- Как выводить компанию на IPO. Часть 1

- Что дает IPO помимо привлечения инвестиций

- Какие критерии являются ключевыми при выходе на IPO

- Период pre-IPO

- Как компании выйти на IPO и зачем это нужно

- Зачем компании проводят IPO: Плюсы и минусы

- Что такое IPO

- Зачем это нужно

- Проблемы открытости

- Как готовится IPO

- Кому еще выгодно проведение IPO

- Где проводят IPO российские компании

- Заключение

Как выводить компанию на IPO. Часть 1

По мнению экспертов, сейчас неподходящее время для публичного размещения акций. Но эта информация наверняка будет полезна для белорусских бизнесов, рассматривающих выход на зарубежные площадки в перспективе. Ирина Глебович, юрист управляющей компании «Зубр Капитал», подробно рассказывает о подготовке к IPO.

– Белорусским компаниям, привыкшим к получению кредитов, выпуску облигаций или продаже долей стратегическому инвестору, пока мало знаком такой инструмент финансирования как IPO. Единичные примеры выхода на IPO бизнесов с белорусскими корнями (EPAM, ASBISc, Silvano Fashion Group (бренд Milavitsa) напоминают историю голливудских звезд. Разберемся, какой путь предстоит пройти от мечты к реальности.

Что дает IPO помимо привлечения инвестиций

Получение статуса компании, которая котируется на признаваемой рыночной площадке, позволяет решить множество задач. Они не ограничиваются лишь привлечением инвестиций для развития:

- Компании часто используют IPO как подготовительный этап перед поглощением других бизнесов.

- Акции публичной компании могут применяться при расчетах в сделках M&A. Например, Facebook при покупке WhatsApp оплатил своими акциями часть стоимости мессенджера.

- Выход в новые регионы или закрепление на рынке. Одним из факторов размещения Prada, Coach и l’Occitane в Гонконге было стремление повысить узнаваемость брендов в азиатском регионе. Там формируется широкий рынок потребителей товаров класса «люкс».

- Выход на биржу – отличная возможность заявить о себе как глобальном игроке в определенной отрасли, оказаться рядом с сопоставимыми компаниями-конкурентами, заманить лучших специалистов в отрасли – на «публичный» бренд работодателя.

Какие критерии являются ключевыми при выходе на IPO

Определяющее значение для инвесторов – рост стоимости акций в будущем. Поэтому наиболее привлекательными являются компании, которые стремятся потратить привлеченные средства на реализацию инвестиционной программы.

Если же цель бизнесов – погасить существующие долги, это вызовет обоснованное недоверие.

Оценивая компанию, инвесторы анализируют, прежде всего, ее финансовые результаты (рост EBITDA, соотношение долга к капиталу, ROE).

Большое значение при вложении денег в акции играют качественные характеристики: сильная команда, налаженная система корпоративного управления, репутация бренда и позиционирование продукта на рынке, уровень инноваций.

В целом компания, выходящая на фондовый рынок, должна показать, что является многообещающим бизнесом – успешно функционировать минимум 3 года и быть способной приносить отдачу от инвестиций.

Период pre-IPO

Радикальная трансформация всех бизнес-процессов – результат подготовки к IPO. В зависимости от того, насколько компания «сырая», период ее надежной репутации (business track record) может занять и полгода, а может растянуться на несколько лет.

Совершенствование процедур корпоративного управления. Создание Совета директоров и назначение независимых членов, усиление внутреннего контроля, разработка систем качественной внутренней отчетности, разработка долгосрочной системы мотивации для персонала (например, планы опционов). Может понадобиться оптимизация структуры, внедрение высоких стандартов корпоративной культуры.

Составление четкой стратегии развития, выделение наиболее перспективных направлений бизнеса.

На подготовительном этапе у компании должно быть готово видение стратегии как минимум на ближайшие пять лет. Составлены реалистичные оценки и прогнозы.

Наращивание финансовых показателей. Подробный анализ результатов финансово-хозяйственной деятельности эмитента будет раскрыт в специальном разделе проспекта эмиссии акций (MD&A).

Внедрение отчетности по МСФО и проведение аудита. Большинство компаний нашего региона, вышедших на IPO, отмечают, что это является одним из самых переломных процессов, нарушающий привычный стиль ведения бизнеса. Бизнесы, как правило, остаются довольны применением МСФО и консолидацией отчетности. Это позволяет им более качественно оценивать финансовые результаты.

Эмитенту также важно объективно оценить возможности собственного менеджмента по созданию публичной компании, окупаемость затрат.

На стадии pre-IPO издержки могут превысить $1-2 млн. Для некоторых компаний рост расходов на подготовительном этапе оборачивается отрицательным финансовым результатом. Пример: в 2014 году высокие расходы на IPO и отвлечение менеджмента от операционной деятельности группы Rocket Internet (немецкий инкубатор стартапов) привели к убытку в €20 млн против чистой прибыли в €174,2 млн в 2013.

Компания, которая успешно просуществовала около года, соблюдая стандарты «публичности», может:

- Начать подбор участников (организаторов) размещения

- Определять условия: оценивать свою стоимость, объем планируемых инвестиций, площадку, на которой планируется привлекать средства.

Серьезные инвестиционные банкиры, финансисты и юристы давно застолбили свои места на рынке услуг организации IPO. Чаще всего при международном размещении эмитенты обращаются к закрытому кругу инвестиционных банков, «большой аудиторской четверке», юридическим фирмам уровня Маgic Circle и др.

После объявления тендера на получение мандата на проведение IPO выбирается команда с опытом размещения аналогичных компаний в своем портфолио, увесистым пулом потенциальных инвесторов и опытом приемлемой оценки стоимости акций.

Продолжение следует. В следующих частях вы узнаете:

- Подробности о затратах на IPO

- Как выбирать биржи и инвесторов

Занимается координацией юридического сопровождения деятельности портфельных компаний, структурированием и сопровождением сделок фонда прямых инвестиций «Зубр Капитал».

Источник

Как компании выйти на IPO и зачем это нужно

Под конец 2020-го года со всех бизнесовых СМИ только и было слышно «Компания Х провела успешное IPO. С момента размещения, акции выросли на n %». Но не у всех так радужно, были и провалы. А еще много рекламы появилось в стиле «Обучаем заработку на IPO — от 400% годовых». Тема на слуху, и мы решили разобраться, что же такое это IPO, зачем его проводить и что это даст.

Время прочтения материала: 7 минут.

Первичное публичное предложение — Initial Public Offering или IPO, это когда компания привлекает дополнительные средства для развития бизнеса путем размещения своих акций на бирже. После появления на фондовом рынке, организация из частной становится публичной, и каждый, кто имеет доступ к торговой площадке, может купить ее акции. Эдакий стратегический поворот в пути компании, ведь помимо финансовой выгоды, это еще и маркетинговый ход, который добавляет престижа фирме, а может и наоборот — подробности ниже.

Для чего нужен выход на IPO

1. Деньги. Это один из способов привлечь многомиллионные инвестиции. После получения, эти деньги можно использовать для развития бизнеса или реинвестировать в инфраструктуру. Например, вы можете расширить компанию, а можете и купить кого-то, как это сделали Mail.ru Group — часть вырученных денег компания направила на увеличение своей доли в социальной сети «вКонтакте».

2. Репутация. На известных биржах не котируются акции предприятий с плохими финансовыми показателями. Ведь за их деятельностью следят органы-регуляторы, которые «присуждают» фирмам высокий рейтинг.

3. Маркетинг. Шум в СМИ о предстоящем IPO — это равноценно рекламной компании, главное, не переусердствовать.

4. Конкуренция. Дает огромное преимущество на рынке, в том числе и международном.

5. Акции компании. Плюс наличия публично торгуемых акций компании — возможность предлагать бумаги топ-менеджерам, таким образом переманивая лучших специалистов к себе. Помимо этого, акции могут быть использованы в ходе сделок по поглощению и слиянию, а также как залог при взятии кредита в банке.

Сколько это стоит и кто этим займется?

Для проведения процедуры IPO нужно запастись терпением (процесс занимает до 1 года) и потратить минимум 1,5 млн$, а еще быть готовым оплатить услуги андеррайтера — организатора выхода на биржу — до 12% от стоимости самого размещения (чем больше сумма размещения, тем меньше %). Поэтому IPO подходит компаниям с высокой капитализацией и стабильным доходом. Маленьких игроков такая процедура разорит или не принесет нужных инвестиций. IPO, в свою очередь, требует от компании четкую долгосрочную стратегию, понятную и привлекательную для инвесторов. Это нужно для того, чтобы в компанию поверили и дали под эту стратегию деньги.

Андеррайтерами выступают опытные инвестбанки, они готовят бумаги, коммуницируют с регулирующими органами, и организовывают рекламную кампанию для поиска инвесторов. После того, как банк нанят, между их представителями и руководством компании проходят переговоры, в ходе которых определяется цена акций, предлагаемых для покупки, их тип, и общая сумма средств, которые планируется привлечь. Компания должна подать все документы: финансовую отчетность, биографии руководства, перечислить существующие юридические проблемы, назвать цель привлечения средств и раскрыть список текущих акционеров. Если фирма перспективная, инвестиционные банки могут даже конкурировать между собой за предоставление услуг организации IPO. Аналогично и биржи. Их выгода в том, что инвестбанки вкладывают свои средства в организацию IPO и «покупают» акции компании, до того, как они окончательно попадут в листинг биржи, они зарабатывают на разнице цены акций. Для бирж появление ценной компании в листинге означает повышение общей ликвидности и объёмов торгов.

Еще андеррайтеры часто проводят рекламную кампанию (Road Show), в ходе которой представляют собранную ранее информацию о финансовых показателях компании перспективным инвесторам. Обычно Road Show устраивается для крупных игроков. Часто им предлагают купить акции до начала официальных торгов.

Какие есть проблемы?

Сам факт проведения IPO для компании обычно позитивен, ведь это означает, что она достаточно выросла, чтобы претендовать на привлечение капитала подобным способом — к нему прибегают только тогда, когда нужно действительно много денег на масштабное расширение. Но есть риски, и главный — это риск обвала цены после IPO. А причин у данной ситуации может быть много: от неблагоприятной тенденции на рынке до манипуляций, осуществляемых большими игроками. Падение цены акций также очень сильно бьет по репутации компании, настолько сильно, что после такого можно и не очухаться.

Из минусов можно выделить: серьезные финансовые расходы, ведь не у всех есть лишний миллион баксов для выпуска ценных бумаг. Также после выхода на биржу усиливается внимание к компании со стороны регулирующих органов — существует большое количество требований как государства, так и самих биржевых площадок, которые нужно исполнять.

А у наших как с этим дела?

Для начала стоит отметить, что российские и украинские компании чаще выходят на зарубежных биржах, потому что большие капиталы на Западе. На наших площадках не много инвесторского энтузиазма: рынок на порядок меньше, а бОльшая часть активов бизнесменов размещена в офшорах или западных фондах и банках. Но если и выходить на зарубежную биржу, не факт, что со временем это окупится и привлечет много денег. Например, статистика показала, что многие украинские компании, разместившие свои акции на мировых рынках, за несколько лет потеряли в цене, и лишь малая часть подорожала. У компаний из России ситуация получше. Но все же, т.к. экономики обеих стран не стабильны, это прямо влияет на ситуацию российских и украинских компаний на биржах.

Выход на IPO — это большой, трудоемкий, и достаточно рискованный процесс, для больших компаний с большими перспективами и целями. Это возможность привлечь очень много средств и дать новый толчок развитию предприятия — именно этот фактор должен мотивировать расти и расширяться компании из среднего и малого бизнеса, ведь даже космос не предел.

Источник

Зачем компании проводят IPO: Плюсы и минусы

В последние несколько лет в интернете широко обсуждается тема IPO — выход компании на биржу часто рассматривается как подтверждение ее успешности. Несмотря на то, что часто так и бывает, выход на IPO имеет как свои очевидные преимущества, так и определенные минусы и сложности для компании — сегодня мы рассмотрим этот вопрос подробнее.

Что такое IPO

IPO (Initial Public Offering) — это первичное публичное размещение акций компании (эмиссия). Это значит, что компания в первый раз выпускает свои акции на рынок, чтобы их могли купить инвесторы, первоначально никак с ней не связанные. После выхода на биржу меняется статус компании — из частной (то есть, чьи акции не может купить любой желающий — для этого покупателю нужно лишь заключить договор с брокерской компанией, на Московской бирже можно работать через ITinvest), она становится публичной, а ее акции свободно торгуются на бирже и могут быть куплены кем угодно.

Зачем это нужно

Существует несколько основных причин, по которым компания может стремиться стать публичной. Среди них:

- Максимизация стоимости долей акционеров — если руководство компании уверенно в ее хороших перспективах на рынке, то выход на IPO может быть более выгодным для акционеров, чем продажа бизнеса другой компании. Цена акций после старта торгов может вырасти, соответственно увеличится и стоимость долей в компании ее изначальных акционеров.

- Привлечение денег на более выгодных условиях — IPO позволяет менеджменту привлекать большие суммы денег, чем они могли бы получить от частных инвесторов, а общая оценка бизнеса при этом выше. Оценка бизнеса в случае свободно торгуемой на бирже компании обычно выше, потому что ее акции может купить любой, что не так в случае частной компании — ликвидность публично торгуемых акций выше, инвестор всегда может их продать или купить еще.

- Получение инструмента для оплаты поглощаемых компаний — довольно часто компании растут за счет покупки конкурентов и интересных, но более мелких, компаний — такой подход, к примеру, распространен среди технологических компаний в США. Google и Facebook каждый год покупают все новые стартапы. И как правило, одной из форм оплаты при поглощении, являются не только деньги, но и акции «материнской» компании. К примеру, когда Facebook покупал мессенджер WhatsApp за $19 млрд, то деньгами было выплачено только около $4 млрд, а остальное составили акции. Акции частных компаний не столь ценны для основателей поглощаемых проектов, поскольку они не смогут легко их продать. Этот же плюс относится и к просто найму квалифицированных сотрудников — им можно предложить в качестве компенсации не только деньги, но и акции.

- Повышение узнаваемости — факт остается фактом, выход на IPO — это большое событие, которое привлекает внимание прессы и общественности. Добиться подобного внимания обычными методами маркетинга и PR не всегда возможно. Кроме того, попадание в листинг крупнейших мировых бирж, вроде NYSE, Nasdaq или LSE — это просто престижно.

Кроме того, для ранних инвесторов компании и некоторых ее основателей, проведение IPO может являться хорошей «стратегией выхода» (exit strategy) — с помощью привлечения финансов на бирже они покрывают свои первоначальные вложения и зарабатывают.

Проблемы открытости

Но не все так гладко, и получения статуса публичной компании влечет за собой и целый ряд сложностей. Одно из главных — необходимость разглашения информации о деятельности компании. Публичные компании обязаны периодически публиковать финансовые отчеты, которые показывают успешность или неуспешность ее деятельности и могут серьезно влиять на цену торгуемых на бирже акций.

Для того, чтобы соответствовать разнообразным требованиям регулирующих органов и успешно проходить регулярные аудиты, компаниям необходимо прилагать серьезные усилия, затраты на которые могут быть слишком существенными для не самого крупного бизнеса.

Кроме того, ожидания общественности и акционеров, которые заинтересованы в росте стоимости акций, могут тяжким грузом ложиться на плечи менеджмента компании. Это может приводить к тому, что руководители начнут работать над достижением краткосрочных целей, а не над решением задач, способствующих долгосрочному росту.

Как готовится IPO

Процесс подготовки к IPO — непростое дело, которое занимает от нескольких месяцев до года и стоит компании серьезных средств. Организовать процесс самостоятельно бизнесу довольно трудно, поэтому возникает необходимость в найме инвестиционного банка (или нескольких банков), которые будут заниматься подгтовкой. Такие банки называются андеррайтерами IPO.

После выбора банка представители финансовой организации и руководство компании договариваются о параметрах будущего размещения: цене акций, которые будут выпущены в свободное обращение, их тип, общую сумму средств, которые планируется привлечь.

По итогам переговоров подписывается соглашение. После этого андеррайтер передает инвестиционный меморандум в регулирующий орган страны, на биржевой площадке которой будет осуществляться размещение акций. В США это комиссия по ценным бумагам (SEC), а в нашей стране — Банк России. В этом меморандуме содержится подробная информация о предложении и компании — финотчетность, биографии руководства, существующие юридические проблемы организации, список текущих акционеров и цель привлечения финансирования. После этого представленные данные проверяются, в случае необходимости запрашивается дополнительная информация. Если все корректно, то назначается дата IPO.

Кому еще выгодно проведение IPO

Андеррайтеры не только готовят IPO, но и являются одними из первых игроков, которые получают от всего этого процесса выгоду. Они вкладывают в подготовку размещения собственные средства, взамен получая возможность «купить» акции компании еще до того момента, как они официально попадут в листинг биржи. При этом цена, по которой акции покупает андеррайтер по условиям соглашения с компанией обычно ниже, чем финальная цена, устанавливаемая для IPO — на этой разнице банк и зарабатывает. Поэтому в случае перспективной компании, конкуренция среди потенциальных андеррайтеров за право провести ее размещение, может быть крайне серьезной.

Чтобы максимизировать свою прибыль, банки-андеррайтеры также вкладываются в продвижение предстоящего размещения — для этого, в том числе, организуются специальные road show, в ходе которых информация о компаниях предоставляется крупным и перспективным инвесторам, иногда из разных стран. Им также предлагают купить акции еще до начала торгов (allocation). К примеру, вот такие города менеджменту российских компаний, стремящихся на IPO, советуют посетить с road show эксперты Московской биржи:

Выгодно проведение IPO и самим биржам — размещение крупных и перспективных компаний позволяет повысить общую ликвидность и объём торгов, а значит, больше заработать на комиссии. Поэтому среди биржевых площадок также идет серьезная конкуренция за перспективные IPO — представители площадок выступают перед менеджментом компаний, объясняя плюсы размещения акций именно у них.

Где проводят IPO российские компании

Крупнейшей российской биржей является Московская, и компании из нашей страны периодически проводят там собственные размещения. Размещения на Московской бирже проводят компании различных отраслей — например, финансовой, лизинговой, продавцы зерна и технологические компании (например, летом 2014 года дополнительное размещение акций там провел «Яндекс»).

При этом существует возможность проведения размещения с так называемым «международным компонентом» — в этом случае компания организовывает размещение не только на Московской бирже, но и предлагает акции на зарубежной площадке. Юридические аспекты проведения IPO на Московской бирже представлены в этом документе.

В 2012 году Московская биржа публиковала подготовленную аналитиками Sberbank CIB статистику, иллюстрирующую географический состав инвесторов в IPO российских компаний:

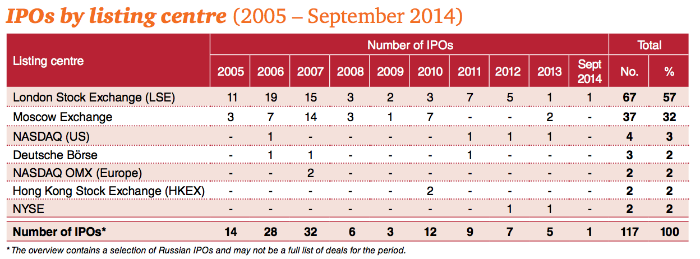

При этом большая часть размещений акций российских компаний все же происходит за рубежом. По данным аналитической компании PWC, в период с 2005 по 2014 год, российские компании провели 117 IPO, при этом только 37 из них пришлись на Московскую биржу. Больше всего первичных размещений (67) было осуществлено на Лондонской бирже (LSE), примерно одинаковый интерес российских компаний в этот период вызывали биржи Nasdaq, Deutsche Börse, NYSE и Hong Kong Stock Exchange:

Заключение

IPO — это работающий инструмент, который позволяет компаниям привлечь деньги для серьезного развития на более выгодных условиях, чем могли бы предложить частные инвесторы. Однако размещение акций на бирже несет в себе не только плюсы, но и минусы, дает не только положительный PR, но и может становиться причиной появления волн критики, если цена на акции в итоге падает ниже уровня старта торгов.

Именно последний пункт часто называют причиной того, что в США технологические компании стали реже выходить на IPO (число таких размещений сейчас на нижнем уровне с 2008 года) — руководство таких организаций отпугивает опыт предшественников, которые с большой помпой провели IPO, а потом их акции в ходе торгов не показали хороших результатов.

В итоге, руководители многих компаний предпочитают оставаться в частном формате и не становиться публичными, пишет издание The Wall Street Journal. В таких условиях и первоначальным инвесторам компаний может быть выгоднее найти покупателя самостоятельно, а не открывать продажу для любого желающего.

Все случаи уникальны, и часто бывает так, что компании выгоднее «продаться» более крупной организации, чтобы извлечь выгоду из синергии с ней, а не оставаться независимой и пытаться развиваться с помощью привлеченных с помощью IPO денег. Именно первый путь в итоге выбрали уже упоминавшиеся основатели WhatsApp, которые предпочли продать бизнес Facebook за $19 млрд, а не выходить на IPO.

Источник