- Кто такие тейкеры и мейкеры на биржевых площадках?

- Мейкер — кто это такой?

- Тейкеры на рынке

- Взаимодействие taker и maker

- Актуальный пример кто есть кто

- Почему разная комиссия?

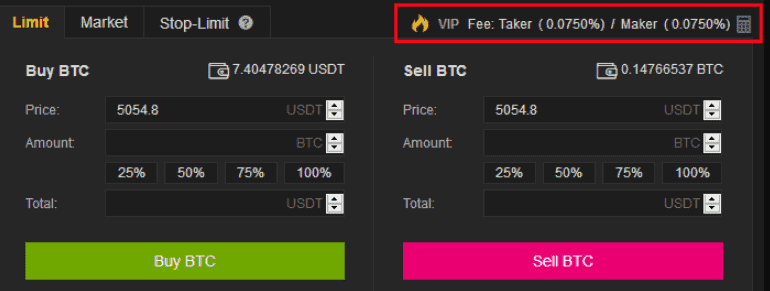

- Тарифы для тейкеров и мейкеров на популярных криптобиржах

- Что такое “Тейкер” и “Мейкер”?

- Тейкеры

- Мейкеры

- Разница между тейкерами и мейкерами

- Что такое комиссии Maker и Taker?

- Какие бывают ордера на биржах и какие комиссии за них нужно платить?

- Лимитные ордера (Makers)

- Рыночные ордера (Takers)

- Makers vs Takers — Кто такие производители и получатели?

- Почему криптовалютные биржи используют модель мейкера / тейкера?

- Преимущества модели вознаграждения Maker / Taker

- Почему создают рыночный ордер, а не лимитный?

- Разница между мейкером и тейкером

Кто такие тейкеры и мейкеры на биржевых площадках?

Трейдеры , торгующие на различных финансовых рынках , нередко встречают градацию игроков на тейкеров и мейкеров. Особенно актуально такое подразделение спекулянтов для криптовалютных бирж, а также фондовых площадок. Многие новички не понимают точных нюансов работы этих категорий участников торгов, однако, различия существенные. Прежде всего, касаются они методик заключения сделок и величины комиссионных отчислений бирже за исполнение ордеров. Разберём подробно данный вопрос.

Мейкер — кто это такой?

Часть трейдеров, действующих на торговых площадках, предоставляют для конкретного актива дополнительную ликвидность , увеличивая интерес к нему других игроков. Их называют мейкерами (англ. make the market). Они «делают рынок» путём выставления отложенных ордеров, ценовой уровень которых выше/ниже существующих значений.

Лимитные заявки «покупка/продажа» имеют ценовые ограничения, которые способствуют смещению котировок в какую-либо сторону – повышение либо понижение. Таким образом, maker активизируют торги, добавляя объёмы биржевого инструмента в книгу заказов. Биржа приветствует работу данной категории спекулянтов, поощряя их отсутствием комиссий по сделкам или минимизируя эти проценты.

Тейкеры на рынке

Многие новички ошибочно полагают, что тейкеры представляют собой группу спекулянтов, действующих в противоположность мейкерам. Разумеется, такое мнение ошибочное. По сути, если размещается ордер в стакане цен, то должен вскоре найтись контрагент, который заинтересуется данным предложением, и реализует его моментально по выставленной цене, то есть по рыночной стоимости. Чуть раньше было определено, что отложенные заявки на покупку/продажу актива, появляющиеся в ордербуке, размещаются мейкерами. Следовательно, решение об отвержении или принятии таких предложений цены будет рассматриваться другими трейдерами. Именно их называют тейкерами.

Фактически работа taker аналогична действиям maker – все они размещают заявки на приобретение либо продажу актива. Значимая разница здесь в сроках исполнения выставленных ордеров. Каждая сделка тейкеров (англ. take, взять, брать) реализуются брокером незамедлительно, если присутствует на момент отправки торгового уведомления отложенный ордер от мейкера с соответствующими условиями. Совершается торговая операция по цене, присутствующей на рынке, и ликвидность актива снижается из-за уменьшения количества предложений от мейкеров.

Взаимодействие taker и maker

В любых торговых сделках, проводимых на финансовых рынках, всегда участвуют две взаимосвязанные стороны – спекулянт, предлагающий биржевой инструмент, и трейдер, приобретающий у него некоторый объём этого актива. Здесь первый до заключения сделки будет размещать в книге ордеров свою заявку, а второй, если условия совпали с желаниями и расчётом, станет исполнять этот ордер, открывая короткую либо длинную позицию.

Таким путём на криптовалютных биржах и фондовых рынках реализуется схема «мейкер-тейкер» . Она способствует минимизации разницы между заявками на реализацию и приобретение торгуемого актива. Получаются узкие спреды, которые повышают уровень ликвидности биржевых инструментов, что немаловажно для криптовалютного рынка, отличающегося небольшими объёмами торгов из-за дороговизны топовых монет. Ключевой идеей тут является разделение трейдеров на поставщиков ликвидности и её потребителей.

Игроки, повышающие ликвидность, выставляют заявки на покупку по завышенной стоимости либо ордера на продажу по заниженным ценам. Для них комиссионные сборы характеризуются меньшей величиной.

Спекулянты, понижающие способность криптовалют быть быстро купленными или проданными, снижают ликвидность из-за совершения мгновенных сделок. Как правило, комиссия, взимаемая с тейкеров, компенсируется выгодными ценами активов, обеспечиваемыми узким спредом.

Актуальный пример кто есть кто

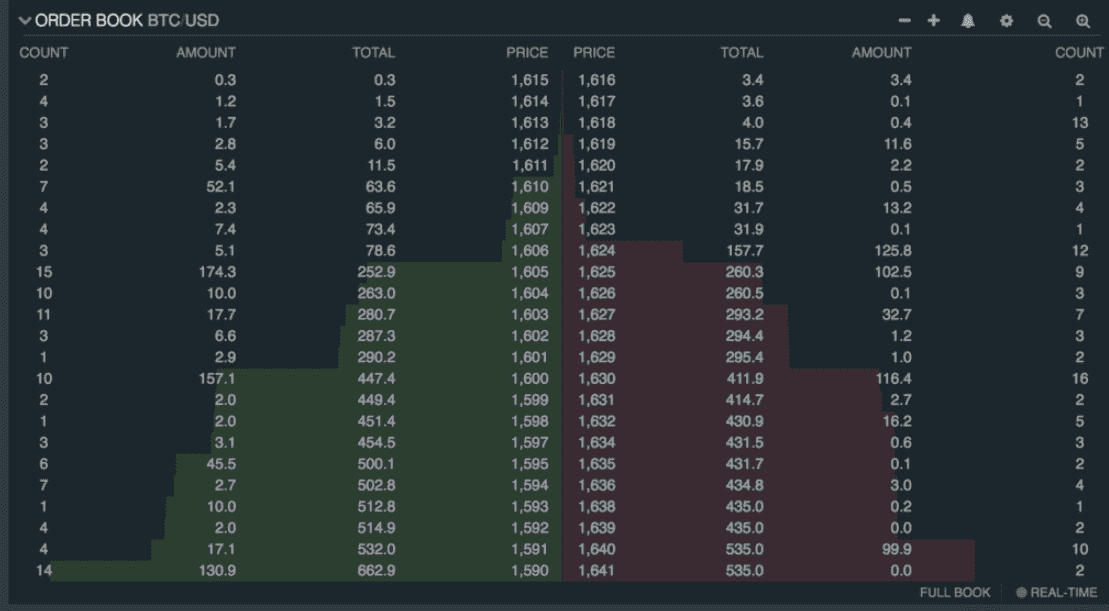

Если на рынке создавать заявку, совпадающую по параметрам с имеющимися предложениями, то получится исполнение рыночного ордера. Здесь с торгов будет забираться ликвидность актива, следовательно, выполняется роль тейкера. Когда открывается позиция с ценой, которой нет в стакане, на рынок вносится дополнительный спрос, и увеличивается ликвидность. Сделка будет отложенной. Из-за этого в ордербуке всегда присутствуют лишь предложения мейкеров, ожидающие моментального принятия тейкер-трейдерами.

Хороший пример с фрагментом импровизированного стакана цен:

- Елена продаёт 1 ETH за $95,25;

- Сергей предлагает 1 ETH за $94,75;

- Алиса покупает 1 ETH за $94,15;

- Денис приобретает 1 ETH за $93,85.

На криптобирже появляется Алексей, согласный купить монету эфириума за $95,50. Когда он выставит такой ордер, его сделка сразу исполнится, поскольку на рынке есть Сергей и Елена, предложения которых полностью соответствуют условиям. Алексей здесь тейкер.

Если другой трейдер пожелает купить ethereum за $94,50, то система торгового терминала поместит его заявку между Алисой и Сергеем, так как за выставленную цену пока никто криптомонету не предлагает. Этот спекулянт отложенным ордером повысит ликвидность виртуальной валюты, и сыграет роль мейкера.

Почему разная комиссия?

Комиссии на торговых площадках, где предусмотрено подразделение трейдеров на функциональные категории, различаются для taker и maker. Логика владельцев криптобирж или фондовых площадок здесь очевидна.

Тейкеры, создающие рыночные ордера, выводят торгуемый актив из оборота, снижая его ликвидность. За это они обязаны выплачивать большую комиссию, так как биржа вынуждена компенсировать свои временные убытки, возникающие вследствие кратковременного уменьшения интереса игроков к активу. На криптовалютных биржах, как правило, процентные отчисления за ордер тейкера начинаются с 0,16% суммы сделки.

Мейкеры, наоборот, привлекают интерес торговцев к финансовым операциям на платформе, приумножая ликвидность инструментов своими отложенными ордерами. Биржа теперь начинает получать больше комиссий из-за возрастающей активности спекулянтов. Торговые площадки ценят работу мейкер-трейдеров, поэтому устанавливают для них минимальные либо нулевые комиссии за ордера. Нередки ситуации, когда по определённым альткоинам или ценным бумагам выплачивается так называемая антикомиссия – происходит доплата за сделку. Прибыль эта незначительная, но встречаются умельцы, превращающие данную антикомиссию в неплохой приработок.

К примеру, на криптовалютной бирже BitMEX часто появляется доплата за размещение ордеров мейкерами, торгующими топовыми монетами. Так, 18.12.2018 за маржинальную торговлю бессрочными контрактами с bitcoin (BTX, необычный тикер биткоина) площадка BitMEX выплачивала 0,025%. А если maker открывает лонг-позицию, то при плече х100 ему каждые 8 часов ещё будет начисляться 0,0148%. Вся актуальная информация официально представлена на основной странице проекта bitmex.com в разделе «Комиссии».

Любые расклады убыток бирже приносить не будут. Каждая совершённая сделка имеет мейкера и тейкера. Для них цена ордера идентичная. Даже выплата мейкер-трейдеру 0,025% всегда компенсируется сбором 0,075% с taker, плюс остаётся 0,05% чистой прибыли. Все расчёты осуществляются после закрытия позиции, когда система вычислит действия участников финансовой операции, и произведёт нужные расчёты.

Тарифы для тейкеров и мейкеров

на популярных криптобиржах

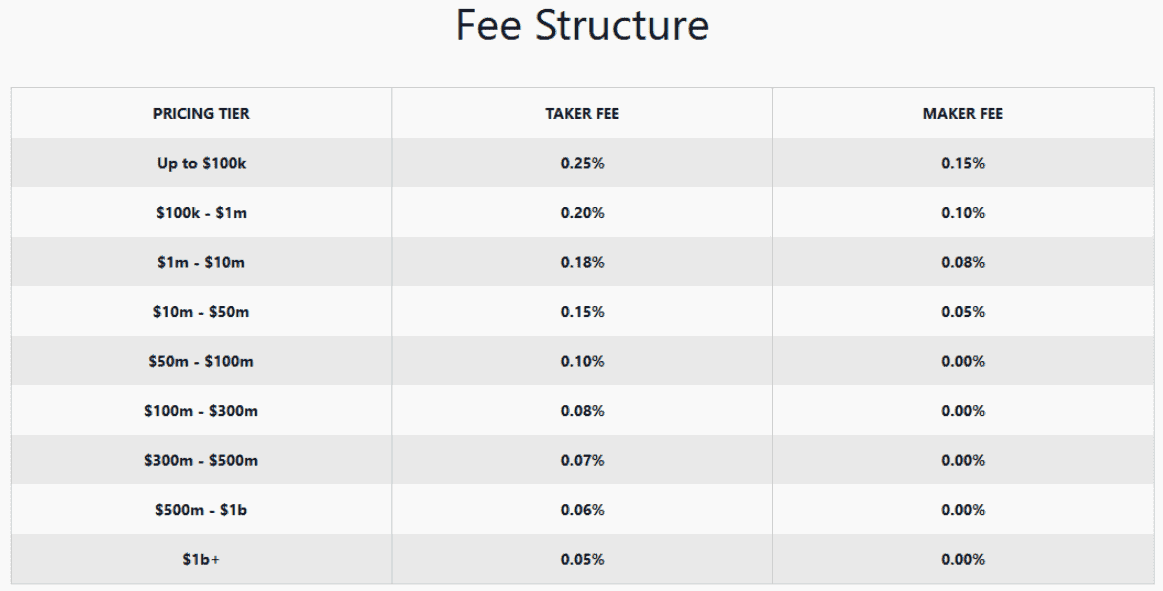

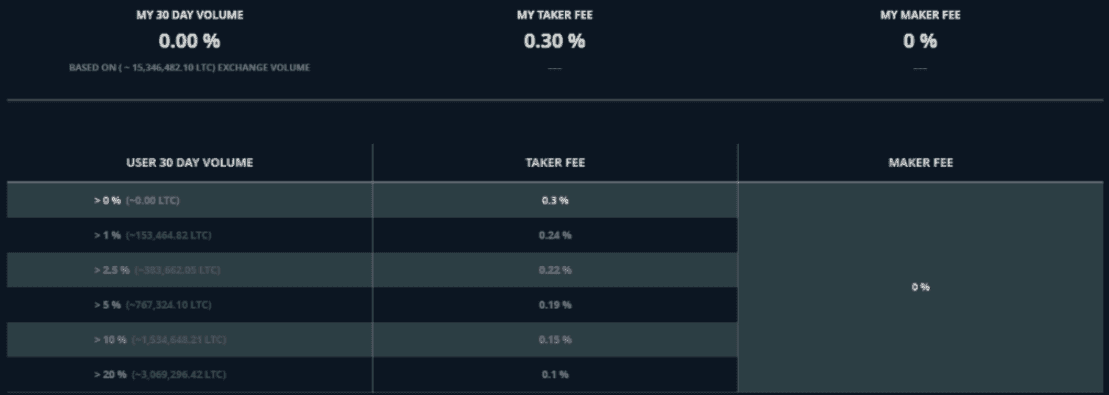

Среди наиболее известных и востребованных бирж криптовалют разную величину комиссий для тейкеров и мейкеров установили следующие проекты:

- Bitfinex – невероятно удобный сервис, отличающийся низкими сборами с трейдеров. Базовые цифры при нулевой истории торгов: taker 0,2%, а maker 0,1%. Официальный адрес сайта – bitfinex.com;

- Kraken – биржа, характеризующаяся неоднозначной репутацией. Неплохой интерфейс, отдельное приложение для трейдинговых операций. Схема комиссий также многоступенчатая, поэтому первый уровень облагается наибольшими процентами – мейкеры 0,16%, а тейкеры 0,26%. Адрес проекта: kraken.com;

- Poloniex – середнячок в плане качества и технических возможностей. Присутствует много криптовалютных пар. Фиатная валюта не предусмотрена. Спекулянты первого уровня (торговый оборот Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

«Занимайтесь любимым делом — только так можно стать богатым».

Источник

Что такое “Тейкер” и “Мейкер”?

Трейдер платит комиссию не только за перевод средств между кошельком и торговым счетом, но и за совершенные сделки. Популярные криптовалютные биржи для взимания такой комиссии используют модель тейкер / мейкер .

Для производителей ордеров ( мейкеров ) комиссия меньше, чем для покупателей ( тейкеров ). Чем тейкеры отличаются от мейкеров и как это влияет на размер комиссии? Поговорим об этом в нашей статье.

Тейкеры

Тейкер исполняется мгновенно (полностью или частично). Такая заявка не попадает в книгу ордеров, а наоборот забирает заказы оттуда. Поэтому тейкеров принято называть получателями.

Рыночные заявки считаются тейкерами, так как никогда не попадают в таблицу ордеров. Рыночные ордера торгуются по текущему рыночному курсу. Это быстрый и простой тип сделок. Тейкеры обычно не используют стопы, уплачивая небольшой торговый сбор.

К тейкерам также относят лимитные заявки IOK и FOK, доступные через API.

Мейкеры

Мейкеры поступают в книгу ордеров и ждут там своего исполнения. Они увеличивают объем книги ордеров, повышая ликвидность и поддерживая тем самым биржу. Поэтому мейкеров называют производителями.

Лимитные заявки называются мейкерами , так как они практически всегда поступают в книгу ордеров. Лимитки торгуются либо ниже рыночной цены (при покупке), либо выше (при продаже). Трейдеры, торгующие лимитками, сами устанавливают максимальную цену на покупку и минимальную на продажу.

Лимитный ордер GTC, доступный через API, может исполняться как тейкер или мейкер.

Разница между тейкерами и мейкерами

Книга ордеров содержит ордера на покупку и продажу. Тейкеры (получатели) убирают заказы из книги ордеров. Они уменьшают объем книги и, следовательно, ликвидность. Создатели (мейкеры) делают заказы в книгу, увеличивая ее размер и увеличивая ликвидность для биржи.

На тейкеры и мейкеры устанавливается разная комиссия. Комиссия на мейкеры обычно меньше, либо вовсе равна нулю.

Вы можете получить минимальную комиссию на тейкеры и мейкеры на биржах Binance, Binance Futures, Bitfinex, BitMEX и FTX, торгуя через бесплатный скальперский терминал CScalp. Скидка на комиссию доступна благодаря реферальной программе, которая действует для пользователей терминала. Получить CScalp и максимальную скидку на комиссию вы можете здесь .

Источник

Что такое комиссии Maker и Taker?

Когда Вы переводите монеты со своего кошелька на свой биржевой счет, Вы платите некоторую комиссию (депозитные сборы). Аналогичным образом, когда Вы снимаете монеты с вашего биржевого кошелька на свой личный кошелек, Вы так же платите некоторую сумму (комиссию за снятие средств). Это всего лишь сетевые сборы, которые Вы часто платите майнерам криптовалюты, а не бирже.

Но есть так называемые торговые сборы, которые Вы платите бирже за каждую успешную сделку. Пока эта торговая комиссия отличается, однако большинство популярных криптовалютных бирж использует общую систему, называемую модель maker / taker.

Разве вы не заметили это на Binance и некоторых других биржах? Они взимают разные сборы для производителей ордеров (maker) и покупателей (taker).

Биржи криптовалюты, использующие модель комиссий maker / taker, часто взимают минимальные комиссии или вообще не просят никаких денег за ордера мейкера (лимитные ордера), зато комиссия за ордера тейкера (рыночные ордера) более высокая.

Очень важно, чтобы Вы это понимали, потому что, когда Вы размещаете торговый ордер на бирже, Вы попадаете в одну из двух категорий: будь то мейкер или тейкер.

Итак, что такое комиссии для создателей ордеров (мейкеров) и получателей (тейкеров), и что значит быть создателем и получателем? Также почему криптовалютный биржи используют именно эту модель? В этой статье мы объясним все более подробно.

Какие бывают ордера на биржах и какие комиссии за них нужно платить?

Биржи взимают комиссии с создателей ордеров и их получателей в зависимости от их типа торговли (ордера). Чтобы понять это, давайте сначала разберемся с двумя распространенными типами торговли — это лимитные ордера и рыночные ордера.

Лимитные ордера (Makers)

Лимитные ордера (Makers). Лимитные ордера — это ордера, в которых пользователи пытаются покупать монеты ниже текущей рыночной цены и продавать выше текущей рыночной цены.

Другими словами, пользователи сами устанавливают максимальную цену для своих ордеров на покупку и минимальную цену для ордеров на продажу. Эти типы заказов не выполняются сразу. Вместо этого трейдеру приходится ждать, пока пользователь (покупатель или продавец) примет эту цену продажи.

Рыночные ордера (Takers)

Рыночные ордера (Takers): рыночные ордера — это ордера, по которым пользователи торгуют (покупают / продают монеты) по текущей рыночной цене. Пользователи, использующие рыночный ордер, немедленно принимают ваши торговые предложения. Этот тип сделок является быстрым и простым, когда ордера исполняются немедленно по лучшей доступной цене.

В зависимости от указанного выше типа сделки с вас будет взиматься небольшая комиссия или ее не будет вовсе. Если Вы являетесь пользователем, который установил лимитные ордера, то с вас будет взиматься комиссия мейкера. Если Вы являетесь пользователем, который устанавливает рыночные ордера, то с вас будет взиматься комиссия тейкера.

На большинстве бирж криптовалюты комиссии мейкера обычно равны нулю или ниже, чем комиссиии тейкера. Почему так происходит? Дело в том, что производители обеспечивают ликвидность для биржи, в то время как получатели забирают ликвидность с биржи.

Makers vs Takers — Кто такие производители и получатели?

Чтобы понять концепцию мейкера и тейкера, Вы должны сначала понять книгу ордеров, которая представляет собой не что иное, как список всех ордеров для конкретной торговой пары. Книга заказов (ордеров) содержит как ордера на покупку, так и ордера на продажу.

Не путайте это с покупателями и продавцами. «Maker» и «Taker» не представляют покупателей и продавцов, это не одно и то же. Сборы с создателей и получателей относятся как к заказам на покупку, так и к заказам на продажу.

Создатели (производители, мейкеры) — это пользователи, которые делают заказы в книгу ордеров, увеличивают размер книги ордеров, тем самым увеличивая ликвидность для биржи. А получатели (тейкеры) — это пользователи, которые убирают заказы из книги ордеров, уменьшают размер книги, тем самым уменьшая ликвидность.

Мейкер:

- Ордер на покупку: если вы размещаете ордер на покупку (лимит на покупку) ниже текущей рыночной цены продажи, то вы являетесь производителем (мейкером).

- Ордер на продажу: если вы размещаете ордер на продажу (лимит на продажу) выше текущей цены тикера, то вы все еще являетесь создателем ордера (мейкером).

В обоих приведенных выше примерах вы являетесь мейкером. Будь то покупка или продажа криптовалюты. Вы размещаете заказ по цене, отличной от текущей рыночной цены, следовательно, ваш заказ попадает в книгу рыночных заказов (частично или полностью). В этом случае Вы добавляете ликвидность в книгу ордеров и платите комиссию производителя (мейкера).

Теперь ваш лимитный ордер не будет заполнен сразу. Заказы, которые находятся в книге заказов, будут исполняться только тогда, когда кто-то (тейкер) выполнит его. В случае, если никто не желает принять вашу цену, рынок не достигнет вашей предельной (указанной) цены, и ваш ордер не будет выполнен. Он будет видеть в книге ордеров до тех пор, пока не исполнится, не истечет срок его действия или Вы не отмените его.

Тейкер:

- Ордер на покупку: Если Вы размещаете ордер на покупку (рыночный ордер), немедленно сопоставляя его с ордером, доступным в книге заказов, то вы являетесь получателем ордера (тейкером).

- Ордер на продажу: аналогично, если Вы размещаете ордер на продажу (рыночный ордер), сопоставляя существующий ордер на покупку из книги ордеров, Вы все равно тейкер.

Тейкер — это тот, кто готов выполнить свой заказ (купить / продать) немедленно по текущей лучшей рыночной цене. Заказы от тейкеров никогда не попадают в книгу ордеров, вместо этого тейкеры как бы соглашаются с ценой, которая уже указана в книге ордеров.

Так как тейкеры забирают предложения из книги ордеров, их называют покупателями (или получателями ордеров) и, следовательно, они платят комиссии.

Но почему комиссии тейкера, как правило, выше, чем комиссии мейкера, и как биржа выигрывает от этой модели?

Почему криптовалютные биржи используют модель мейкера / тейкера?

Как мы уже говорили, мейкеры помогают создавать рынок, добавляя ликвидность к бирже, а тейкеры убирают объем из книги ордеров биржи. Чтобы понять это, давайте рассмотрим следующую ситуацию:

Лимитный ордер на покупку (Maker): представьте, что Вы собираетесь купить 1 BTC на бирже, использующей структуру комиссий мейкера / тейкера. Текущая рыночная цена (обменный курс) Биткойна составляет 5020$. Теперь предположим, что Вы предполагаете, что цена Биткойна в какой-то момент упадет до 4700 долларов, и поэтому Вы установили лимитный ордер на покупку в 4700 долларов.

Теперь, добавив дополнительный ордер на BTC в книгу ордеров, Вы обеспечите бирже ликвидность. Это поможет увеличить объем обмена на бирже и тем самым улучшить общий опыт торговли для других пользователей. В этом случае Вы будете платить сборы мейкера, которые обычно ниже, чем комиссия тейкера.

Рыночный ордер на покупку (Taker): Теперь давайте представим, что Вы хотите купить BTC немедленно, и Вы можете заплатить текущую рыночную цену. Вы размещаете заказ на покупку на 5020$. Так как это текущая цена продажи и она уже есть в книге ордеров, Ваш заказ будет выполнен немедленно.

Здесь, в этом примере, Вы ничего не добавляете в книгу ордеров. Вместо этого ликвидируется ликвидность плюс возможность для кого-то другого купить BTC по этой цене. В этом случае Вы будете платить комиссии тейкера.

Преимущества модели вознаграждения Maker / Taker

Все криптовалютные биржи проявляют интерес к увеличению трафика. Чем больше пользователей, тем больше будет идти торговля, что, в свою очередь, будет приносить больше дохода для биржи. Причина, по которой биржа внедряет модель вознаграждения мейкера / тейкера, заключается в том, что она помогает стимулировать торговую активность.

Мейкеры не часто платят комиссии, потому что они обеспечивают ликвидность. Однако, с другой стороны, тейкеры платят (чуть больше, чем мейкеры), поскольку они забирают ликвидность.

С низкой или 0% комиссией производителя (мейкера) биржа заставляет пользователей размещать заказы в книгах ордеров, а не забирать из них заказы.

Хорошо, но почему кто-то должен платить комиссии, если можно платить меньше или вообще не платить (комиссии мейкера), создавая лимитный ордер?

Почему создают рыночный ордер, а не лимитный?

Когда Вы размещаете рыночный ордер, это означает, что Вы готовы покупать / продавать монеты прямо сейчас. Биржи хотят взимать комиссии с тех, кто готов быстро торговать. Теперь вопрос в том, почему кто-то платит комиссии, когда он может создать лимитный ордер с небольшой разницей, чем рыночная цена, которая в любом случае исполняется?

Теперь давайте рассмотрим другой пример. Биткойн в настоящее время торгуется по 5020 долларов, и пользователь готов получить прибыль, разместив лимитный ордер на покупку в 5010 долларов. Как видите, разница в размерах от текущей торговой цены и заказа пользователя составляет всего несколько долларов.

Если этот ордер исполнится, то он называется ордером тейк-профита. Однако нет гарантии, что этот лимитный ордер на покупку будет выполнен. А теперь представьте, что произойдет, если цена Биткойна постепенно поднимется до 6000 долларов или даже больше. Заказ на покупку у пользователей будет стоить 5010 долларов, и им придется ждать, пока цена не упадет.

Пользователи обычно размещают рыночные ордера, чтобы избежать риска неисполнения ордера. Они платят немного более высокий торговый сбор, чтобы защитить себя от внезапных потерь.

Разница между мейкером и тейкером

| Maker | Taker |

|---|---|

| Попытки купить ниже текущего рыночного курса | Заключают сделки по ценам, равным или превышающим текущий рыночный курс |

| Попытки продать выше текущего рыночного курса | Продается по ценам, равным или ниже, чем текущий рыночный курс |

| Мейкеры — это трейдеры, которые играют в длинную игру (инвестиции в долгосрок) | Тейкеры — это пользователи, которые совершают сделки немедленно, здесь и сейчас |

| Заказы мейкера часто долго находятся в книге ордеров, пока не будут исполнены | Заказы тейкера выполняются немедленно из книги ордеров. |

| Мейкеры поддерживают биржу, добавляя ликвидность | Тейкеры избегают стоп-лосса, платя небольшой торговый сбор |

Надеемся, эта статья помогла Вам понять, в чем разница между мейкером и тейкером. Поделитесь в комментариях: чаще всего Вы выступаете в роли мейкера или тейкера?

Источник