- Базовая доходность по ЕНВД по видам деятельности на 2019 год (таблица)

- bazovaya_dohodnost_po_envd_po_vidam_deyatelnosti_na_2019_god_tablica.jpg

- Похожие публикации

- Базовая доходность ЕНВД

- Таблица базовой доходности ЕНВД – 2019

- Базовая доходность по ЕНВД в 2019 году

- Как применять доходность в 2019 году

- ЕНВД-2019: справочник бухгалтера

Базовая доходность по ЕНВД по видам деятельности на 2019 год (таблица)

bazovaya_dohodnost_po_envd_po_vidam_deyatelnosti_na_2019_god_tablica.jpg

Похожие публикации

Базовая доходность по ЕНВД на 2019 год утверждена Налоговым кодексом (п. 3 ст. 346.29). Этот показатель является неотъемлемым элементом расчета обязательств по вмененному налогу, он имеет разное значение по каждому из возможных видов предпринимательской деятельности. Дополнительно субъекты хозяйствования должны учитывать физические показатели, а также величину обязательных к применению в расчетах корректирующих коэффициентов К1 и К2.

Базовая доходность ЕНВД

Под базовой доходностью понимают условный месячный уровень доходов от коммерческой деятельности, приходящийся на единицу физического показателя. Параметр напрямую связан с размером налога к уплате — суть ЕНВД в том, что налог взимается без привязки к реальным прибылям и убыткам субъектов хозяйствования, а рассчитывается только с учетом потенциальной доходности. Так как в разных регионах страны условия ведения бизнеса отличаются, фактическая рентабельность одинаковых проектов может значительно разниться. Чтобы нивелировать такой эффект используется региональный корректирующий коэффициент К1.

Базовая доходность по ЕНВД на 2019 налоговый период едина для всех регионов. Этот показатель выражен в фиксированных суммах в целых рублях без копеек. При расчете вмененного дохода базовую доходность необходимо перемножить с соответствующим физическим показателем.

Базовая доходность ЕНВД 2019 по видам деятельности умножается на коэффициент-дефлятор К1 (в 2019 г. равен 1,915). Если на местном уровне возникла необходимость в корректировке налогооблагаемой суммы (например, в связи с неблагоприятными условиями ведения бизнеса в конкретной сфере), местными властями устанавливается понижающий коэффициент К2. Значение коэффициента возможно от 0,005 до 1, оно может меняться ежегодно.

Таблица базовой доходности ЕНВД – 2019

Величина базовой доходности не корректируется властями на местах, утверждение размера этого показателя находится в компетенции федеральных органов власти — доходность единицы физпоказателя зафиксирована в ст. 346.29 НК РФ. Таблица базовой доходности ЕНВД 2019 года, представленная ниже, содержит код вида «вмененной» деятельности (из приложения № 5 к Порядку заполнения декларации по ЕНВД, утв. приказом ФНС России от 26.06.2018 N ММВ-7-3/414@), направления предпринимательства, физпоказатель, по которому осуществляется налогообложение, и базовый уровень доходности.

Коды базовой доходности по ЕНВД (по видам деятельности)

Сфера предпринимательства

Параметр, принимаемый за основу расчета (физический показатель)

Базовая доходность по ЕНВД (по видам деятельности)

Расчет ведется с привязкой к количеству работников, если речь идет об ИП, он учитывается в общей численности персонала

Услуги в сфере ветеринарии

Налог взимается за каждого сотрудника, включая ИП

Ремонт и ТО автотранспорта, услуги автомоек

Численность наемного персонала с учетом самого ИП

Автостоянки, хранение автотранспорта на платных стоянках

Количество квадратных метров, занятых под автостоянку

Учитывается количество ТС, задействованных в перевозках

Ключевой ориентир – число посадочных мест в эксплуатируемых при автоперевозках транспортных средствах

Торговля в розницу в стационарных торговых точках с залом обслуживания

Этот код доходности ЕНВД характеризуется тем, что база налогообложения указана за каждый кв. м площади торгового зала

Торговля в розницу через стационарные торговые точки без залов обслуживания, а также торговля в розницу с использованием нестационарных объектов (площадью не более 5 кв.м)

Число торговых мест

Розничная продажа товаров в стационарных условиях без зала обслуживания или с использованием нестационарных объектов площадью от 5 кв.м

Площадь объекта торговли

Торговля в розницу на разнос или развозная

Число наемных работников, включая ИП

Услуги в сфере общепита, оказываемые в залах обслуживания

Размер зала в кв. м

Услуги в сфере общепита, оказываемые в объектах, не оборудованных залом для обслуживания посетителей

Численность работников, включая ИП

Наружная реклама, размещаемая на специальных рекламных конструкциях

Площадь, занятая под рекламным изображением (в кв. м)

Наружная реклама, размещенная на специальных конструкциях с автоматической сменой изображения

Количество кв. м экспонируемой площади, занимаемой рекламным изображением

Размещение элементов наружной рекламы на электронных табло

Площадь (в кв.м) светоизлучающей поверхности

Реклама на транспортных средствах

Доходность применяется к каждой единице транспорта, используемой в целях рекламы

Гостиничный бизнес (услуги временного размещения и проживания)

Площадь сдаваемых помещений (в кв. м)

Предоставление в аренду объектов торговли и общепита (если имеется зал обслуживания, или без такового, если площадь объекта не более 5 кв.м)

Число сдаваемых в аренду объектов

Предоставление в аренду объектов торговли и общепита без торгового зала и зала обслуживания (при площади более 5 кв.м)

Площадь сданного в аренду объекта

Предоставление в аренду земельных участков площадью не более 10 кв. м под размещение торговых объектов или предприятий общепита

Число переданных участков

Предоставление в аренду земель площадью более 10 кв.м. для осуществления торговой деятельности или работы объектов общепита

Площадь участка (в кв.м)

Этот код доходности ЕНВД предусмотрен для вендинга (торговля посредством торговых автоматов)

Количество задействованных торговых автоматов

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Источник

Базовая доходность по ЕНВД в 2019 году

Какова базовая доходность по ЕНВД по различным видам «вмененной» деятельности в 2019 году? За какой период определять базовую доходность в целях применения ЕНВД? Приведем показатели базовой доходности на 2019 год и поясним как ее применять организациям и индивидуальным предпринимателям.

Как применять доходность в 2019 году

ЕНВД в 2019 году нужно рассчитывать отдельно по каждому виду деятельности, облагаемому ЕНВД.

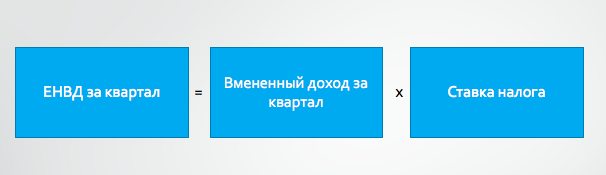

Более того, рассчитывать единый налог следует по каждому месту, где осуществляется «вмененная» деятельность организации или ИП. Для расчета ЕНВД за каждый квартал 2019 года применяется формула:

Как видно из формулы для расчета ЕНВД, организации или ИП нужно принимать во внимание такой показатель как «вмененный доход». Поясним, как на это значение в 2019 году влияет базовая доходность (таблица будет ниже).

Размер вмененного дохода, исходя из которого в 2019 году рассчитывают «вмененный» налог, зависит от вида деятельности, которая переведена на ЕНВД и которую применяют организация или ИП. Этот вид деятельности определяется соответствующим физическим или цифровым показателем. Им может быть численность сотрудников, площадь торгового зала, количество торговых мест и прочее. Полный перечень физических показателей для разных направлений приведем в пункте 3 статьи 346.29 Налогового кодекса РФ.

Физические показатели включайте в расчет ЕНВД в целых единицах (п. 11 ст. 346.29 НК РФ). При округлении размера физического показателя его значения менее 0,5 единицы отбрасывайте, а 0,5 единицы и более округляйте до целой (письмо Минфина России от 16.06.2009 № 03-11-11/111).

Источник

ЕНВД-2019: справочник бухгалтера

Начинающим и продолжающим бухгалтерам: что учесть при расчете «вмененного» налога в 2019 году?

Объект налогообложения. Для применения единого налога в качестве объекта налогообложения выступает вмененный доход налогоплательщика (п. 1 ст. 346.29 НК РФ). Вмененный – значит потенциально возможный, а не фактически полученный при осуществлении предпринимательской деятельности доход (понятие закреплено ст. 346.27 НК РФ). Иными словами, обязанность налогоплательщика по уплате ЕНВД возникает независимо от фактически полученного дохода от предпринимательской деятельности или ее приостановления (Письмо Минфина России от 20.07.2018 № 03‑07‑11/51345).

Индивидуальные предприниматели, применяющие специальный налоговый режим в виде уплаты ЕНВД, не обязаны вести бухгалтерский учет. Для целей, не связанных с налогообложением, коммерсант, являющийся плательщиком «вмененного» налога, вправе использовать для подтверждения полученных доходов первичные документы, свидетельствующие о факте получения этих доходов (расчетно-платежные ведомости, приходные кассовые ордера и т. п.). Также для указанных целей можно вести учет доходов и расходов в упрощенной форме, то есть на основании «первички» фиксировать поступления денежных средств (выручку) и произведенные расходы (Письмо Минфина России от 05.04.2016 № 03‑11‑11/19212).

Налоговая база. Величина вмененного дохода рассчитывается как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности (п. 2 ст. 346.29 НК РФ).

Вид деятельности аптечной организации – розничная торговля лекарственными препаратами. Соответственно, при расчете налога ей нужно использовать следующие показатели (п. 3 ст. 346.29 НК РФ):

| Вид предпринимательской деятельности – розничная торговля, осуществляемая… |

Корректирующие коэффициенты. Базовая доходность корректируется на коэффициенты К1 и К2 (п. 4 ст. 346.29 НК РФ). Первый – он же коэффициент-дефлятор – Минэкономразвития определило на 2019 год в размере 1,915 (Приказ от 30.10.2018 № 595). В 2018 году, заметим, К1 был равен 1,868.

Второй – корректирующий коэффициент – устанавливают представительные органы муниципальных районов, городских округов, законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя (п. 6 ст. 346.29 НК РФ).

Значение, учитывающее совокупность этих особенностей, определяется как произведение значений, учитывающих влияние на результат предпринимательской деятельности факторов.

Коэффициент К2 (с округлением до третьего знака после запятой) не может быть меньше 0,005 и больше 1 (п. 7 и 11 ст. 346.29 НК РФ).

Расчет налога. Сумма ЕНВД по итогам налогового периода (квартала – ст. 346.30 НК РФ) определяется как произведение налоговой базы и ставки.

Ставка единого налога применяется в размере 15 % величины вмененного дохода, если иная ставка не установлена органами муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя в отношении рассматриваемой категорий налогоплательщиков и вида предпринимательской деятельности (ст. 346.31 НК РФ).

С учетом сказанного выше формула для расчета налоговой базы (НБ) будет выглядеть так:

НБ = БД х К1 х К2 х (ФП1 + ФП2 + ФП3), где:

БД – базовая доходность;

К1 – коэффициент-дефлятор;

К2 – корректирующий коэффициент;

ФП1, ФП2, ФП3 – значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

Уменьшение суммы налога. Сумма ЕНВД, исчисленная за налоговый период, уменьшается на суммы, указанные в п. 2 ст. 346.32 НК РФ.

Во-первых, это страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством РФ (пп. 1).

Перечислим условия, при соблюдении которых ЕНВД может быть уменьшен на сумму пособий:

- пособие по временной нетрудоспособности не связано с несчастными случаями на производстве и профессиональными заболеваниями;

- пособие исчислено за тот же квартал, за который уменьшается ЕНВД, и фактически выплачено до представления налоговой декларации за этот квартал, но не позднее 20‑го числа первого месяца следующего квартала (письма Минфина России от 03.04.2013 №03‑11‑11/136, от 05.05.2014 №03‑11‑РЗ/20973);

- пособие выплачивается за дни временной нетрудоспособности работника, оплачиваемые за счет средств работодателя, – первые три дня временной нетрудоспособности (начиная с четвертого дня больничный выплачивается за счет средств ФСС);

- пособие принимается к вычету только в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством РФ, на осуществление соответствующего вида деятельности, по договорам с работодателями в пользу работников.

Уменьшить сумму единого налога (это в‑третьих) можно и на платежи (взносы) по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний). Для этого нужно соблюсти условия, установленные пп. 3 п. 2 ст. 346.32 НК РФ.

Указанные в п. 2 ст. 346.32 страховые платежи (взносы) и пособия уменьшают сумму единого налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог. При этом налогоплательщики, производящие выплаты и иные вознаграждения физическим лицам, вправе уменьшить сумму единого налога на сумму обозначенных в п. 2 расходов не более чем на 50 % (п. 2.1 ст. 346.32 НК РФ).

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения «физикам», уменьшают сумму единого налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в размере, определенном в соответствии с п. 1 ст. 430 НК РФ (Письмо Минфина России от 28.06.2018 № 03‑11‑11/44500).

С 2019 года действие указанной льготы прекратилось. Теперь аптечной организации (если у нее нет других льгот) придется перейти на общий (30 % вместо 20 %) тариф (кстати, основной тариф остался на уровне 2018 года – Письмо Минфина России от 01.08.2018 № 03‑15‑06/54260).

Аптечная организация (зарегистрирована в 2017 году) расположена в Нижнем Новгороде. Площадь ее торгового зала составляет 30 кв. м.

ЕНВД, в том числе в отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 кв. м по каждому объекту организации торговли, на территории города введен Постановлением Городской Думы г. Н. Новгорода от 21.09.2005 № 50 «О едином налоге на вмененный доход для отдельных видов деятельности». В соответствии с этим документом ставка единого налога для налогоплательщиков – организаций и ИП, впервые зарегистрированных после 01.01.2016, установлена в размере 7,5 % величины вмененного дохода.

Базовая доходность – 1 800 руб. за кв. м. Коэффициенты К1 на 2019 год – 1,915, К2 для торговли – 1.

Предположим, что в I квартале 2019 года организация уплатила взносы и пособия за свой счет в сумме 30 000 руб.

Налоговая база по ЕНВД за I квартал 2019 года – 310 230 руб. (1 800 руб. x 1,915 x 1 x (30 + 30 + 30) кв. м).

Соответственно, ЕНВД за I квартал – 23 268 руб. (310 230 руб. х 7,5 %).

Предельная сумма, на которую можно уменьшить ЕНВД, – 11 634 руб. (23 268 руб. х 50 %).

Поскольку уплаченная сумма взносов и пособий (30 000 руб.) превышает предельную величину, сумма налога уменьшается на 11 634 руб.

Таким образом, единый налог к уплате в бюджет за I квартал 2019 года составит 11 634 руб.

По итогам I квартала (не позднее 20‑го числа следующего месяца, то есть в апреле) необходимо сдать декларацию по ЕНВД. Декларация сдается по месту постановки на учет (п. 3 ст. 346.32 НК РФ).

Источник