Бизнес-планирование в коммерческом банке

Автор работы: Пользователь скрыл имя, 07 Июня 2013 в 14:44, курсовая работа

Краткое описание

Цель данного курсового проекта – изучить систему бизнес-планирования в коммерческом банке.

Задачи курсового проекта сводятся к изучению:

стратегического планирования и его основных этапов;

структуры бизнес-плана, порядку его содержания;

требований, предъявляемых к содержанию бизнес-плана;

основных показателей в системе бизнес-планирования.

анализа бизнес-плана кредитной организации.

Содержание

ВВЕДЕНИЕ 3

1. СТРАТЕГИЧЕСКОЕ ПЛАНИРОВАНИЕ БАНКА И ЕГО ОСНОВНЫЕ ЭТАПЫ 4

1.1. Цели и задачи стратегического планирования 4

1.2. Основные этапы стратегического анализа 5

2. БИЗНЕС-ПЛАН КАК ИНФОРМАЦИОННАЯ ОСНОВА ФИНАНСОВОГО ПЛАНИРОВАНИЯ 12

2.1. Структура бизнес-плана и порядок его формирования 12

2.2. Требования, предъявляемые к бизнес-плану 18

2.3. Основные показатели в системе бизнес-планирования 19

3. АНАЛИЗ БИЗНЕС-ПЛАНА КРЕДИТНОЙ ОРГАНИЗАЦИИ 23

ЗАКЛЮЧЕНИЕ 33

БИБЛИОГРАФИЧЕСКИЙ СПИСОК 36

Прикрепленные файлы: 1 файл

Курсовая по ФБМ 1.doc

Своими основными конкурентами Банк определил четыре региональных банка, а также ряд филиалов крупных московских банков.

Конкурентными преимуществами Банка являются:

– индивидуальный подход к каждому клиенту Банка, связанный со спецификой его деятельности;

– гибкая тарифная политика (применение к каждому клиенту индивидуальных тарифов в зависимости от доли расчетов в общей сумме платежей);

– опыт работы на рынке банковских услуг, небольшая затратность, высокое качество оказываемых банковских услуг.

Для завоевания ниши на рынке банковских услуг в 2004 году собственниками Банка увеличен размер уставного капитала, что позволило нарастить кредитный портфель Банка и поступление процентных доходов, открыт филиал в г. Москве, разработаны конкурентноспособные ставки по операциям в иностранной валюте.

Банк планирует открыть дополнительные офисы в трех городах России.

Результаты SWOT-анализа раздела 2 бизнес-плана (Таблица2).

Описание основных параметров активных и пассивных операций, ожидаемых финансовых результатов.

Расчетный баланс (тыс. руб.) (Таблица 3).

Предполагается, что в планируемом периоде доля доходных активов будет составлять более 90%. Доля кредитов в общем объеме доходных активов будет наибольшей, в т.ч. возрастет доля межбанковских кредитов. К доходным активам Банк относит остатки на корсчетах, открытых в других банках. Основная доля ссудной задолженности (85%) будет размещена на срок до года.

Основными источниками для размещения средств будут собственные средства и привлечение средства сроком до 1 года. Причем их рост планируется за счет привлеченных средств (средств на счетах клиентов). Привлечение средств на межбанковском рынке не планируется.

Расчетный план доходов, расходов, прибыли (тыс. руб.) (Таблица 4).

В планируемом периоде предполагается, что финансовым результатом деятельности Банка будет прибыль.

Основную долю доходов предполагается получить от предоставления ссуд и от операций с иностранной валютой.

Основная доля расходов приходится на содержание аппарата управления (численность персонала 36 человек) и арендные платежи.

По итогам первого планового года Банк планирует выплатить дивиденды участникам в сумме 4000 тыс. руб., по итогам второго – 5000 тыс. руб.

Результаты SWOT-анализа раздела 3 бизнес-плана (Таблица 5)

Управление рисками кредитной организации

В банке разработана и действует система управления рисками, позволяющая сохранять финансовую устойчивость и ликвидную структуру баланса. Все материально значимые риски определяются и оцениваются на постоянной основе Сектором контроля и управления рисками.

В качестве значимых Банк выделяет следующие виды рисков: риски ликвидности и снижения капитала (кредитный риск, процентный риск, риск потери ликвидности, страховой риск, операционный риск, юридический риск, риск потери репутации Банка), риски, вызываемые последствиями неправомерных или некомпетентных решений отдельных работников.

Результаты SWOT-анализа раздела 4 бизнес-плана (Таблица 6).

Оценка соблюдения обязательных нормативов и обязательных резервных требований.

Предполагается, что в планируемом периоде Банк будет соблюдать пруденциальные нормы деятельности.

Состояние, возможности и ограничения развития клиентской базы.

Для привлечения новых клиентов Банк разработал гибкую, конкурентную тарифную политику с использованием индивидуального подхода к клиентам. Банк проводит политику поддержания благоприятного имиджа клиентами Банка среди их контрагентов и партнеров по бизнесу, осуществляет постоянные маркетинговые исследования рынка банковских услуг.

Банк имеет возможности для организации валютно-обменных операций за счет оборудования обменных пунктов (до 2 пунктов в течение двух лет).

Результаты SWOT-анализа раздела 6 бизнес-плана (Таблица 7)

Возможности и ограничения развития сети филиалов, представительств, обособленных структурных подразделений и обменных пунктов.

Банк планирует открытие дополнительных офисов в ряде городов, возможно открытие до двух пунктов купли-продажи иностранной валюты в центральной части города в течение 2 лет.

Согласно предварительной смете расходов затраты на оснащение одного дополнительного офиса составят 217010 руб., на оборудование одного валютно-обменного пункта – 125110 руб. Источником средств для создания указанных структурных подразделений является прибыль Банка.

Результаты SWOT-анализа раздела 7 бизнес-плана (Таблица 8).

Участие в банковских группах и банковских холдингах.

Банк не участвует и в ближайшие два года не предполагает участие в банковских группах и банковских холдингах.

Информация о системе управления.

Действующая в Банке система управления обусловлена его юридическим статусом и организационно-правовой формой: Банк является самостоятельной кредитной организацией, функционирующей в виде общества с ограниченной ответственностью.

Высшим органом управления является собрание участников.

Следующим по значимости органом управления Банка является Совет директоров Банка. Совет директоров состоит из 4 человек.

Третий уровень управления Банком – коллегиальный исполнительный орган – Дирекция Банка, состоящая из 2 человек, действующих в пределах полномочий, прописанных в Уставе и Регламенте, в котором устанавливаются сроки и порядок созыва и проведения его заседаний, а также порядок принятия решений.

Четвертый уровень управления – единоличный исполнительный орган – Директор Банка, действующий в пределах полномочий, прописанных в Уставе.

Внутренней контроль в Банке осуществляется в соответствии с полномочиями, определенными в Уставе Банка: Советом директоров, Дирекцией, Директором, ревизионной комиссией, главным бухгалтером, Службой внутреннего контроля, ответственным сотрудников по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Все структурные подразделения Банка действуют на основании Устава и 35-ти внутренних положений. Банком разработаны нормативно- технические и организационно-правовые документы для регламентации валютных операций, которые будут введены в действие с момента получения Банком лицензии на осуществление операций с иностранной валютой.

Результаты SWOT-анализа раздела 9 бизнес-плана (Таблица 9)

Перечень учредителей (участников) и групп лиц

Собственниками Банка являются 5 физических лиц, доли которых составляют по 20% уставного капитала. Они не связаны между собой никакими соглашениями либо взаимным участием в капитале других юридических лиц, и не имеют между собой родственных связей.

Результаты SWOT-анализа раздела 10 бизнес-плана (Таблица 10)

Сведения об обеспечении деятельности кредитной организации.

Банк арендует помещение, договор аренды может быть продлен на длительный срок. Собственного автомобильного транспорта у Банка нет, в случае необходимости используется личный транспорт сотрудников. Доставка и охрана ценностей осуществляется специализированной охранной фирмой.

Банк обеспечен оргтехникой, компьютерным, офисным и банковским оборудованием. В Банке имеются программные средства защиты информации от несанкционированного доступа, программными комплексами для защиты информации, передаваемой по каналам связи. Банк оснащен автоматизированными банковскими системами, программными комплексами, доступом к информационным ресурсам, достаточным количеством телефонных номеров, телефаксами, модемной связью, вычислительной техникой.

У Банка достаточно материально-технических средств для работы отдела внешнеэкономической деятельности. Банк планирует стать пользователем международной сети передачи данных «Спринт». Для исполнения функций агента валютного контроля Банк будет использовать программные средства Автоматизированной таможенно-банковской системы валютного контроля.

Общая численность сотрудников Банка на момент составления бизнес-плана составляет 20 человек, являются квалифицированными специалистами. В Банке на постоянной основе проводится повышение квалификации персонала. В первом планируемом году предполагается увеличить численность до 36 человек за счет принятия в Банк штатных единиц:

1) валютный отдел – 3 человека;

2) сотрудник по внутреннему контролю;

3) филиал – 5 человек;

4) допофис– 5 человек;

5) 2 пункта обмена валют– 2 человека.

По истечении второго планируемого года штатная численность сотрудников Банка составит 46 человек, что будет соответствовать качеству и объему проводимых банковских операций.

Результаты SWOT-анализа раздела 11 бизнес-плана (Таблица 11)

В Банке существует объективная необходимость получения лицензий на право осуществления банковских операций со средствами в иностранной валюте. Получение данных лицензий позволит расширить деятельность Банка по следующим направлениям:

– расчетное и кассовое обслуживание юридических и физических лиц в иностранной валюте;

– купля-продажа иностранной наличной валюты;

– прием во вклады денежных средств физлиц в иностранной валюте;

– кредитование клиентов Банка в иностранной валюте;

– осуществление переводов в иностранной валюте по счетам физлиц, переводов гражданам без открытия счета;

– документарные операции, консультирование клиентов при работе с внешнеторговыми контрактами.

Тем самым Банк сможет достигнуть целей, поставленных собственниками.

Представленный бизнес-план ООО КБ «Регион» имеет как положительные, так и отрицательные моменты.

Положительным является то, что учредители Банка заинтересованы в его долгосрочном существовании и развитии, Банк ориентируется на удовлетворение потребностей своих клиентов, позиционирует себя как универсальный банк, обслуживающий в основном юридических лиц. У Банка имеется ресурсная база для развития. При разработке бизнес-плана Банком учтены требования Указания №1176-У.

Однако, рассматривать данный бизнес-план, как инструмент стратегического планирования, в полной мере не позволяют следующие факторы:

1. Банк не имеет сформулированные Миссию и Видение.

2. Нарушена последовательность определения целей и задач.

3. Стратегическая цель – рост прибыли банка, таковой не является, так как это тактическая, краткосрочная цель.

4. Отсутствует задача оптимизировать бизнес-процессы.

5. Из данных бизнес-плана трудно выделить конкурентные преимущества Банка, за исключением предлагаемой тарифной политики.

6. По всем разделам бизнес-плана проведен SWOT-анализ, что неверно и свидетельствует о непонимани и специалистами Банка роли и предназначения SWOT-анализа, как инструмента разработки стратегии.

7. В бизнес-плане слабо разработаны способы привлечения на обслуживание в Банк физических лиц, например, не указана линейка банковских продуктов для физических лиц.

8. В бизнес-плане не дано обоснование, за счет чего Банк будет компенсировать низкие тарифы на расчетно-кассовое обслуживание.

9. Не раскрыто в разработке и реализации, каких экономических программ совместно с партнерами Банк предполагает участвовать, на каких условиях, какую выгоду это принесет.

10. Отсутствуют разработанные планы мероприятий на случай возникновения непредвиденных обстоятельств, способных подорвать финансовую стабильность банка, спровоцировать кризис и потерю платежеспособности, оказать существенно влияние на финансовые результаты деятельности.

Перечисленные недостатки позволяют сделать вывод, что уровень стратегического планирования в ООО КБ «Регион» находится на низком уровне. В первую очередь это подтверждается отсутствием в процессе разработки бизнес-плана первоочередных этапов разработки стратегии: формулировки Миссии и Видения банка; определении стратегических целей (финансовых, рыночных, по внедрению технологий, по развитию персонала); формулировки стратегических альтернатив; моделировании деятельности банка и выбора стратегии.

На примере оценки бизнес-плана отдельно взятого регионального банка, можно говорить о том, что технология стратегического планирования только изучается банками и происходит процесс её становления. Кредитными организациями не наработан достаточный опыт, подтверждающий эффективность принятия тех или иных решений в рамках процесса стратегического планирования и управления. Этот факт свидетельствует о необходимости разработки Банком России методических документов в области стратегического планирования, способствующих его широкому развитию и внедрению.

ЗАКЛЮЧЕНИЕ

Бизнес-планирование – это разработка бизнес-плана Банка, процесс, определяющий и обоснующий локальные и общие перспективы развития Банка, сферу, масштабы и результаты его деятельности в соизмерении с источниками и затратами. Бизнес-планирование призвано обосновать и определить конкретные пути решения стратегических задач, бизнес-план Банка должен быть фактически документом, обоснующим выбор из нескольких стратегических альтернатив, содержащим финансовую модель Банка в виде прогноза потоков денежных средств, увязывающих притоки и оттоки денег в Банке.

Бизнес – план представляет собой документ, который используется как средство управления и позволяет установить текущие задачи на соответствующий период, установить приоритеты и определить методы организации работы.

Потребность в бизнес – планирование, в современных условиях обусловлена:

Конкурентной и динамической природой банковской деятельности.

Источник

Курсовая работа: Бизнес-план банка и его роль в стратегическом менеджменте

| Название: Бизнес-план банка и его роль в стратегическом менеджменте Раздел: Рефераты по менеджменту Тип: курсовая работа Добавлен 21:22:23 17 января 2009 Похожие работы Просмотров: 475 Комментариев: 14 Оценило: 3 человек Средний балл: 5 Оценка: неизвестно Скачать | |||||||||||

| Текущая деятельность банка | Перспективная деятельность банка |

| Планирование и бюджетирование | Разработка бизнес-плана |

| Совершенствование качества | Реинжиниринг бизнес-процессов |

| Выполнение планов | Выполнение проектов |

| Сотрудники подразделений | Специальные группы и команды |

| Не носит организационных изменений | Связана с организационными изменениями |

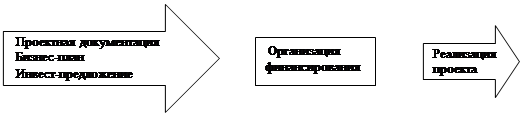

Бизнес-план банка связан с перспективной деятельностью банка. Он должен охватывать все направления работ и все подразделения банка. При этом для отдельных проектов банка (открытие филиала, приобретение здания, сложных технических систем, банкоматов и проч.) разрабатываются отдельные бизнес-планы (часто в сокращенном виде), в которых рассчитывается экономическая эффективность планируемых проектов банка. Необходимо понимать, что банк может производить затраты, направленные не только на получение экономического эффекта, но и на снижение рисков, которые, впрочем, также могут в случае реализации привести к дополнительным затратам банка или даже убытка. Для внешних проектов, в которых банк планирует участвовать, бизнес-план (наряду с проектной документацией и инвестиционным предложением) служит основанием для разработки схемы организации финансирования проекта, обоснования степени и формы участия в нем банка, что отражено на рисунке 1.

Рисунок 1. Организация финансирования проекта

Фактически в представляемом бизнес-плане формулируется, фиксируется и обосновывается стратегия банка на ближайшие два года. Нормативные положения данного Указания должны быть взяты за основу при разработке бизнес-планов банков и для внутреннего пользования.

Из вышеизложенного понятно, что написать бизнес-план банка, не имея стратегии, нельзя. Сформулировать же стратегические альтернативы без написания бизнес-плана банка можно. Отличие бизнес-плана банка от стратегических альтернатив состоит в том, что в бизнес-плане производится количественная оценка стратегических альтернатив, проверка возможности и эффективности их реализации, расчет ожидаемого финансового эффекта и формулируются предложения по выбору той или иной стратегической альтернативы. Принятая владельцами и топ-менеджерами банка стратегическая альтернатива утверждается как стратегия банка, и далее организуется работа по ее воплощению в жизнь.

Бизнес-план банка ничем по смыслу не должен отличаться от бизнес-плана предприятия, как и любого бизнеса. До недавнего времени бизнес-планы банки разрабатывали самостоятельно. Однако 5 июля 2002 года Центральный Банк России выпустил Указание № 1176-У «О бизнес-планах кредитных организаций». Бизнес-план разрабатывают и представляют в Центральный банк не все банки и не каждый год. Бизнес-план должен предоставляться:

— при создании кредитной организации;

— при расширении деятельности кредитной организации путем получения дополнительных лицензий на осуществление банковских операций;

— при изменении вида кредитной организации (небанковская кредитная организация – на банк или банк – на небанковскую кредитную организацию);

— при реорганизации в форме слияния, выделения, разделения, преобразования;

— при реорганизации кредитных организаций в форме присоединения.

Согласно этому документу бизнес-план банка является документом на ближайшие два календарных года, содержащим предполагаемую программу действий кредитной организации, включая параметры (показатели) и ожидаемые результаты деятельности и позволяющим Банку России оценить:

а) способность кредитной организации обеспечить финансовую стабильность, выполнить пруденциальные нормы деятельности и обязательные резервные требования, соблюдать требования законодательства по обеспечению интересов кредиторов и вкладчиков;

б) способность кредитной организации к долговременному существованию как прибыльной кредитной организации;

в) адекватность системы управления кредитной организации принимаемым рискам.

Содержащиеся в Указании требования к содержанию бизнес-планов обеспечивают выявление приоритетных направлений развития банковского бизнеса. Документ предоставляет кредитной организации достаточно широкие возможности в конкретизации бизнес-планов, не устанавливая жестких и исчерпаемых требований к содержанию бизнес-плана. При применении Указания Банк России будет обращать особое внимание на способность кредитной организации оценить свое будущее в развивающейся рыночной среде, а также на наличие финансовых, кадровых и технологических возможностей для эффективной деятельности в условиях конкуренции.

2.2. Структура бизнес-плана банка

Указанием № 1176-У «О бизнес-планах кредитных организаций» Центрального Банка от 5 июля 2002 года рекомендована типовая структура бизнес-плана:

1. Общая информация о кредитной организации.

1.1. наименование кредитной организации.

1.2. Информация о создании кредитной организации.

1.3. местонахождение кредитной организации.

1.4. Уставный капитал кредитной организации.

1.5. Сведения об аудиторской организации (аудиторе).

1.6. Лица, с которыми осуществляется взаимодействие в процессе рассмотрения бизнес-плана.

2. Перспективы развития бизнеса кредитной организации.

2.1. Цели, задачи и рыночная политика кредитной организации.

2.2. Влияние экономических и правовых условий в стране и регионах присутствия на деятельность кредитной организации.

2.3. Основные параметры активных и пассивных операций, ожидаемые финансовые результаты.

2.4. Управление рисками кредитной организации.

2.5. Оценка соблюдения обязательных нормативов и обязательных резервных требований.

2.6. Состояние, возможности и ограничения развития клиентской базы.

2.7. Возможности и ограничения развития сети филиалов, представительств, обособленных структурных подразделений и обменных пунктов.

2.8. Участие в банковских группах и банковских холдингах.

3. Система управления кредитной организации.

3.1. Схема и развитие системы управления кредитной организации.

3.2. Система внутреннего контроля.

3.3. Внутренние документы, регламентирующие осуществление банковских операций.

4. Учредители (участники) кредитной организации и группы лиц.

4.1. Сведения об учредителях (участниках) кредитной организации.

4.2. Характер связей между учредителями (участниками).

4.3. Информация о финансовом положении и хозяйственной деятельности учредителей (участников).

5. Особенности деятельности кредитной организации.

5.1. Материально-техническое обеспечение.

5.2. Кадровая политика.

6. Иные существенные показатели, которые, по мнению кредитной организации, необходимы для раскрытия основных целей бизнес-плана.

Бизнес-план должен также включать в качестве приложений:

— расчетный баланс с расшифровкой отдельных его статей;

— план доходов, расходов и прибыли с расшифровкой отдельных его статей;

— прогноз выполнения отдельных обязательных нормативов;

— допущения, принятые в бизнес-плане.

Информация, содержащаяся в бизнес-плане, должна обязательно раскрыть содержание перечисленных ниже аспектов, касающихся деятельности кредитной организации.

Раскрытие указанных аспектов должно включать результаты SWOT-анализа, позволяющего выявить и структурировать сильные и слабые стороны кредитной организации, а также потенциальные возможности и угрозы.

1. Цели, задачи и рыночная политика кредитной организации. При определении целей и задач кредитная организация должна отразить долгосрочное видение своей роли и места на рынке банковских услуг, специфические особенности ее позиционирования в рыночной среде, а также наиболее существенные принципы коммерческой деятельности.

Принципы коммерческой деятельности:

— в отношении коммерческой деятельности (целевая ориентация по сегментам рынка банковских и финансовых услуг, определение рыночной специализации кредитной организации, региональный аспект коммерческой деятельности кредитной организации);

— в отношении клиента (целевая ориентация в отношении клиентской базы, краткое и ясное описание того, какие потребности каких клиентов и каким образом собирается обеспечить кредитная организация);

— в отношении руководителей и сотрудников (целевая ориентация в отношении деловой культуры кредитной организации);

— в отношении учредителей (участников) (описание того, какие интересы учредителей (участников), вытекающие из целей и задач, поставленных ими перед кредитной организацией, и каким образом собирается удовлетворять кредитная организация);

— В отношении банковских технологий (целевая ориентация в отношении использования и совершенствования банковских технологий).

Рыночная политика организации должна содержать описание спектра ее банковских операций и сделок (планируемое изменение спектра по сравнению с фактическим состоянием – для действующих кредитных организаций, создаваемых в результате преобразования; планируемый спектр – для кредитных организаций, создаваемых в результате иных форм реорганизации, а также вновь создаваемых кредитных организаций).

2. Влияние экономических и правовых условий в стране и регионах на деятельность кредитной организации. Кредитная организация должна изложить свою оценку влияния динамики развития экономических показателей и показателей, характеризующих финансовые рынки, на основные направления коммерческой деятельности с учетом, в том числе, продуктовой ориентации и перспектив развития деловой активности в региональном разрезе, в том числе:

— результаты маркетинговых исследований (виды услуг, имеющих платежеспособный спрос, основные клиенты и их предпочтения, потенциальные конкуренты, преимущества данной кредитной организации, мероприятия по завоеванию ниши на рынке банковских услуг (проводимые мероприятия, возможности и ограничения по расширению ниши и спектра банковских операций – для действующих кредитных организаций; возможности и ограничения в завоевании ниши – для вновь создаваемых кредитных организаций);

— фактическое распределение объемов бизнеса кредитной организации по регионам (возможности и ограничения развития действующих филиалов, представительств, внутренних структурных подразделений и обменных пунктов).

3. Описание основных параметров активных и пассивных операций, ожидаемых финансовых результатов должно включать:

— анализ активных операций (производится с точки зрения видов операций, ликвидации, доходности, степени риска, сроков размещения);

— анализ пассивных операций (осуществляется по видам операций, срокам привлечения, стоимости привлеченных ресурсов, контрагентам);

— анализ состояния и динамики собственных средств (капитала), рассчитанных в соответствии с Положением Банка России от 26 ноября 2001 года № 159-П «О методике расчета собственных средств (капитала) кредитных организаций» (по итогам каждого года деятельности), обоснование показателей раздела «Собственные средства» пассива расчетного баланса;

— анализ объема и структуры доходов, расходов и прибыли, обоснование показателей.

4. Управление рисками кредитной организации (кредитный риск, риск ликвидности, валютный риск, рыночные риски, оперативные и иные риски). Кредитная организация должна раскрыть внутрибанковские принципы управления рисками, меры по предупреждению финансовых трудностей.

5. Оценка соблюдения обязательных нормативов и обязательных резервных требований:

— расчет пруденциальных норм деятельности, имеющих количественную оценку, обоснование и оценка соответствия планируемых показателей установленных критериям;

— расчет отчислений в обязательные резервы (по состоянию на начало каждого года деятельности) на основе показателей «Расшифровка отдельных статей расчетного баланса», «Структура активов и пассивов кредитной организации».

6. Состояние, возможности и ограничения развития клиентской базы, в том числе фактическое состояние клиентской базы и планируемое изменение по сравнению с фактическим состоянием.

7. Возможности и ограничения развития сети филиалов, представительств, обособленных подразделений и обменных пунктов в регионах, на которые кредитная организация намерена распространить свое влияние.

8. Участие в банковских группах и банковских холдингах.

9. Информация о системе управления, которая включает описание следующих элементов:

— схема управления кредитной организации, принципы распределения управленческих функций между органами управления кредитной организации и полномочий между руководителями кредитной организации, включая подчиненность и функции структурных подразделений и комитетов (с указанием их наименований и планируемой численности персонала структурных подразделений);

— развитие системы управления кредитной организации, включая организационную структуру, совершенствование банковских технологий, развитие системы внутреннего контроля, системы управленческого учета, переход к ведению бухгалтерского учета в соответствии с международными стандартами бухгалтерского учета и финансовой отчетности;

— система внутреннего контроля – описание системы внутреннего контроля в кредитной организации, в том числе количественный и персональный состав службы внутреннего контроля, описание внутрибанковской системы противодействия легализации (отмыванию) доходов, полученных преступным путем;

— документы, регламентирующие осуществление банковских операций, порядок их утверждения.

10. Перечень учредителей (участников) и групп лиц.

11. Сведения об обеспечении деятельности кредитной организации, в том числе:

11.1 материально-техническая база кредитной организации – описание обеспеченности кредитной организации:

— зданием (помещением), в котором располагается (будет располагаться) кредитная организация, с указанием собственное оно или пользование им осуществляется (будет осуществляться) на основании договора аренды (субаренды) с указанием срока;

— офисным оборудованием и банковским оборудованием;

— транспортными средствами, в том числе специальными техническими средствами для формирования системы безопасности сотрудников и банковской деятельности (включая программные средства защиты информации от несанкционированного доступа), а также системами противопожарной безопасности;

11.2. кадровая политика:

— внутренние документы, касающиеся корпоративной культуры кредитной организации, перспективы развития корпоративной культуры кредитной организации;

— численность и квалификация персонала, динамика изменения этих параметров в планируемом периоде, основные квалификационные требования к руководителям среднего и низшего звена, требования к квалификации персонала;

— система стимулирования труда в кредитной организации.

3. Содержание работ по реализации бизнес-плана

3.1. Сущность процесса реализации бизнес-плана банка

Реализовать бизнес-план – значит выполнить все рабочие задачи в банке и вне его, необходимые для того, чтобы перевести бизнес-проект из стадии бизнес-плана в реальную производственную стадию. Необходимо составить реальный график для различных стадий внедрения проекта. Такой график должен первоначально определить различные стадии реализации и продолжительность каждой стадии. План реализации должен содержать график, объединяющий различные стадии реализации в последовательную схему действий. Это подробное расписание должно охватывать всю инвестиционную фазу, включая период от решения о капиталовложении до начальной стадии производства и дальнейшего функционирования проекта.

Очень важно спланировать фазу реализации бизнес-плана, так как отклонения от первоначальных проектных данных могут подвергнуть опасности весь бизнес-план. График внедрения должен отражать издержки реализации проекта, а также окончательные наличные средства для того, чтобы определить соответствующие притоки фондов, которые требуются для финансирования. Для различных стадий реализации бизнес-проектов требуются неодинаковые периоды времени. Это зависит от обстоятельств, преобладающих в стране, специфической природы плана и особых требований к организации реализации конкретного бизнес-плана. Между моментом принятия решения о капиталовложениях и действительным началом реализации протекает значительное время. Этот период включает в себя следующие основные действия:

— назначение команды реализации бизнес-проекта;

— приобретение и передача технологии;

— выбор подрядчиков, консультантов и поставщиков;

— подготовка заявочных документов;

— предложение цены изделия;

— переговоры и заключение контрактов;

— закупка материалов и сырья;

— обучение и назначение на должности;

— запуск бизнес-проекта и начало производства.

В реализации бизнес-плана банка могут принимать участие как местные, так и иностранные стороны. В некоторых случаях период внедрения может быть таким продолжительным, что данные бизнес-плана устаревают и нуждаются в пересмотре. Необходимо, чтобы данные по затратам были датированы и документированы так, чтобы модно было непрерывно отслеживать цены как методом прогнозов, так и путем сбора реальной информации. Сравнивая реальные данные, накапливающиеся на стадии реализации, с данными, представленными на стадии изучения, можно определить воздействие любых превышений издержек на ликвидность, финансовые требования и общую прибыльность бизнес-проекта банка (рис. 2). Планирование реализации бизнес-плана банка и составление бюджета включают следующие основные задачи:

1) определение типа рабочих задач на фирме и вне ее, которые необходимы для реализации проекта;

2) определение логической последовательности событий в рабочих задачах;

3) подготовку графика внедрения, определяющего положения рабочих задач, корректировку во времени, необходимом для завершения каждой индивидуальной задачи;

4) определение ресурсов, необходимых для завершения индивидуальных задач, и выявление соответствующих издержек;

5) подготовка бюджета реализации и потоков средств, которые обеспечат финансирование на всем протяжении фаз реализации и эксплуатации бизнес-проекта;

6) документирование всех данных реализации, позволяющее корректировать планы и бюджет реализации, равно как и прогнозы, сделанные во время составления бизнес-плана.

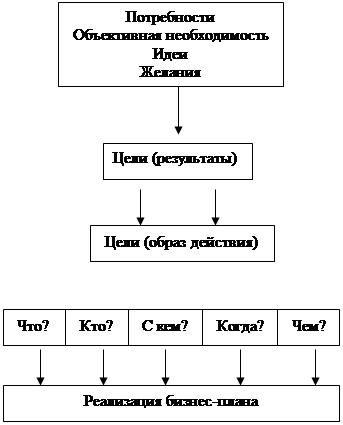

Рис. 2. Схема реализации бизнес-плана

3.2. Последовательное решение и раннее осуществление этапов реализации проектов

В процессе бизнес-планирования в банке окончательное решение о начале реализации проектов задерживается до момента утверждения бизнес- планов руководителем. Объясняется это тем, что некоторые решения не могут быть приняты до того момента, пока не прояснится судьба всего проекта. Такой подход не всегда является приемлемым.

В данном случае необходимо использовать несколько иной способ. Он заключается в том, что в конце каждого модуля становится ясна необходимость предпринять определенное действие независимо от выводов, полученных на последующих этапах. Например, после анализа перспективы становится очевидно, что возможности банка наблюдать за внешней средой недостаточны. В конце анализа конкурентоспособности может оказаться, что у банка нет будущего в некоторых традиционных сегментах и поэтому необходимо прекратить капиталовложения в эти зоны во избежание дальнейших потерь. В таких случаях отсрочка действий, которые в конечном счете все равно должны быть предприняты, ничего не дает. Следовательно, соответствующие программы должны начинаться в конце каждого модуля. Это дает ряд преимуществ.

1) Рассредоточение решений во времени обеспечивает равномерную рабочую нагрузку на высших руководителей банка, снимает перегрузки, сопровождающие принятие решений в обычном порядке в момент утверждения бизнес-плана.

2) Раннее начало программ аналогичным образом позволяет рассредоточить нагрузку, связанную с реализацией, и обеспечивает раннее завершение процесса изменения.

3) Реализация, происходящая параллельно планированию, обеспечивает цепную обратную связь по дополнительному обоснованию плановых решений и их предпосылок.

4) Раннее начало реализации развивает и совершенствует потенциал для принятия стратегических решений по реализации, которые последуют в конце процесса планирования.

5) Возможность более раннего принятия решений позволяет менеджерам контролировать продолжительность процесса изменений, согласуя его, таким образом, со временем принятия решения.

В научной и методической литературе представлено достаточное количество вариантов определений стратегического менеджмента, которые акцентируют внимание на тех или иных аспектах этого сложного управленческого процесса.

Стратегия банка как программа действий, направленных на формирование и удержание долговременных конкурентных преимуществ на целевых рынках, отражает количественные цели развития банка и те внутренние изменения в банке, которые должны произойти для повышения его конкурентоспособности. Банк без стратегии — это набор активов, обремененных обязательствами.

Бизнес-план предприятия – это документ, убедительно демонстрирующий успешность бизнеса и его достаточную прибыльность, привлекательную для тех, кто потенциально может его поддержать; это документ, в котором изложено краткое, точное и ясное описание его целей, задач, проведено изучение рынка и возможностей предприятия, сформированы и обоснованы направления развития, проанализированы поставщики и покупатели, оценено качество выпускаемой продукции, оценены риски и предложены меры по их снижению, произведены расчеты денежных потоков, рассчитаны прогнозные отчетные финансовые документы, рассчитаны финансовые коэффициенты, определены и рассчитаны показатели эффективности бизнеса.

Указанием № 1176-У «О бизнес-планах кредитных организаций» Центрального Банка от 5 июля 2002 года рекомендована типовая структура бизнес-плана.

Очень важно спланировать фазу реализации бизнес-плана, так как отклонения от первоначальных проектных данных могут подвергнуть опасности весь бизнес-план.

Для различных стадий реализации бизнес-проектов требуются неодинаковые периоды времени. Это зависит от обстоятельств, преобладающих в стране, специфической природы плана и особых требований к организации реализации конкретного бизнес-плана.

1. Указание Центрального Банка Российской Федерации от 5 июля 2002 года № 1176-У «О бизнес-планах кредитных организаций»;

2. Алавердов А.Р. Стратегический менеджмент в коммерческом банке: учеб. / А.Р. Алавердов. – М.: Маркет ДС, 2007. – 576 с.;

3. Баринов В.А., Харченко В.Л. Стратегический менеджмент: Учебник. – М.: ИНФРА-М, 2006. – 237 с.;

4. Бизнес-планирование: Учебник / Под ред. В.М. Попова и С.И, Ляпунова. – М.: Финансы и статистика, 2003, — 672 с.;

5. Веснин В.Р. Стратегическое управление: учеб. – М.: ТК Велби, Изд-во Проспект, 2006. – 328 с.;

6. Волконогова О.Д., Зуб А.Т. Стратегический менеджмент: Учебник. – М.: Форум: Инфра-М, 2004, — 256 с.;

7. Глумаков В.Н., Максимцев М.М., Малышев Н.И. Стратегический менеджмент: Практикум. – М.: Вузовский учебник, 2008. – 187 с.;

8. Зайцев Л.Г., Соколова М.И. Стратегический менеджмент: Учебник. – М.: Экономистъ, 2004. – 416 с.;

9. Маниловский Р.Г., Юлкина Л.С., Колесникова Н.А. Бизнес-план / Под ред. Колесниковой Н.А., Миронова А.Д. – М.: Финансы и статистика, 2000. – 256 с.

10. Никонова И.А., Шамгунов Р.Н. Стратегия и стоимость коммерческого банка / И.А. Никонова, Р.Н. Шамгунов. — М.: «Альпина Бизнес Букс», 2005. – 304 с.;

11. Стратегическое управление / А.П. Гапоненко, А.П. Панкрухин. – М.: Омега-Л, 2008. – 464 с.

Источник