Кейнсианская функция автономных инвестиций.

В основе кейнсианской функции автономных инвестиций лежит введенная Кейнсом категория предельной эффективности капитала (MEK).

Так как инвестиции дают результаты не в том периоде, когда они осуществляются, а в течение ряда последующих периодов, возникает проблема соизмерения разновременных стоимостных показателей:

расходы на инвестиции осуществляются сегодня, доход они приносят потом.

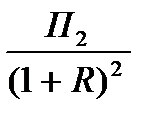

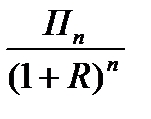

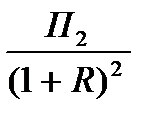

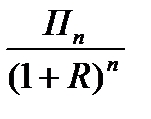

Возможность соизмерить разновременные стоимостные показатели дает принцип дисконтирования (известный из курса микроэкономики). Используя коэффициент дисконтирования, можно привести разновременные стоимостные показатели к одному временному периоду:

R – норма (ставка) дисконта (некая процентная ставка, под которую можно взять кредит для осуществления данного инвестиционного проекта),

n – количество лет (периодов), в течение которых ожидается получение дохода (прибыли).

По своей экономической сути норма дисконта R устанавливает, в какой мере нынешняя ценность предпочтительнее будущей ценности.

Из микроэкономики вам известно, что инвестор осуществляет только те инвестиционные проекты, для которых чистая дисконтированная стоимость NPV – имеет положительное значение:

NPV = – I +

NPV – чистая дисконтированная стоимость,

I – объем инвестиций, которые необходимо осуществить в момент 0,

П1…Пn – доход (прибыль), которую ожидают получить в 1-м,…, n – м периодах,

Значение нормы дисконта, при котором NPV = 0 и называется предельной эффективностью капитала (MEK) — R* (в микроэкономике — внутренняя норма доходности).

Предельную эффективность капитала (R*) можно рассматривать как ставку ссудного процента (i), при которой можно осуществить инвестиционный проект за счет заемных средств и остаться «при своих», т.е. полностью возвратить кредит с процентами из ожидаемых доходов (прибыли).

- Чем выше норма дисконта R (т.е процентная ставка, под которую можно получить кредит для реализации инвестиционного проекта), тем меньше стоит сегодня ожидаемый в будущем поток доходов, т.е. тем меньше NPV при данных ожидаемых доходах. Т.о. рост процентной ставки есть фактор сокращения инвестиционного спроса.

- Чем выше ожидаемые доходы П, тем при данной норме дисконта больше стоит сегодня ожидаемый в будущем поток доходов, т.е. тем больше NPV. Следовательно, рост ожидаемых доходов увеличивает желание инвестировать, т.е. это фактор увеличения инвестиционного спроса.

- Рост R* означает, что растет ожидаемый доход (в противном случае NPV станет величиной отрицательной и растущая норма дисконта перестанет выражать предельную эффективность капитала, т.е. не будет соответствовать R*).

- Инвестор выберет из возможных вариантов тот проект, для которого R* максимальна т.е. максимальна совокупная (за все периоды) ожидаемая прибыль (доход), поэтому и R* — это ожидаемая категория.

- Принимая решение об инвестициях (в тот или иной проект), инвестор сравнивает предельную эффективность капитала R* с фактической процентной ставкой i.

Очевидно, что лучшие проекты – это те, которые окупаются при самой высокой фактической процентной ставке i (т.е. у которых самая высокая предельная эффективность капитала R*) . Таких проектов очень мало, но они, как правило, самые капиталоемкие.

Проекты, имеющие более низкую предельную эффективность капитала R*, смогут окупиться только при условии, что фактическая процентная ставка i будет снижаться.

Чем ниже фактическая ставка процента i, тем большее количество проектов может быть осуществлено, тем больше, следовательно, объем спроса на инвестиции.

Спрос на инвестиции представляет собой убывающую функцию от процентной ставки i:

- Чем выше фактическая процентная ставка (i), тем меньшее количество инвестиционных проектов может быть осуществлено при данной (для каждого проекта) предельной эффективности капитала R* и наоборот.

- Поэтому график спроса на инвестиции представлен графиком предельной эффективности капитала (рис. 11.3А):

каждая точка кривой I(R * ) показывает объем (автономных) инвестиций, осуществление которых позволит при существующей ставке процента i остаться «при своих» или получить прибыль.

Источник

Автономные инвестиции неоклассическая и кейнсианская теория

Автономные инвестиции. нередко предпринимателям оказывается выгодным делать инвестиции и при фиксированном национальном доходе, то есть при заданном совокупном спросе на блага. Это, прежде всего, инвестиции в новую технику и повышение качества продукции. Такие инвестиции чаще всего сами становятся причиной увеличения национального дохода, но их осуществление не является следствием роста национального дохода, и поэтому они называются автономными.

ейнсианская функция автономных инвестиций. В основе кейнсианской версии лежит введенное Дж.Кейнсом понятие предельной эффективности капитала – R * .

Когда инвестор имеет возможность выбирать между несколькими вариантами инвестирования, он остановится на тех из них, у которых R * самая большая, так как именно эти проекты принесут инвестору максимальную доходность. Следовательно, объем инвестирования можно представить как убывающую функцию от предельной эффективности капитала: I = f(R * ).

Кроме доходности вариантов капиталовложений инвестор должен учитывать степень риска каждого из них. Среди всех вариантов вложений есть один самый надежный – это покупка государственных облигаций. Поэтому ставку процента по государственным облигациям (i) можно рассматривать в качестве нижнего предела R * для вложений в реальный капитал. Инвестиции будут осущестляться, если R * >i. При заданной предельной эффективности инвестиционных проектов объем инвестиций в производство тем больше, чем ниже i. Следовательно, функцию автономных инвестиций можно представить формулой:

где MPI – предельная склонность к инвестированию, которая показывает, на сколько единиц изменится объем инвестиций при изменении разности между предельной эффективностью капитала и текущей ставкой процента на единицу.

Графически эту функцию изображают следующим образом(см.рис.). Так выводится кейнсианская функция автономных инвестиций: Iавтон. = MPI (R * — i).

Неоклассическая функция автономных инвестиций.

Неоклассики используют другую цепь логических рассуждений. предприниматели пребегают к инвестициям для того, чтобы довести объем имеющегося у них капитала до оптимальных оазмеров. Зависимость объема инвестиций от размера функционирующего капитала можно представить формулой:

It автон. = β (К * — Кt); 0 автон. – объем автономных инвестиций в период t; β – коэффициент, характеризующий меру приближения существующего объема капитала к оптимальному за период t; К * — оптимальный объем капитала; Кt – объем капитала, существующий на начало периода t.

В свою очередь, размер оптимального капитала зависит, с одной стороны, от предельной производительности капитала – r, а с другой, — от ставки ссудного процента – i.

Если при данной ставке процента растет предельная производительность капитала вследствие технического прогресса или большего применения труда, то К * тоже увеличивается. Следовательно, оптимальный размер капитала является функцией двух переменных:

Графически процесс определения оптимальной величины капитала представлен на рис. 8.3.

В верхней части рисунка представлен график производной функции, которая в условиях полной занятости есть функции от одной переменной Y = Y(K).

Тангенс угла наклона касательной к графику производственной функции выражает предельную производительность капитала при текущем объеме К.

В нижней части графика на основе Δtgα по мере скольжения касательной вдоль кривой Y(K) строится график предельного продукта капитала (MP).

Предельная производительность капитала определяется tgα касательной к производной функции.

Различия между кейнсианской и неоклассической функциями автономных инвестиций проистекают из различий r и R * . Предельная производительность капитала (r) характеризует используемую технологию производства и в этом смысле является объективным параметром. Предельная эффективность капитала – категория субъективная, в ее основе лежат ожидания инвестора относительно будущих цен, затрат и объемов спроса. поэтому при внешней схожести обеих рассморенных функций в кейнсианской концепции решающим фактором при определении объема инвестиций является пессимизи или оптимизм инвестора (значение показателя R * ), а в неоклассичеких моделях при данной технике – ставка процента (i). Иначе говоря, кейнсианская функция инвестиций имеет меньшую эластичность по ставке процента, чем неоклассическая функция инвестиций.

Источник

Кейнсианская функция автономных инвестиций.

В основе кейнсианской функции автономных инвестиций лежит категория предельной эффективности капитала.

Так как инвестиции дают результаты не в том периоде, когда они осуществляются, а в течение ряда последующих периодов, возникает проблема соизмерения разновременных стоимостных показателей:

расходы на инвестиции осуществляются сегодня, доход они приносят потом.

Возможность соизмерить разновременные стоимостные показателидает принцип дисконтирования (известный из курса микроэкономики). Используя коэффициент дисконтирования, можно привести разновременные стоимостные показатели к одному временному периоду:

i – норма дисконта — текущая процентная ставка, под которую можно взять кредит для осуществления данного инвестиционного проекта,

n – количество лет (периодов), в течение которых ожидается получение дохода (прибыли) от осуществленных инвестиций.

По своей экономической сути норма дисконта устанавливает, в какой мере нынешняя ценность предпочтительнее будущей ценности.

Из микроэкономики вам известно, что инвестор осуществляет только те инвестиционные проекты, для которых чистая дисконтированная стоимость NPV – имеет положительное значение:

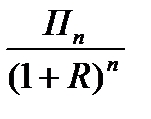

NPV =–It +

v NPV – чистая дисконтированная (приведенная) стоимость,

v It – объем инвестиций, которые необходимо осуществить в периоде t,

v П t+1…П t+n – доход (прибыль), которую ожидают получить в 1-м,…, n – м периодах,

v

Пt+n, который инвестор ожидает получить в n–м периоде, т.е. это дисконтированная (приведенная) стоимость(PV)дохода П t+n;

v

Значение нормы дисконта (нормы процента i), при котором NPV = 0 и называется предельной эффективностью капитала–IRR(в микроэкономике — внутренняя норма доходности).

Но, если NPV = 0, то

It =

Из уравнения (2)следует, что чем выше ожидаемые доходы, тем при прочих равных условиях выше предельная эффективность каптала.

Предельная эффективность капитала – это такая норма дисконта, которая уравнивает «нынешнюю стоимость ряда годовых доходов, ожидаемых от использования капитального имущества в течение срока его службы, с ценой его предложения. Мы получаем таким образом предельную эффективность отдельных видов капитального имущества. Наибольшая из этих предельных эффективностей может тогда рассматриваться как предельная эффективность капитала в целом»(с.148)

(У Кейнса есть и другое определение предельной эффективности капитала: «отношение между ожидаемым доходом, приносимым дополнительной единицей данного вида капитального имущества, и ценой производства этой единицы, дает нам предельную эффективность капитала этого вида».)

Из уравнения (1) и (2) следует:

· Чем выше текущая норма (ставка) процента i, тем меньше стоит сегодня ожидаемый в будущем поток доходов, т.е. тем меньше NPV при данной предельной эффективности капитала (при данных ожидаемых доходах П), тем меньше уровень инвестиционного спроса(и наоборот).

Из этого следует, что

1. инвестиционный спрос и текущая норма (ставка) процента – i – связаны обратной зависимостью.

(Напоминание: поскольку в кейнсианских моделях уровень цен неизменен, норма процента выступает в реальном выражении)

· Чем выше предельная эффективность капитала (ожидаемые доходы П), тем больше при данной текущей норме процента стоит сегодня ожидаемый в будущем поток доходов, т.е. тем больше NPV. Следовательно, рост ожидаемых доходов увеличивает желание инвестировать,

Из этого следует, что

2. инвестиционный спрос и предельная эффективность капитала –IRR–связаны прямой зависимостью.

IRR Þ I

Из 1. И 2. следует, что

3. Чем больше значение (IRR — i), тем больше объем инвестиционного спроса.

(IRR — i) Þ I

v Из 1., 2.,3. следует, что график инвестиционного спроса ( рис. 5.3) является в то же время графиком предельной эффективности капитала:

при данных значениях предельной эффективности капитала объем инвестиционного спроса будет расти при уменьшении текущей нормы процента и наоборот:

«действительная величина текущих инвестиций будет стремиться расти до тех пор, пока не останется больше никаких видов капитального имущества, предельная эффективность которых превышала бы текущую норму процента…величина инвестиций стремится к той точке на графике инвестиционного спроса, где предельная эффективность совокупного капитала равна рыночной норме процента» (с.148)

Спрос на инвестиции представляет собой убывающую функцию от рыночной нормы (ставки) процента i:

I i

ia a растет оптимизм

ib b растет пессимизм *

0 Ia Ib I 0 I

Например, если рыночная ставка процента установится на уровнеia, то инвестиционный спрос будет представлен объемом Ia,который включает в себя инвестиционные проекты, предельная эффективность капитала которых не ниже (на самом деле – выше) ia.

Если же рыночная процентная ставка снизится до уровняib, то объем инвестиционного спроса вырастет до Ib. Он включит в себя все инвестиционные проекты, вошедшие в состав Ia, а также те проекты, предельная эффективность которых хотя и нижеia, но не ниже(выше) ib.

v Из 2.следует, что при неизменной рыночной норме процента объем инвестиционного спроса растет при росте предельной эффективности капитала и наоборот.

Ожидаемые доходы, а значит и предельная эффективность капитала, по Кейнсу, зависят от оптимизма или пессимизма инвесторов, поэтому и предельная эффективность капитала отражает эту зависимость(рис 5.4):

· Если растет оптимизм, соответственно растут ожидаемые доходы, то растет и предельная эффективность капитала. Кривая I(IRR)сдвигается вправо: растет объем спроса на инвестиции для каждой рыночной нормы процента, или

Дата добавления: 2015-01-12 ; просмотров: 33 | Нарушение авторских прав

Источник