- Блог компании Тинькофф Инвестиции | Не время для покупки: почему аналитики не рекомендуют приобретать акции Apple

- Дороже некуда

- Каких показателей стоит ждать от Apple за второй квартал 2021 года

- Что произойдет после получения прибыли за второй и третий кварталы 2021 года

- Apple переоценена?

- Другие катализаторы, которые могут повлиять на Apple в этом году

- Ну и что?

- Анализ эмитента – Apple. Стоит ли инвестировать в «яблочного гиганта»

- Последние новости

- Рекомендованные новости

- Итоги торгов. Российский рынок теряет хватку

- Рынок США. Инфляция разбушевалась

- Новый удар по нефтяникам от ESG. Трубопровод Keystone XL похоронен

- Отчет ОПЕК. Прогнозы и тренды на рынке нефти

- Ключевая ставка может вырасти сразу на 0,5%? Что ждать от ЦБ в пятницу

Блог компании Тинькофф Инвестиции | Не время для покупки: почему аналитики не рекомендуют приобретать акции Apple

С начала 2019 года акции Apple выросли втрое. Удачным для компании был 2020 год: пандемия и работа на удаленке вызвали спрос на компьютеры и технику для дома. Но уже в конце этого года акции Apple могут разочаровать держателей. Причины объясняет индивидуальный инвестор с 20-летним стажем.

Если коротко:

Акции Apple в этом году упали на 5%. Это несмотря на то, что в конце января компания отчиталась о прибыли и показала результаты лучше, чем прогнозировали аналитики.

Финансовые показатели Apple на следующие два квартала, несмотря на то, что они значительно выше результатов прошлых лет, должны коррелироваться с продажами нового iPhone, поддерживающего технологию 5G.

Позже, в 2021 году, когда спрос на новый iPhone 5G уменьшится (вместе с общим спросом на электронику, который смещается в сторону путешествий и других сфер), финансовые показатели Apple могут оказаться под значительным давлением.

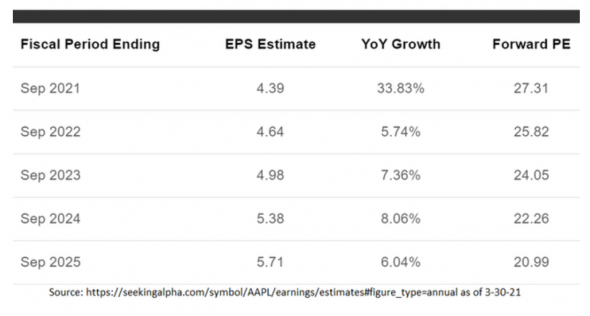

Автор статьи считает, что прогнозы относительно Apple на 2022 финансовый год слишком позитивные. И результаты за этот период окажутся ниже показателей за 2021 финансовый год, что также скажется на стоимости акций.

Если подробнее:

Теперь объясним в деталях, почему автор сделал такие выводы.

Дороже некуда

Одна акция Apple 6 апреля стоила $123. Это на 15% ниже ее 52-недельного максимума ($144,87), установленного в январе. Тогда цена держалась выше $140 на протяжении трех дней. А затем упала на 10%.

При этом 30 сентября 2019 года Apple торговалась на уровне $55,26. И это было выше среднего диапазона $40, установленного несколько месяцев назад.

Что же так существенно изменилось, что акции компании, которая уже в 2019 году считалась одной из самых ценных в мире, выросли еще больше? Неужели рынок решил, что все еще недооценивает Apple?

Автор статьи считает, что так и было. Но это не единственная причина столь активного роста:

«До конца 2019 года Apple торговалась по цене значительно ниже рыночной. И это было явно неправильно. Справедливой, на мой взгляд, была цена на уровне $72, которая установилась к концу 2019-го.

Пандемия в 2020 году при этом вызвала спрос на компьютеры и электронику. Он появился на фоне рекордно низких процентных ставок и политики легких денег. Это привело к росту стоимости акций.

Большинство аналитиков и инвесторов рассматривают результаты квартала с октября по декабрь 2020 года как новые базовые показатели для Apple. Я думаю, это ошибка».

Каких показателей стоит ждать от Apple за второй квартал 2021 года

Аналитики ожидают хороших результатов от Apple за второй квартал этого года. Из-за пандемии компания не представила новых прогнозов, но и без них EPS оценивают на уровне $0,98 при выручке $76,8 млрд.

Это означает, что выручка будет намного больше ожидаемых $63—67 млрд, которые Apple планировала получить до того, как началась пандемия. И еще выше $58 млрд, полученных во втором квартале 2019 года.

К тому же китайцы стали вновь активно покупать iPhone. Хорошие показатели по продажам сохранились и у MacBook.

Что произойдет после получения прибыли за второй и третий кварталы 2021 года

Проблемы, по мнению автора статьи, могут начаться во второй половине календарного года, особенно в четвертом квартале (с октября по декабрь) 2021-го.

К июлю, по его мнению, США почти вернутся к нормальной жизни. Европа и другие страны также будут уверенно восстанавливаться. При этом потребительские привычки изменятся: люди станут тратить меньше денег на электронику, но больше на путешествия, мероприятия и т. д.

Замедлиться могут и темпы продаж первых iPhone 5G. В результате уже к первому кварталу 2022 года Apple может легко вернуться к уровню 2019-го.

Apple переоценена?

«Я считаю, что Apple умеренно переоценена. Продавать ее ценные бумаги прямо сейчас нет большого смысла, — рассуждает автор. — Если бы у меня было много акций Apple, купленных по низкой стоимости, я бы продолжал держать их, потому что они еще продолжат расти. Компания является лидером на рынке с широким спектром товаров и по-прежнему показывает хорошие темпы роста».

При этом прогнозы на 2022 финансовый год, которые ориентируются на показатели Apple текущего года, могут быть очень высокими. И существует риск, что к этому времени акции Apple могут упасть до диапазона $90—100 (что все еще значительно выше, чем было до пандемии).

Выручка у Apple уже не в первый раз уменьшается из года в год. Так с 2015-го по 2016-й она снизилась с $234 млрд до $216. С 2018-го по 2019-й — с $266 млрд до $260 млрд.

Другие катализаторы, которые могут повлиять на Apple в этом году

- Налоговая реформа. В прошлом году Apple заплатила $10,8 млрд налогов на $74,6 млрд прибыли до налогообложения при ставке налога 14,4%. Ранее, до того как налоговая реформа в США снизила ставки корпоративного налога, прибыль Apple облагалась ставкой в пределах 24—26%.

- Ситуация с Huawei. Бывший президент США Дональд Трамп внес в черный список телефоны Huawei и заставил своих союзников сделать то же самое из соображений национальной безопасности. Этот запрет закончится в мае, если нынешняя администрация не продлит его. Он, безусловно, помог Apple на территории США, где продажи Huawei упали на 41,1% в четвертом квартале 2020 года.

Автор полагает, что если прибыль Apple в 2022 финансовом году снизится по сравнению с 2021-м, то произойдет переоценка завышенной стоимости ее акций.

Ну и что?

Инвестор считает, что сейчас акции переоценены, несмотря на небольшой спад. И не рекомендует покупать их.

«Слишком многие инвесторы Apple имеют нереалистичные ожидания на ближайшие несколько лет. Их подпитывают странные идеи бычьего рынка, например вера в проект Apple Car Skunkworks. Его акции стоят $14 за штуку. Общая оценка проекта — $230 млрд. Это больше, чем стоимость Volkswagen и BMW, вместе взятых.

То, что акции выросли с $40 до $120 за штуку за последние два года, не означает, что они вырастут с $120 до $200 за следующие два года. В начале 2019 года Apple торговалась с показателем P / E, равным двенадцати. А сейчас торгуется с форвардным P / E, равным двадцати восьми.

Я не считаю, что соотношение риска и вознаграждения за покупку акций Apple сейчас выгодное. Наиболее вероятно, что в течение нескольких кварталов стоимость акций Apple будет держаться примерно на одинаковом уровне, но постепенно будет приобретать более разумную оценку. Но риск разочарования инвесторов в 2022 финансовом году и, как результат, падения акций очень велик».

Аналитики Тинькофф согласны с такой позицией. Акции Apple росли последние два года из-за расширения мультипликатора, байбэков и аномального спроса ритейловых инвесторов.

Ни один из этих факторов не может бесконечно поддерживать рост акций. Мультипликаторы могут начать сжиматься с новым циклом повышения процентных ставок в США. Размер денежной подушки Apple стремительно уменьшается (столько байбэков — дело затратное), а интерес ритейловых инвесторов уже ушел в другие отрасли и компании.

Мы видим, что самые упоминаемые акции на форумах Реддита и в заголовках СМИ уже не акции FAANG, а хайповые молодые IT-компании и те, кто может вырасти на восстановлении от пандемии.

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Источник

Анализ эмитента – Apple. Стоит ли инвестировать в «яблочного гиганта»

Капитализация Apple составляет около $900 млрд. Это далеко не свыше $1 трлн, как прошлым летом, но все равно перед нами одна из крупнейших компаний мира.

Уоррен Баффет отдал «яблочному гиганту» примерно 25% долю в портфеле Berkshire Hathaway, исходя из инвестиций в акции публичных компаний. Однако в феврале стало известно о том, что Berkshire сократила позиции в Apple.

Осенью 2018 г. акции AAPL потеряли около 40%. С января бумаги начали активно восстанавливаться. Перед нами уже не 100% «история роста», но и не в полной мере «акции стоимости». Стоит ли инвестировать в Apple сейчас или лучше сыграть на падении? В данном обзоре будет представлен ответ на обозначенный вопрос.

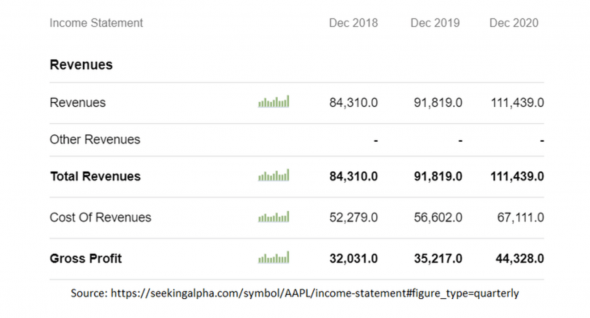

Финансовые показатели

Опубликованная в конце января отчетность за I финквартал вдохновила инвесторов на покупки. Формально данные нельзя назвать сильными. Но участники рынка испытали облегчение, ибо опасались еще большего негатива после выхода слабого прогноза компании и появления негативных сообщений от ее поставщиков.

Квартальная выручка снизилась на 5% относительно аналогичного периода годом ранее, до $84,31 млрд. Прибыль уменьшилась с $20,07 млрд до $19,97 млрд. Это произошло впервые за последние 10 лет в I квартале финансового года, когда отмечаются рождественские и новогодние праздники. Одним из факторов снижения выручки стала девальвация валют многих развивающихся стран, прежде всего турецкой лиры. В ответ на сложившуюся ситуацию руководство Apple приняло решение снизить цены на IPhone в странах со слабой национальной валютой, сообщил глава компании Тим Кук.

Выручка от продаж iPhone снизилась на 15% в годовом выражении до $51,9 млрд. По словам Кука, слабость экономики Китая ударила по продажам в регионе, который является крупнейшим в мире рынком смартфонов. В I финквартале выручка китайского направления Apple снизилась на 26,7%. Компания также сообщила, что продажи в текущем квартале скорее всего будут ниже, чем ожидают аналитики Уолл-стрит, свидетельствуя о сохраняющейся слабости спроса на iPhone, в особенности в Китае.

Другие сегменты компании оказались более успешны. Выручка от услуг достигла рекордного уровня в $10,9 млрд, что на 19% больше, чем в предыдущем году. На этот сегмент пришлось 14% дохода Apple, при 63% у iPhone. Доходы от Mac и носимых устройств, товаров для дома и аксессуаров также достигли рекордных высот, увеличившись соответственно на 9% и 33%, доходы от iPad выросли на 17%.

Дивиденды и байбеки

В результате налоговой реформы Apple получила возможность репатриировать «зарубежный кэш» по льготной ставке налогообложения. Средства идут на выплату дивидендов и реализацию программы buyback. Ранее для этого использовалась схема с размещением облигаций по сверхнизким процентным ставкам на территории США. В итоге компания имеет около $101 млрд бондов в обращении и в I финквартале наконец начала погашать задолженность.

Apple активно генерирует свободные денежные потоки (FCF, операционные потоки минус капзатраты). Денежные средства активно расходуются на осуществление дружественной политики в отношении акционеров. В I финквартале компания вернула около $13 млрд инвесторам, в том числе $8,8 млрд посредством программ buyback. При этом уровень «кэша» и эквивалентов за вычетом долга составил $130 млрд. Это меньше, чем пиковое значение в $163 млрд, наблюдавшееся годом ранее, но финансовое положение Apple все равно абсолютно устойчиво.

Дивидендная доходность акций Apple составляет 1,5% годовых. Это не слишком высокий показатель. Однако у компании есть неплохой потенциал для наращивания выплат, а в случае просадки акций дивдоходность увеличится. Среднегодовой прирост дивидендов на акцию за последние 5 лет составил 10,8%. При этом уровень выплат из чистой прибыли равен 23%, что создает широкие возможности для наращивания дивидендной массы.

Прогноз по дивидендным выплатам от Reuters

Сравнительная оценка

Согласно рыночным мультипликаторам, Apple торгуется в районе медианных значений по группе сопоставимых компаний. К примеру, показатель P/E равен 16, как и в среднем по конкурентам. EV/EBITDA ниже, чем медиана, но EV/Sales (стоимость компании с учетом долга/ выручка) выше.

Форвардные мультипликаторы Apple (с учетом ожидаемых доходов, прогноз Reuters) свидетельствуют в пользу сравнительной «дороговизны» акций.

Для подтверждения адекватности оценки по мультипликаторам посмотрим на финансовые показатели компании. Рентабельность собственного капитала Apple (ROE, чистая прибыль/ собственный капитал) равна 45% при медиане в 26%. Соотношение долг/ собственный капитал равно 107%. Формально это достаточно высокий показатель, однако, запасы «кэша» превышают задолженность, то есть чистый долг отрицателен.

Согласно прогнозу Reuters, на ближайшую пятилетку ожидается прирост прибыли на акцию (EPS) на 13% среднем в год при медиане в +8% по сопоставимым компаниям.

Таким образом, сравнительно высокие значения мультипликаторов отчасти оправданы сравнительно неплохими фундаменталиями. Так что каких-либо сигналов мультипликаторы сейчас не дают, картина вполне нейтральная. Показатель PEG (P/E, скорректированная на ожидания по приросту прибыли) равен 1,2. Если он скорректируется ближе к 1, то при прочих равных условиях это будет неплохим сигналом на покупку акций.

Позитивные факторы

1) Сила бренда, отчасти оправдывающая дороговизну «яблочных» продуктов.

2) Комплексная экосистема Apple способствует покупке не только базовых, но и второстепенных продуктов компании. За счет этого активно развивается сегмент услуг.

3) Дружественная политика в отношении акционеров — дивиденды и байбеки.

Риски

1) Высокая конкуренция на рынке смартфонов, учитывая высокую стоимость iPhone. Особенно остро проблема стоит в Китае со все еще недостаточной платежеспособностью большей части населения в условиях замедляющейся экономики. На днях компания снизила цены на iPhone в КНР.

2) В сентябре будут представлены новые модели iPhone. Однако с появлением каждой новой модели возможности для революционных изменений в девайсе уменьшаются, что удлиняет цикл обновления смартфонов пользователями.

Где покупать акции

Акции AAPL торгуются на NASDAQ и Санкт-Петербургской бирже, а значит, доступны для покупок на ИИС.

Медианный таргет аналитиков по Apple на 12 мес. составляет $195. Исходя из этого критерия, бумаги уже вполне справедливо оценены рынком.

Риски присутствуют, однако, компания финансово устойчива и богата на «кэш». На просадке Apple вполне можно покупать. Для среднесрочных покупок ждала бы хотя бы $180. Уровень $165 позволит более уверенно войти в длинные позиции.

Читайте лучшие материалы по американскому рынку на канале BCS USA в Telegram

График Apple c 2017 года, таймфрейм дневной

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Российский рынок теряет хватку

Рынок США. Инфляция разбушевалась

Новый удар по нефтяникам от ESG. Трубопровод Keystone XL похоронен

Отчет ОПЕК. Прогнозы и тренды на рынке нефти

Ключевая ставка может вырасти сразу на 0,5%? Что ждать от ЦБ в пятницу

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник