- Как посчитать доходность портфеля инвестиций?

- Как следить за портфелем

- Как считать доходность

- Как заполнить таблицу для подсчета доходности

- Перевод доходности к годовым процентам

- Облигационный портфель «Денежный поток». Часть 2: Корпоративные облигации. Для ИИС. Оправданы ли риски?

- Как посчитать реальную доходность облигации: инструкция

- Облигации

- Кредитное качество

- Тип эмитента

- Срок до погашения

- Влияние срока до погашения на волатильность

- Выпуклость*

- Дюрация*

- Влияние срока до погашения на доходность*

- Валюта номинала

- Страновая диверсификация облигаций

- Фонды или отдельные облигации?

- Инфляционные линкеры (ОФЗ-ИН)

- Роль облигаций в портфеле

- Рекомендации по включению в портфель облигаций

- Срок накопления

- До 5 лет

- 5–10 лет

- От 10 лет

- Крупная покупка

- Пенсия

Как посчитать доходность портфеля инвестиций?

Слежу за вашими статьями про инвестиции. Благодаря им смог купить свои первые ценные бумаги.

В конце года решил оценить доходность своего портфеля. Собрал всю информацию с датами и ценами покупки, зафиксировал цены акций и облигаций на конец года, посчитал годовую доходность по каждой из купленных серий и впал в ступор. Теперь все эти проценты нужно свести воедино, чтобы получить доходность для портфеля в целом. Но доли ценных бумаг в структуре портфеля не одинаковы.

Как быть, если покупал ценные бумаги не в один день, а на протяжении всего года? Хочу получить доходность по каждой ценной бумаге в отдельности и по портфелю в целом, но не знаю, как действовать.

Богдан, вы задали очень важный вопрос. Действительно, пока инвестор не считает точную доходность своего портфеля, ему сложно двигаться вперед и эту доходность увеличивать.

Как следить за портфелем

Удобнее считать доходность в таблице в экселе. В нее надо заносить все ваши сделки, движение средств по вашему портфелю, дивиденды, комиссии и так далее.

Такие отчеты вам и так будут предоставлять брокеры. Но я рекомендую переносить информацию из них в собственную эксельку, где вы структурируете все удобным для вас образом. Я считаю, что инвестор действительно в курсе своих инвестиций, только если он постоянно ведет такую таблицу.

Как считать доходность

Базовая формула определения доходности такая:

Прибыль / Вложения × 100%

Где прибыль — это разница между суммой продажи и суммой покупки акций

Но в реальной жизни и в реальных портфелях этого недостаточно. Если вы ведете табличку со всеми сделками, уплаченными комиссиями и полученными дивидендами, вы сможете точнее посчитать свою прибыль по этой формуле:

Прибыль = Прибыли и убытки по каждой сделке + Дивиденды − Комиссии

Часто бывает так, что вы покупаете ценные бумаги не на все деньги, которые перевели на брокерский счет, и часть средств вообще остаются нераспределенными, а эксель-таблицы у вас нет. Тогда можно поступить проще и посчитать прибыль как разницу между тем, сколько денег у вас сейчас, и тем, сколько вы изначально вложили.

Но за год вы могли довносить или выводить деньги со счета. Тогда поможет функция экселя ЧИСТВНДОХ (на английском XIRR): она считает доходность для графика денежных доходов.

Чтобы воспользоваться ею, заполните эксельку.

Чтобы воспользоваться таблицей, перейдите по ссылке и выберите в меню «Файл» пункт «Создать копию»

Как заполнить таблицу для подсчета доходности

| Движение средств | Дата | Комментарий |

|---|---|---|

| 100 000 | 01.01.2017 | Вы положили 100 000 рублей на счет |

| 50 000 | 01.03.2017 | В начале марта положили еще 50 000 рублей |

| −20 000 | 14.06.2017 | В апреле сняли 20 000 рублей |

| −150 000 | 18.09.2017 | На какой-то день X все ваши средства на счете стоят 150 000 рублей |

Теперь просто воспользуйтесь функцией ЧИСТВНДОХ, указав ей соответствующие ряды данных и точную доходность.

Если вы не сильны в экселе, объясняю: в ячейку, где вы хотите видеть результат, вставьте следующее выражение:

В2:B5 — диапазон ячеек с данными колонки «Движение средств».

С2:С5 — диапазон ячеек с данными колонки «Дата».

Программа автоматически посчитает вашу доходность.

Перевод доходности к годовым процентам

И последнее. Доходность нужно считать в годовых процентах, так как только тогда вам будет понятна сумма, которую вы получили, и вы сможете сравнить ее с доходностью вклада или других инструментов.

Чтобы перевести полученную доходность в годовые проценты, воспользуйтесь этой формулой:

Доходность в процентах × Количество дней в году / Количество дней инвестирования

Например, на прошлом шаге вы получили доходность 10%. Но вы инвестировали деньги всего на полгода, ваша годовая доходность будет такой:

10% × 365 / 180 = 20% годовых

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

пример, конечно самый простой, но неплохо бы даже к нему приложить пример реальной таблицы, чтобы совсем далекий от ексель человек мог начать вести учет (раз статьи для начинающих).

Ниже пример моей личной таблицы с реальными суммами сделок текущего года, доступен по ссылке:

буду рад замечаниям (по ошибкам, например, в формулах) и идеям для анализа портфеля ( на годовые проценты не смотрите, пока не придумал как правильно анализировать)

Источник

Облигационный портфель «Денежный поток». Часть 2: Корпоративные облигации. Для ИИС. Оправданы ли риски?

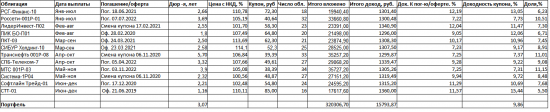

В предыдущем посте я предлагал портфель ОФЗ. Здесь же попробую предложить портфель из корпоративных облигаций, также с ежемесячной капитализацией, типа «денежный поток».

update: добавлны доходности каждой облигации к погашению/оферте.

В работе с корпоративными облигациями добавляется множество других нюансов:

1. Риск дефолта эмитента (ВАЖНО!) , зачастую — очень трудно или неадекватно оцениваемый (в т.ч., из-за несоблюдения эмитентом стандартов раскрытия информации).

2. Наличие оферт, большое количество амортизационных выпусков. Затрудняет расчеты и отслеживание.

3. Налогообложение купонов (ВАЖНО!) , зависящее от даты гос.регистрации выпуска (до 2017 — налог 13%, после 2017 — купоны по корпоратам налогом не облагаются, за исключением превышающих ключевую ставку (КС) на 5% и более; но тогда действует не 13%, а 35% с превышения… в общем, в эти дебри лучше не лезть, тем более, что с доходностью более 5%+КС торгуются только очень рискованные бумаги).

Для ИИС, в принципе, можно игнорировать налогообложение купонов, но и тогда выгоднее брать ИИС первого типа; после налогообложения купонная доходность составляет всего 8.7%, что с учетом высоких наценок по корпоратам дает премию к портфелю ОФЗ всего порядка 1.5%. Риск (даже на мой жадный взгляд) не оправдан, на многие корпораты наценки неадекватно высоки. Тем не менее, портфель привожу (на ИИС может иметь смысл. ).

Минимальная сумма вложений — чуть более 320 тысяч рублей (чтобы купона с каждой облигации после налогообложения хватало на покупку другой облигации).

Риски по корпоратам по сравнению с ОФЗ оказались чрезмерными; новичкам особенно не стоит туда лезть с учетом сложности с налогообложением, офертами/выкупами и прочим.

Источник

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши ценные бумаги . На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так: рыночная стоимость + НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что эмитента ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Источник

Облигации

Автор: Дмитрий Никитенко

Дата записи

Про особенности включения облигаций в портфель пассивного инвестора информации встречается не так уж и много, да и родом она в основном из США и потому рассчитана на их специфику. При этом выбрать в этом классе активов есть из чего — местные или зарубежные бумаги, разный срок до погашения, кредитное качество и тип купона делают разновидности облигаций применимыми в разных случаях.

Облигации — сложная и «математически интенсивная» тема. Чтобы ориентироваться в этом классе активов и подобрать себе нужные фонды или отдельные бумаги (да, с облигациями, в отличие от акций, это может быть разумным выбором), надо освоить немного теории.

Даже максимально пассивные фонды облигаций, включающие в себя все бумаги на определенном рынке, часто не включают облигации с индексируемым номиналом или плавающим купоном, которые в определенных ситуациях могут быть полезны. А есть и фонды, которые делятся по подклассам облигаций и из которых тоже можно выбирать. Последнее особенно актуально для российских инвесторов (на момент написания статьи я могу вспомнить только один индексный фонд на весь рынок облигаций РФ, и тот с непривлекательной комиссией).

Кроме существующей классификации, в которой полезно ориентироваться, фонды и индекс-провайдеры также указывают некоторые свои характеристики, которые полезно понимать. Придерживаться составленного портфеля вообще легче, если вы знаете зачем сделали его именно таким.

Ещё одной причиной ознакомиться с базовой теорией по облигациям является информационный шум вокруг нас. Когда в США или России повышают или понижают процентные ставки, об этом становится слышно примерно из каждого утюга (по крайней мере если вы зачем-то читаете новости). Поскольку это новости, такие сообщения обязательно сопровождаются кликбейтным негативом и убедительными прогнозами. В этом контексте тоже полезно знать хотя бы начальную теорию, связанную с долговым рынком, что поможет отличить недостоверную информацию и снизить шанс совершения необдуманных действий со своим портфелем.

В основном мы рассмотрим только стандартные облигации с фиксированным купоном и погашением по номиналу в конце срока обращения (в случае государственных российских бумаг называемые ОФЗ-ПД, основная масса корпоративных облигаций тоже относится к этому типу). Также затронем облигации с номиналом, индексируемым на размер инфляции (ОФЗ-ИН) и вскользь — с плавающим купоном (ОФЗ-ПК).

Облигации со встроенным опционом, амортизируемые, вечные и конвертируемые для простоты я не буду даже упоминать, потому что никаких рекомендаций по включению их в портфель у меня нет (считаю, что пассивным инвесторам они не пригодятся).

Всё же, если вы не чувствуете в себе сил разбираться в теории облигаций, то не потеряете слишком многого, если проглядите её по диагонали и перейдете к практическим рекомендациями. Чтобы облегчить вам выбор того, что можно пропустить, опциональные разделы помечены звездочкой в заголовке.

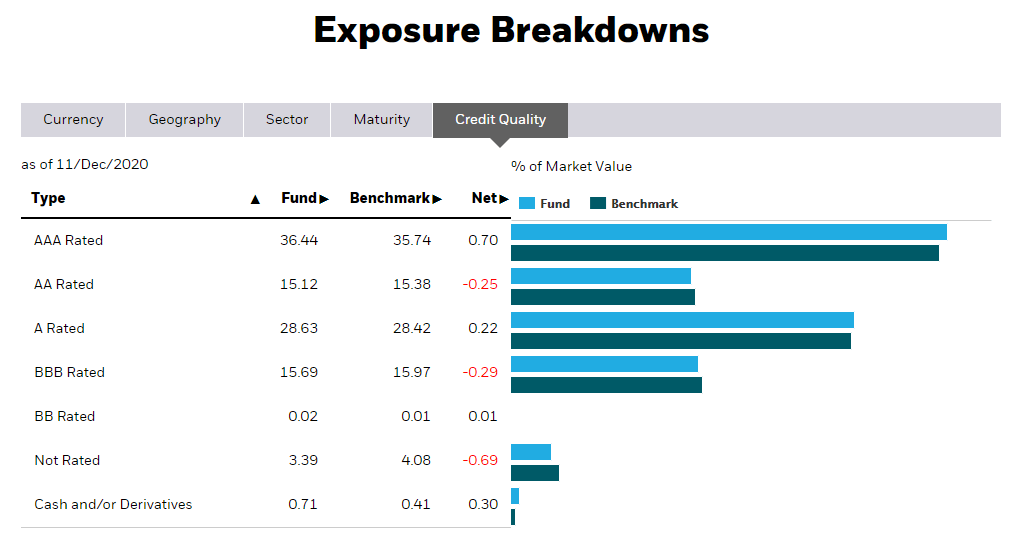

Кредитное качество

По любой облигации существует риск невыплаты её эмитентом своего долга, то есть дефолт. Это называют кредитным риском. Чем больше вероятность дефолта, тем больше будет и волатильность цены облигации на рынке (при прочих равных), и требуемая рынком доходность.

Существуют специальные рейтинговые агентства, которые по ряду факторов, влияющих на платежеспособность эмитента, присваивают выпускам облигаций рейтинг надежности. Общемировой известностью из них обладают американские агентства Moody’s, S&P и Fitch. В России тоже есть рейтинговые агентства, например, АКРА или Эксперт РА. Шкалы рейтинга у агенств немного отличаются, но очень похожи.

Рейтинг облигации отражает вероятность дефолта по конкретному выпуску облигации. По данным от S&P Global Fixed Income Research с 1981 по 2017 год вероятности дефолта в зависимости от рейтинга облигаций для сроков владения ими в 1 год и 10 лет распределялись так:

- ААА: 0,0% и 0,7%

- АА: 0,02% и 0,9%

- А: 0,06% и 1,5%

- BBB: 0,17% и 3,2%

- BB: 0,6% и 11,5%

- B: 3,6% и 24,8%

- CCC: 26,8% и 50,7%

Рейтинг AAA соответствует наивысшему кредитному качеству, CCC — самому низкому. В каждом отдельно взятом периоде значения вероятностей, конечно, меняются, но общий смысл в том, что высокий кредитный рейтинг снижает вероятность дефолта, а значит и резких потерь инвесторов в такие облигации.

Существует укрупнённый вариант градации по рейтингу, который делит все облигации на два лагеря:

- облигации инвестиционного уровня (investment grade bonds): вероятность дефолта по тем же данным на интервалах в 1 и 10 лет равна 0,1% и 2%;

- спекулятивные облигации (speculative grade bonds), также называемые мусорными (junk), высокодоходными или ВДО (high yield): 3,75% и 21,2%.

В первую категорию попадают выпуски облигаций уровня BBB и выше (или Baa у Moody’s), а остальные — во вторую. Фонды облигаций чаще всего используют именно такое деление, предоставляя выбор по кредитному качеству между инвестиционным и спекулятивным уровнем бумаг.

В любом случае фонды обычно указывают процентное содержание в своём портфеле выпусков облигаций в группировке по рейтингу (либо это делают индекс-провайдеры). Например, так:

В этом случае почти все облигации имеют рейтинг BBB и выше — значит перед нами фонд облигаций инвестиционного уровня.

Данные о вероятности дефолта полезны тем, что дают нам представление о возможном проценте дефолтов в портфеле облигаций (например, фонде), который можно ожидать в кризисных для долгового рынка ситуациях. В свою очередь, процент дефолтов даёт нам понять уровень максимальной ожидаемой просадки по портфелю из облигаций. Если в ходе очередного кризиса треть заемщиков в портфеле может обанкротиться, то такие облигации вряд ли могут выполнить свою защитную функцию.

Нельзя сказать, что процент реализовавшихся дефолтов будет равен фактической максимальной просадке стоимости облигационной части портфеля. На рыночные цены облигаций влияют и другие факторы, в том числе возросшая требуемая доходность по бумагам эмитентов, которые не объявили дефолт, или же ставка восстановления (дефолт не всегда означает потерю всего капитала). Но представление о порядке этой просадки таким образом получить вполне возможно и, как видно из вероятностей выше, надежности в кризис лучше ожидать только от бумаг инвестиционного уровня.

Тип эмитента

В контексте кредитного риска актуальным также является деление облигаций на две группы по типу эмитента:

- государственные облигации (government bonds), куда входят федеральные и муниципальные;

- и корпоративные (corporate bonds).

Обычно кредитный рейтинг федеральных облигаций будет выше, чем корпоративных из этой же страны, но даже при одинаковом максимально высоком рейтинге у государственных и корпоративных облигаций их кредитный риск рынком всё равно рассматривается как разный.

Это подтверждается историческими данными по американскому рынку с 1900 года, которые приводят авторы Credit Suisse Global Investment Returns Yearbook. Так, требуемая рынком доходность по самым надежным корпоративным облигациям США в среднем была на 0,7% выше, чем по облигациям казначейства США. Эту разницу называют кредитным спрэдом и по сути она является премией за риск дефолта. Реально полученная инвесторами полная среднегодовая доходность за 111 лет по корпоративным облигациям оказалась выше на 0,68%, что соответствует наблюдаемому спрэду.

Все указанные выше числа не статичны — во время кризисов на рынках и кредитный спред, и процент дефолтов возрастают, а в остальное время испытывают свою обычную волатильность.

Подписи осей: кредитный спрэд и процент дефолтов слева, волатильность справа.

Легенда слева направо: волатильность акций США, процент дефолтов по всем облигациям с присвоенным рейтингом, кредитный спред и процент дефолтов по облигациям инвестиционного уровня.

Источник: Credit Suisse Global Investment Returns Yearbook

Как видно на графике, в США фактический процент дефолтов по облигациям инвестиционного уровня был небольшим (красная линия) и в среднем составил 0,15%. Упомянутая выше ставка восстановления после дефолта в этом случае составила 40%, а значит среднегодовые потери инвесторов в облигации инвестиционного уровня были всего около 0,09%. Разумеется, эти данные актуальны только для максимально диверсифицированных портфелей, то есть при включении если не всех имеющихся на рынке облигаций, то большинства из них.

Дефолты по всем облигациям американского рынка, имеющим рейтинг (включая спекулятивные) ожидаемо случались чаще (голубая линия) — средний их процент составил 1,14%, а по облигациям только спекулятивного уровня (не показаны на графике) — 2,8%.

Во время кризисов дефолты по спекулятивным облигациям учащались гораздо сильнее — до 15,4% и 13% в худших случаях, совпадая также с падениями акций, что, во-первых, нельзя назвать удачным стечением обстоятельств для инвесторов в эти активы, а, во-вторых, делает их ценность в портфеле, где уже есть высокорисковые и более доходные акции, сомнительной.

Но и корпоративные облигации инвестиционного уровня кризисы не обходят стороной. Пусть процент дефолтов среди них низкий, но расширение кредитного спреда (синяя линия) сильно коррелирует с волатильностью акций (красный фон). Проще говоря, в кризис требуемая доходность по корпоративным облигациям сильно растет, а значит резко снижается их стоимость на рынке (доходность по уже выпущенным облигациям можно повысить только уменьшив их цену — подробнее об этом будет ниже).

Это значит, что в таких ситуациях в вашем портфеле падать будет не только стоимость акций, но и стоимость облигаций этих компаний, чего не наблюдается в случае с самыми надежными государственными облигациями, ведь источник кредитного риска у них разный. Такой рыночный риск, помимо несколько худшей ликвидности корпоративных облигаций, объясняет их небольшую премию в доходности.

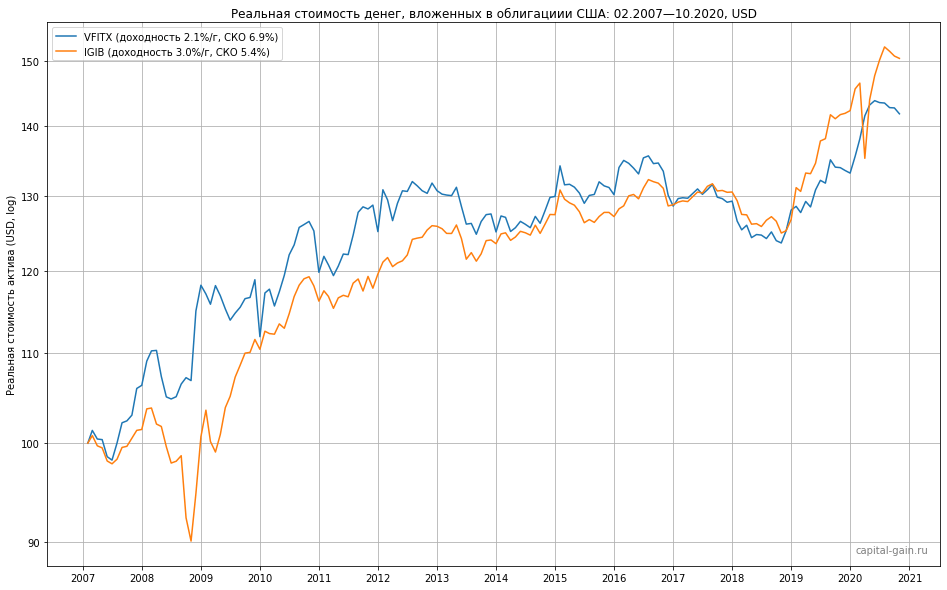

На графике полной реальной долларовой доходности (с реинвестированием полученных от фондов в виде дивидендов купонов) государственные и корпоративные облигации США выглядят так:

Источник: данные Nasdaq и FRED, расчёты capital-gain.ru

Государственные облигации здесь представлены фондом VFITX от Vanguard, а корпоративные облигации инвестиционного уровня — фондом IGIB от iShares. Оба фонда имеют схожий взвешенный средний срок до погашения входящих в них облигаций (рассмотрим это свойство позже) и по нему относятся к среднесрочным (не слишком длинные, не слишком короткие). Рассматриваемый период ограничен наличием данных по IGIB и включает в себя два кризиса — 2008 и 2020 годов.

Пусть и достаточно краткосрочные, но даже диверсифицированные фонды на корпоративные облигации США инвестиционного уровня испытывают заметные просадки реальной стоимости (до -13% в 2008-ом), которые, хотя и являются краткосрочными и не сравнятся с акциями, в некоторых случаях вам могут быть ни к чему. В случае государственных бумаг максимальная просадка в 2008-ом году достигала -5%, а в период между 2016 и 2019 годами -8%.

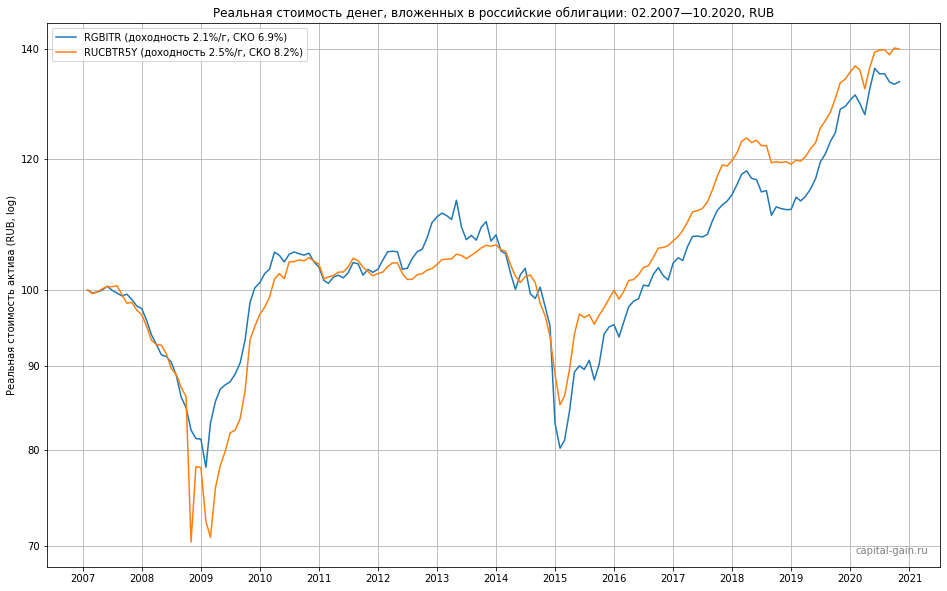

Всё это, впрочем, не обязательно относится ко всем рынкам облигаций. В России из-за относительно низкого кредитного рейтинга бумаг (иногда уходившего за пределы инвестиционного уровня даже по ОФЗ) существенные, но краткосрочные потери стоимости встречались как у корпоративных, так и у государственных облигаций:

Индекс RUCBTR5Y включает в себя корпоративные облигации со сроком до погашения от 3 до 5 лет и имеет взвешенный средний срок до погашения около 4 лет.

За вычетом рублевой инфляции по ИПЦ Росстата.

Источник: данные МосБиржи и Росстата, расчёты capital-gain.ru

На графике выше представлены индекс ОФЗ (RGBITR) и схожий ему по сроку до погашения индекс корпоративных облигаций (RUCBTR5Y) от МосБиржи, демонстрирующие, что резкие падения цен на российские облигации (до -30% в реальном выражении в случае указанных индексов) возможны вне зависимости от типа их эмитента.

Срок до погашения

Сроком до погашения облигации называют количество лет, остающееся до даты её погашения. Датой погашения считается день, в который номинальная стоимость облигации выплачивается кредитору. Срок до погашения также называют длительностью (maturity) или сроком обращения (term).

Облигации по сроку до погашения принято делить на несколько групп (интервалы в годах приведены по версии Ф. Д. Фабоцци, книга «Рынок облигаций»):

- краткосрочные (short-term) — так называют облигации со сроком обращения от 1 года до 5 лет;

- среднесрочные (mid-term) — от 5 до 12 лет;

- долгосрочные (long-term) — свыше 12 лет.

Такое деление активно используют фонды, поэтому высока вероятность, что вам придется из них выбирать. Но у пассивных инвесторов есть возможность и избежать этого выбора, приобретя фонд широкого рынка (total market), включающий в себя облигации всех сроков на конкретном рынке (например, рынке ОФЗ-ПД в России, который представлен индексом RGBITR).

Взвешенный средний срок до погашения у таких фондов ожидаемо попадает в группу среднесрочных облигаций, ведь на рынке обычно есть и короткие, и средние, и длинные бумаги. Да, в случае фондов численные характеристики, такие как текущая доходность к погашению, срок до погашения, дюрация или выпуклость (их разберем ниже), указываются именно как взвешенное среднее (weighted average) по входящим в фонд бумагам. Для его расчета используют процентное содержание каждой облигации в портфеле, которое и будет её весом.

Срок до погашения играет важную роль при выборе облигаций, прямо влияя как на волатильность их цен, так и на требуемую рынком доходность по ним. Чем больше срок до погашения, тем (при прочих равных) больше и волатильность цены облигации, и её доходность. Всё это мы подробнее рассмотрим ниже.

Влияние срока до погашения на волатильность

В статье про классы активов, где мы знакомились с облигациями, я уже рассказывал про то как цены облигаций меняются в обратной зависимости от движения процентных ставок в экономике. Проще говоря, если центральный банк (Банк России) снижает свою ключевую (процентную) ставку, то цены облигаций растут, а если повышает — падают. Возможность такого изменения цены приобретенной облигации называется риском изменения процентной ставки.

Ключевая ставка — это инструмент центрального банка, которым он регулирует стоимость денег в экономике, чтобы контролировать инфляцию (в основном). У каждый страны есть свой центральный банк (или нечто похожее) и своя процентная ставка. Например, в США это federal funds rate или просто fed rate — ставка Федерального резерва США (ФРС, FED). В Японии — ставка Банка Японии.

Повышение процентной ставки помогает замедлить экономическую активность и инфляцию, а её снижение, наоборот, стимулирует рост экономики и инфляцию. От текущего размера процентной ставки зависит и доходность по всем новым выпускам облигаций, а старые, как уже было сказано, подстраиваются под изменения.

В основном изменение цен относится к облигациям с фиксированным (или постоянным) купоном, ставка которого не может измениться после размещения выпуска на рынке. Чтобы уравнять текущую доходность по старым бумагам с новыми условиями, рынок меняет их цену, закладывая в неё изменение приведенной стоимости предполагаемых денежных потоков облигации.

Существуют облигации и с переменным (или плавающим) купоном, размер которого зависит от текущей ставки. Россия выпускает такие бумаги под обозначением ОФЗ-ПК. Купонная доходность по ним растёт или падает вслед за изменением межбанковской ставки RUONIA (очень близкой к ключевой ставке ЦБ). Благодаря этому цены на такие облигации гораздо меньше подвержены волатильности при изменении процентной ставки, ведь изменение приведенной стоимости будущих денежных потоков в таком случае отражается в купоне.

Теоретически, если купить облигацию с фиксированным купоном по цене, равной номиналу, не реинвестировать купоны по текущей рыночной цене и не продавать её, а дождаться погашения (тоже по цене, равной номиналу), то конечный результат инвестора не будет зависеть от изменения процентных ставок.

В таком случае останется только кредитный риск, риск ликвидности и некоторые другие, не обязательно влияющие на саму цену облигации (например, риск валютных курсов, инфляции). Номинальный конечный результат инвестора будет зафиксирован изначальными характеристиками облигациями, ведь все вложенные деньги он получит обратно при погашении, а доходность — в течение срока обращения облигации в виде купонов (оба параметра были известны заранее).

Но в реальности облигации часто покупаются, а купоны реинвестируются по текущей рыночной цене, отличной от номинальной. И не всегда облигации удерживаются до погашения.

Например, индексные фонды не держат облигации до погашения, а с течением времени продают их согласно правилам индекса, чтобы переложить средства в подходящие по сроку до погашения бумаги, таким образом поддерживая заявленный средний взвешенный срок до погашения облигаций в фонде. Поэтому риск изменения рыночных цен облигаций из-за изменения процентных ставок актуален для всех инвесторов.

Выпуклость*

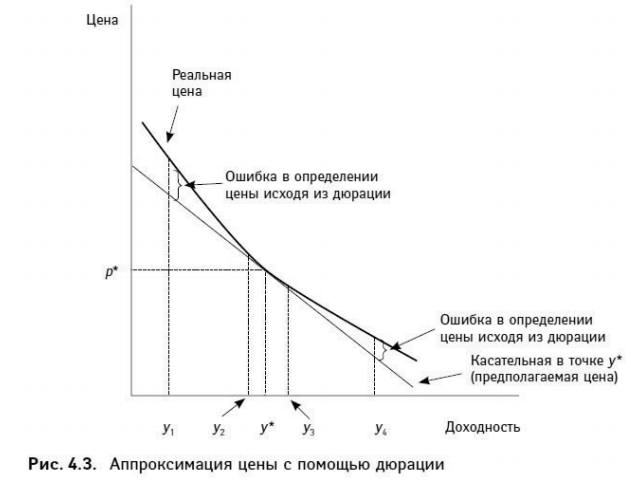

Как уже было сказано, требуемая рынком доходность облигаций зависит от меняющихся процентных ставок, а уже выпущенные облигации подстраиваются под эти изменения. Если изобразить то как меняется цена облигации при изменении требуемой доходности на плоскости, то у нас получится не прямая линия, а кривая:

Мы помним, что зависимость здесь обратная, поэтому при повышении процентных ставок (движение по оси доходности вправо) цена облигации будет снижаться. Форму этой кривой называют выпуклой (convex), а само свойство цен облигаций меняться ассиметрично изменению требуемой доходности — выпуклостью (convexity).

В зависимости от некоторых параметров облигации и внешних условий степень выпуклости может разниться (линия на графике выше — лишь пример), но для наиболее распространенных безотзывных купонных облигаций кривая всегда будет выпуклой.

При низкой требуемой доходности цены облигаций будут меняться сильнее, чем при высокой. Это значит, что когда процентные ставки низкие, волатильность цен облигаций возрастает, потому что изменение процентных ставок в этой области сильнее сказывается на ценах.

Волатильность также растет с увеличением срока до погашения, что в условиях низких ставок заставляет самые длительные облигации показывать волатильность, сравнимую с акциями.

Чем ниже процентные ставки и больше срок до погашения облигации, тем больше себя проявляет асимметрия реакции цен на изменение доходности. Мало кто это понимает, но при самых низких и отрицательных ставках облигации с большой длительностью будут заметно быстрее расти при дальнейшем снижении ставок, чем падать при их повышении. (Эту информацию не стоит пытаться как-то использовать — движение ставок предсказать практически невозможно, а лучше воспринять как чисто теоретическую.)

Дюрация*

При небольших изменениях ставок достаточно точно измерить процентное изменение цены можно с помощью такой характеристики как дюрация. Она измеряется в днях и для купонных облигаций показывает срок до погашения с учетом размера и времени получения купонов.

Величина дюрация напрямую зависит от срока до погашения облигации — чем он больше, тем больше будет и дюрация. Наличие купонов у облигации делает её дюрацию меньше, чем срок до погашения, ведь часть долга через купоны вам возвращается раньше. При этом реинвестирование купонов позволяет получить дополнительную доходность, зависящую от уровня процентных ставок, которая в некотором смысле тоже ускоряет выплату вам суммы долга по сравнению с простым сроком до погашения, поэтому величина дюрации также зависит и от изменения процентных ставок.

Смысл расчета дюрации в основном заключается в том, чтобы показать на сколько изменится цена облигации при заданном изменении её доходности, поэтому дюрацию ещё называют мерой чувствительности облигации к изменению процентных ставок.

Расчет приблизительного процентного изменения цены с использованием дюрации прост и ниже мы рассмотрим его примеры для конкретных фондов. При больших изменениях ставок выпуклость даёт о себе знать и дюрация, оценивающая изменение цены симметрично (то есть являясь прямой линией), больше не позволяет рассчитать изменение цены достаточно точно, что наглядно показано на графике:

Источник: Фабоцци, «Рынок облигаций. Анализ и стратегии»

Точность расчета изменения цены можно повысить с помощью расчета через такую характеристику как мера выпуклости, а не дюрацию (что тоже не сложно, если мера выпуклости уже рассчитана за вас). Но ставки редко меняются резко, а для обычного диапазона их единовременного изменения до ±1% точности дюрации хватает. Мера выпуклости не всегда публикуется на страницах фондов или индексов.

Пассивным инвесторам, стремящимся к простоте и диверсификации, интересно здесь то, что взвешенную среднюю дюрации можно рассчитать для фонда (портфеля облигаций), для чего дюрацию по каждой бумаге надо просто взвесить её процентным содержанием в фонде.

Обычно управляющие компании публикуют средневзвешенную дюрацию на страницах фондов, что позволяет быстро оценить возможную просадку цены фонда при повышении процентной ставки. Помимо фондов дюрацию публикуют и провайдеры индексов, которые отслеживаются пассивными фондами, что даёт нам ещё один источник информации.

На самом деле существуют три варианта дюрации, о которых я не упоминал выше для простоты. Если в фонд входят облигации со встроенным опционом (правом досрочного погашения), в его характеристиках может быть указана средняя эффективная дюрация, которая учитывает наличие таких облигаций. Если же фонд содержит только обычные облигации, то будет указана дюрация Маколея (или просто «дюрация») или модифицированная дюрация.

По модифицированной дюрации чуть проще посчитать процентное изменение цены при изменении ставок, но фонды и индекс-провайдеры чаще указывают именно дюрацию Маколея или эффективную дюрацию. Впрочем, для нас это не создает особых сложностей, потому что требует лишь учесть в формуле ещё и текущую доходность к погашению, которая тоже практически всегда публикуется.

В качестве полезных на практике примеров, давайте посмотрим на то, что нам сообщат о своей дюрации несколько случайно выбранных мной фондов и один индекс МосБиржи.

Фонд на рынок ОФЗ-ПД от Сбера с тикером SBGB на своей странице о дюрации ничего не сообщает, но указывает на свой бенчмарк — индекс RGBITR, рассчитываемый МосБиржей (ссылки не даю, потому что со временем они изменятся и всё это легко гуглится по тикерам). На странице индекса указана дюрация в днях — сейчас это 1841 день. Разделим на 365 и получим 5,04 лет. Текущая доходность индекса 5,69%, что даёт нам приблизительное процентное изменение цены при повышении ставок на 1% в размере −5,04 × 0,01 / 1,0569 = −0,048 = −4,8%.

Другой пример — фонд еврооблигаций российских компаний FXRU. Он указывает модифицированную дюрацию, равную сейчас 2,57. Поскольку указана именно модифицированная дюрация, текущую доходность учитывать не надо и формула будет ещё проще: -2,57 × 0,01 = -0,0257 = -2,57%.

И последний пример фонда — глобальные облигации с тикером AGGU. В PDF factsheet этого фонда с официального сайта iShares можно найти его средневзвешенные эффективную дюрацию и доходность к погашению, равные сегодня 7,27 и 0,83% соответственно. Это даёт нам процентное изменение цены при всё том же повышении ставок на 1%, равное: −7,27 × 0,01 / 1,0083 = −0,0721 = −7,21%.

Фонды с большим средневзвешенным сроком до погашения имеют и большую дюрацию. Как теперь должно быть очевидно, чем больше дюрация и меньше текущая доходность к погашению фонда (она в знаменателе), тем более чувствителен он будет к изменению процентных ставок, то есть более волатилен.

Если увидите в новостях, что ЦБ повысил ставку на 0,25%, это значит, что в цене облигаций это уже было учтено (потому что рынок эффективен), и цены на них сейчас примерно на 1,2% меньше (при текущей дюрации и доходности), чем могли бы быть. При этом, если фонд реинвестирует полученные купоны по облигациям во владении, его цена также учитывает и размер купонов, и сложный процент от их реинвестирования (и общие расходы на управление, и разные эффекты от неточности слежения за индексом). В общем, смысла реагировать на эти новости и смотреть на цены приобретенных фондов нет никакого.

Пассивному инвестору вся эта информация может пригодится только при составлении портфеля. Например, единственный фонд облигаций со средней дюрацией в портфеле не всегда будет разумным выбором — в каких-то случаях его лучше дополнить чем-то ещё менее волатильным или вовсе купить отдельные облигации с нужным сроком до погашения. Более конкретные рекомендации я дам в конце статьи.

Влияние срока до погашения на доходность*

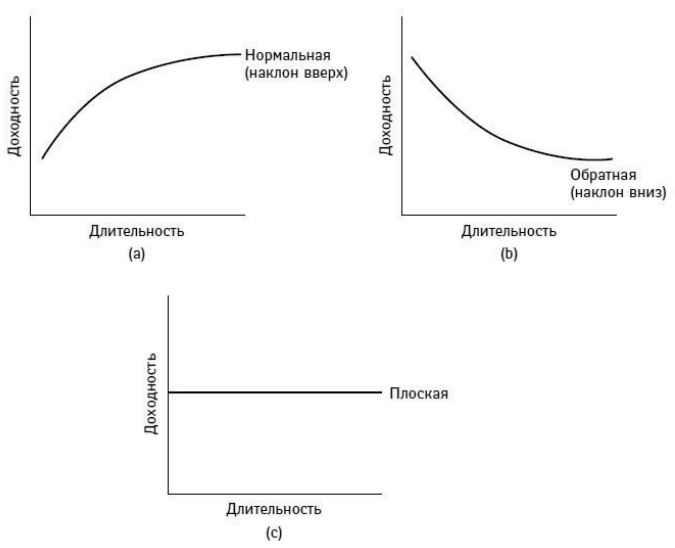

Если набор доходностей конкретных облигаций с разным сроком до погашения, но одинаковым кредитным качеством и устраненным влиянием на доходность купонных ставок, поместить на плоскость, то получится кривая бескупонной доходности (zero-coupon yield curve), также называемая временно́й структурой процентных ставок или кривой спот-ставок (spot rate curve).

Источник: Фабоцци, «Рынок облигаций. Анализ и стратегии»

Текущий вид кривой по бескупонным доходностям ОФЗ можно посмотреть на сайте ЦБ. В разное время она может принимать разные формы, но обычно долгосрочные облигации имеют доходность выше краткосрочных, потому что инвесторы ожидают премию за риск инфляции, изменения процентных ставок и риск будущей ликвидности, которые повышают неопределенность результатов инвестирования с увеличением срока обращения облигации.

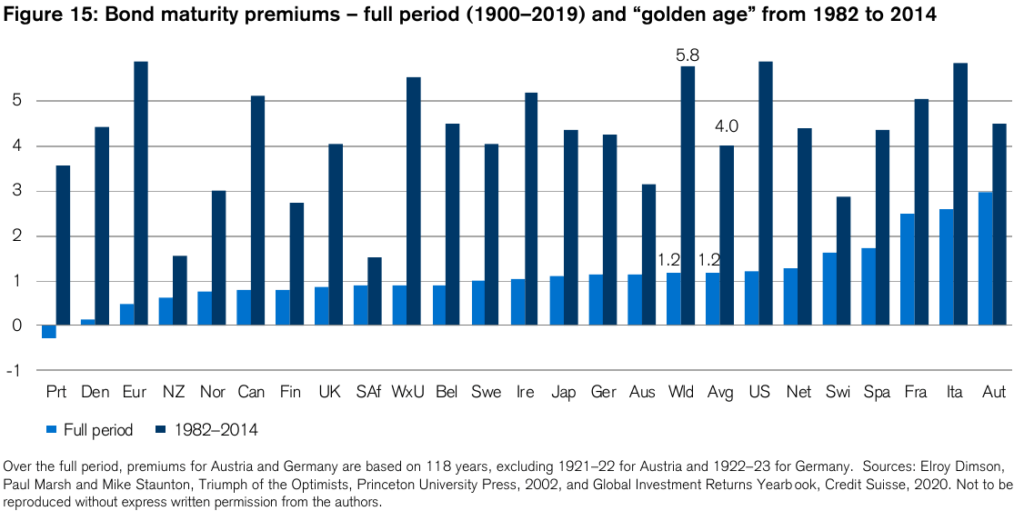

Поскольку текущая ситуация с кривой доходности меняется, исследовать существующую премию в доходности долгосрочных облигаций имеет смысл на очень длинных временных периодах (и лучше если это будет несколько стран). Такие данные можно найти в уже упоминавшейся книге Триумф оптимистов и её ежегодных обновлениях, выходящих под названием Credit Suisse Global Investment Returns Yearbook.

Любая риск-премия подразумевает наличие дополнительной доходности у рассматриваемых бумаг по сравнению с какими-то другими, и в данном случае эти другие должны практически не иметь риска дефолта эмитента, а также иметь максимально короткий срок до погашения. Эти условия оставляют нам только государственные бумаги с минимальным сроком обращения (желательно в 1 месяц).

В России таких бумаг сейчас нет (когда-то ими были ГКО), а в США и других странах есть бескупонные облигации сроком обращения от 1 месяца до 1 года, называемые векселями. Доходность по ним образуется не за счет выплаты купонов, а за счет разницы в цене приобретения по скидке от номинала (дисконта) и цене погашения по номиналу. Имея такую короткую длительность и будучи государственными, их цена практически не подвержена волатильности, а их доходность называется безрисковой и следует за установленной процентной ставкой в экономике.

Авторы измерили полную доходность (ценовую + купонную) долгосрочных государственных облигаций и одномесячных векселей, а премию за срок до погашения измерили как разницу между разами их геометрических среднегодовыми доходностями: (1 + доходность долгосрочных облигаций) / (1 + доходность векселей) − 1.

Результаты по 21 стране показаны на графике:

Темно-синие столбцы — риск-премия в процентах годовых за период с 1982 по 2014 год.

Так сложилось, что после периода стагфляции в США 70-х годов (одновременной стагнации экономики и роста инфляции и ставок), к 1981-му году процентные ставки оказались на максимальных уровнях не только в США, но и во многих странах мира. Затем они начали снижаться, что продолжалось около 15 лет пока те не вернулись к предыдущим значениям, после чего с переменным успехом снижение в целом продолжилось.

Всё это создало уникальный период в истории, характеризующийся ростом цен облигаций и даже получивший название — golden age облигаций (как вы уже знаете, при снижении ставок цены растут, чтобы компенсировать сниженную доходность по новым выпускам). Этим и объясняется наличие двух столбцов на графике выше вместо одного.

Конечно, руководствоваться темно-синим столбцом периода снижения ставок, находясь в текущем времени, мы не можем (ведь они уже снижены), а так как этому периоду предшествовал обратный — с повышением ставок, падением цен на долгосрочные облигации и, как следствие, повышением текущих доходностей, то для подсчета риск-премии разумнее будет взять результаты за 120 лет и для контекста посмотреть на отдельные периоды.

- На протяжении первой половины XX века средняя премия за длительность облигаций по всем указанным на графике странам составила 0,4% годовых.

- С 1950 по 2019 год, когда ставки сначала росли, а с 1982 года снижались (по крайней мере в США), премия выросла до 1,7%.

- С 1982 по 2014 год, в период снижения ставок, премия составила 4%.

- И за полный период в 120 лет она была равна 1,2%.

Можно сделать вывод, что премия за срок до погашения существует и, скорее всего, является следствием того, что все виды рисков инвестирования в облигации влияют на их цены и ставки доходности дольше, что повышает неопределенность результатов инвестирования.

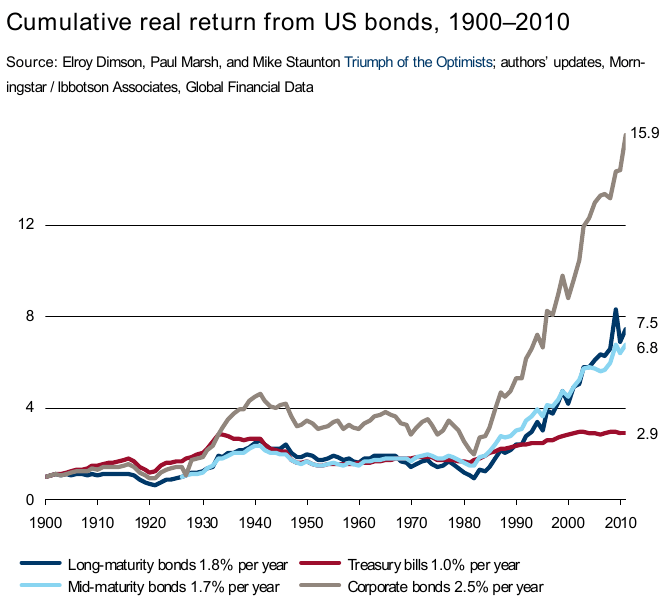

Несмотря на существование этой премии, в реальные результаты инвесторов она транслируется не так уж очевидно, если учесть не только доходность, но ещё и волатильность, что видно на примере реальной доходности американских облигаций с разным сроком до погашения:

Среднесрочные гос. облигации (1,7%/г), корпоративные облигации (2,5%/год).

Долгосрочные облигации принесли практически такую же доходность как среднесрочные, опередив их всего на 0,1% — слишком скромная компенсация за повышение волатильности, не столь желательное в классе облигаций. При этом в период повышения ставок после 1945 года и вплоть до 1990-х их реальная доходность оставалась в отрицательной зоне — полувековая просадка, которую мы уже обсуждали в статье про классы активов.

Среднесрочные же облигации при своем умеренном риске показывали лучшие результаты, потеряв не так много реальной доходности к 1982 году и быстрее восстановив свою стоимость после.

Таким образом, премия за срок до погашения оказывается слишком низкой, чтобы компенсировать волатильность долгосрочных облигаций, а самые короткие облигации и векселя в периоды повышения ставок не несли в себе особых преимуществ перед среднесрочными, зато проигрывали им в доходности в периоды снижения ставок.

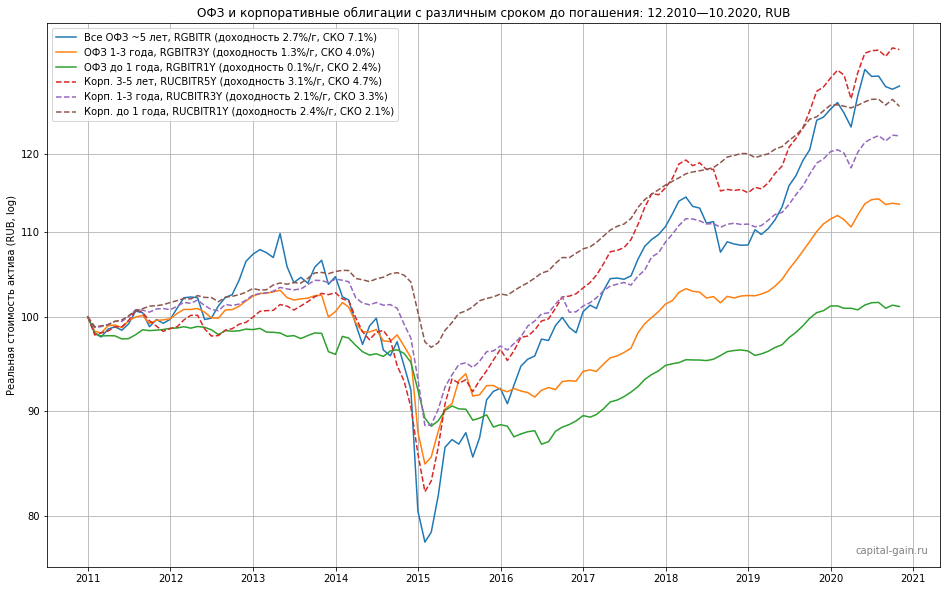

Данных для проведения такого анализа по российским бумагам пока набирается совсем мало — помимо молодости рынка, доступные индексы с разделением бумаг по сроку до погашения рассчитываются с 31.12.2010. Больше для справки, чем для каких-то выводов, эти данные за 10 лет приведены на следующем графике полной реальной доходности ОФЗ и российского корпоративного долга различной длительности.

Как видно, срок до погашения вполне влияет на риск российских облигаций. В условиях роста инфляции и ключевой ставки более длительные выпуски испытывали более глубокие просадки, хотя и довольно быстро восстанавливали свою реальную стоимость.

Выпуски покороче в моменте теряют меньше стоимости, но дольше её восстанавливают из-за меньшей доходности. Так, индекс самых коротких ОФЗ, который сейчас содержит всего 2 бумаги со сроком погашения до 1 года, находился в убытке по реальной стоимости почти все 10 лет, хотя формально этот убыток был меньше, чем у более длительных индексов ОФЗ.

Корпоративные облигации в этом периоде вели себя специфично, имея не только меньший риск в спектре более коротких длительностей, но и большую доходность. Учитывая малый объем данных и поведение корпоративных облигаций в 2008 году (график был выше), это больше похоже на аномалию конкретной ситуации, а не то, что стоит экстраполировать в будущее.

Индексов долгосрочных облигаций на российском рынке нет, а самый длительный имеет срок до погашения около 7 лет (не показан на графике), что, учитывая то, что мы уже выяснили про премию за срок до погашения, не важно. Получается, что выбор у российских инвесторов есть между среднесрочным и краткосрочным долгом. И то, и другое применимо в конкретных случаях, о которых мы поговорим позже.

Валюта номинала

Часто российские инвесторы хотят диверсифицировать свой портфель не только в части акций, но и в облигациях. Как мы уже разобрались в предыдущих частях курса, глобальная диверсификация акций является не просто полезной, а необходимой. Но можно ли то же самое сказать про облигации?

Зависит от видов риска, которые мы хотим диверсифицировать. Если речь идёт о кредитном риске, то, конечно, его полезно диверсифицировать. То же самое можно сказать и о риске изменения процентных ставок — наличие в портфеле облигаций из разных стран позволяет инвесторам получить разнонаправленное или хотя бы разное по величине движение процентных ставок, что снижает общую волатильность портфеля из облигаций (Going global with bonds, Vanguard, 2018).

Проблема же в том, что зарубежные облигации выпускаются в иностранной валюте, а инвесторы тратят накопленные деньги в местной, что создает риск валютных курсов.

Эта проблема решается с помощью валютного хеджирования, встроенного в фонд облигаций и устраняющего колебания его цены от изменения валютных курсов, оставляя только риски самих облигаций в фонде. Но, к сожалению, диверсифицированных фондов зарубежных облигаций с хеджированием в рубль на момент написания этой статьи не существовало.

Глобальные фонды облигаций с хеджированием в доллар США, евро, фунты стерлингов и некоторые другие валюты можно найти на зарубежных биржах. Но российским инвесторам, планирующим свои расходы в рублях, устранить валютный риск это не поможет. Поэтому тему хеджирования облигаций в этой статье мы разбирать не будем, а посмотрим на то что нам может дать добавление в портфель зарубежных облигаций со всей величиной их валютного риска.

Итак, по валютам облигации, очевидно, могут делиться на номинированные в рублях или иностранной валюте, что создаёт нам выбор из:

- российских рублевых долговых бумаг;

- зарубежных облигаций во многих валютах (без хеджирования);

- зарубежных облигаций с хеджем (но фондов с хеджем в рубль не существует);

- и российских еврооблигаций в долларах США и евро (но у них примерно такое же кредитное качество, что вряд ли добавит диверсификации).

Мы начали этот курс с определения своих финансовых целей, задающих требуемую доходность и риск портфеля, влияя тем самым на распределение активов. Выбор облигаций тоже зависит от финансовых целей инвестора, в том числе от валюты его будущих расходов. Валюта будущих расходов — это главный критерий в выборе валюты облигаций в портфеле.

Так, российским инвесторам с рублевыми целями лучше покупать в портфель рублевые облигации. Если же ваши цели выражены в долларах, евро или другой валюте, желательно и облигации иметь в этой валюте. Важно, что под словом «выражены» стоит понимать не то, что вы предпочли посчитать свой финансовый план не в рублях, а то, что вы живете не в России или планируете уехать, сменив валюту своих расходов. Либо копите на импортный товар или услугу. Иначе ваши цели рублевые и зависят от рублевой инфляции.

Инфляция — это ещё один важный критерий в выборе облигаций. Покупательная способность инвестора определяется размером его капитала после вычета инфляции цен в его стране. Процентные ставки в экономике, определяющие доходность облигаций, зависят от инфляции. В каждой стране своя инфляция, процентные ставки и доходность облигаций. И всё это значит, что, покупая облигации страны, в которой вы будете тратить деньги, долгосрочно вы получаете доходность, компенсирующую инфляцию и сохраняющие вашу покупательную способность именно в этой стране, а не в какой-то другой.

Если, имея рублёвые цели, вы купите в портфель только облигации, номинированные в иностранной валюте, то их доходности может не хватить, чтобы компенсировать российскую инфляцию. Тогда уповать останется только на паритет покупательной способности, то есть что курс доллара к рублю учтет в себе его инфляцию, и зарубежные облигации подорожают. Долгосрочно, скорее всего, так и будет, но в моменте курсы валют волатильны и легко может оказаться так, что зарубежные облигации в нужный момент продавать будет невыгодно.

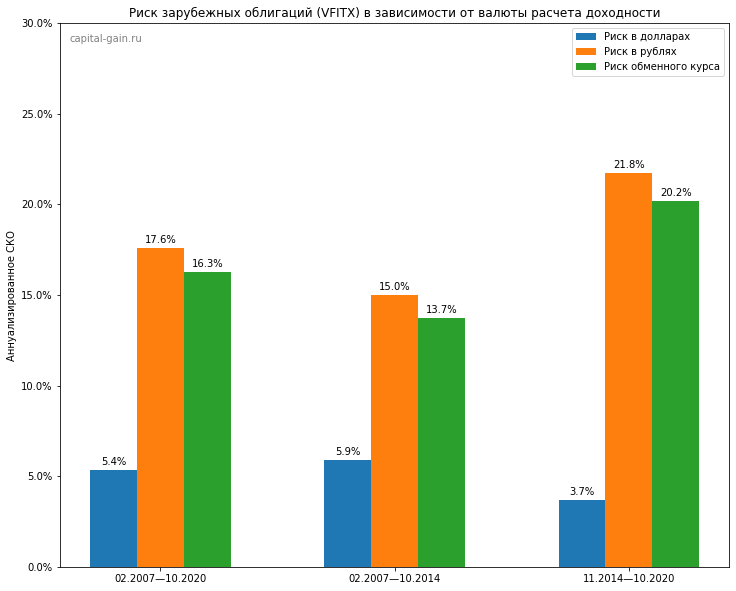

При этом, в отличие от акций, даже долгосрочно волатильность облигаций абсорбирует в себя больше валютного риска. Чтобы это проиллюстрировать, я сравнил среднеквадратичное отклонение (СКО) доходностей того же американского фонда среднесрочных государственных облигаций США в долларах и рублях.

Во всех представленных периодах (последние две группы столбцов делят полный период на интервалы с управляемым и плавающим режимами курса) риск этих облигаций в родной валюте оказался в разы ниже рублевого, потому что риск обменного курса в значительной степени переносится в риск рублевых доходностей.

Напомню, что в прошлой части курса про портфельный патриотизм в случае глобальных акций мы, напротив, зафиксировали снижение рублевого риска по сравнению с долларовым.

Проведенный мной анализ данных показал, что волатильность курса сильно переносится в результаты рассмотренного фонда облигаций США не только на полном периоде, но и на любом скользящем окне — в месяц, год, 5 и 10 лет. Обменный курс определяет волатильность зарубежных облигаций с коэффициентом детерминации от 0,81 (10-летнее окно) до 0,95 (месячное и годовое) с вероятностью того, что этот эффект переноса волатильности оказался случайным, практически равной нулю (p-value = 0,0000).

Получается, что инвестор в зарубежные облигации, но с рублевыми целями, будет испытывать большую волатильность стоимости этих облигаций при пересчёте в рубли, практически равную покупке иностранной валюты.

Доходность при этом на коротких периодах из-за большой волатильности курсов может отличаться от оригинальной доходности облигаций в валюте сколь угодно сильно и в любую сторону. А на длинных интервалах времени в действие (скорее всего) вступит ППС, в результате чего полная реальная доходность, выраженная в любой валюте, приблизительно сравняется.

На графике ниже показано изменение стоимости вложений в американские государственные облигации и доллар США (для контекста также показан индекс ОФЗ и портфели из двух активов):

Источник: данные Nasdaq, МосБиржи, ЦБ РФ и Росстата, расчёты capital-gain.ru

Доходность рублей, вложенных в беспроцентный доллар и фонд государственных облигаций США, со временем разнится, но риск практически идентичен и превышает риск ОФЗ в 2,5 раза. Полученные ОФЗ 2% реальной доходности, хоть и выглядят хуже на графике, но являются абсолютно нормальными для этого класса активов. Тогда как высокая доходность американских облигаций — лишь аномалия выбранного периода, которую уравновешивает укрепление рубля в предыдущие 10 лет.

Зависимость волатильности зарубежных облигаций от курсов валют видна и на графике среднегодовой доходности на скользящем 5-летнем окне — хотя процентная доходность облигаций и создаёт небольшой, но постоянный отрыв от чистого курса доллара, цена фонда VFITX движется вместе с курсом.

Страновая диверсификация облигаций

Валютный риск зарубежных облигаций и отсутствие фондов с его хеджированием накладывает ограничения на их применимость российскими инвесторами. Но значит ли это, что в портфеле они полностью бесполезны и не способны снизить риск местных облигаций?

На самом деле добавление в портфель облигаций с более высоким кредитным качеством из других стран в определенных случаях российским инвесторам всё же может быть полезно.

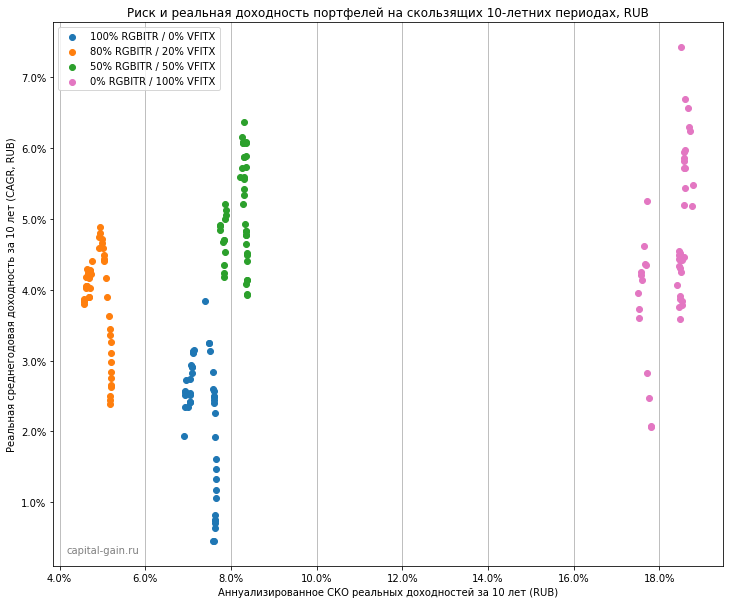

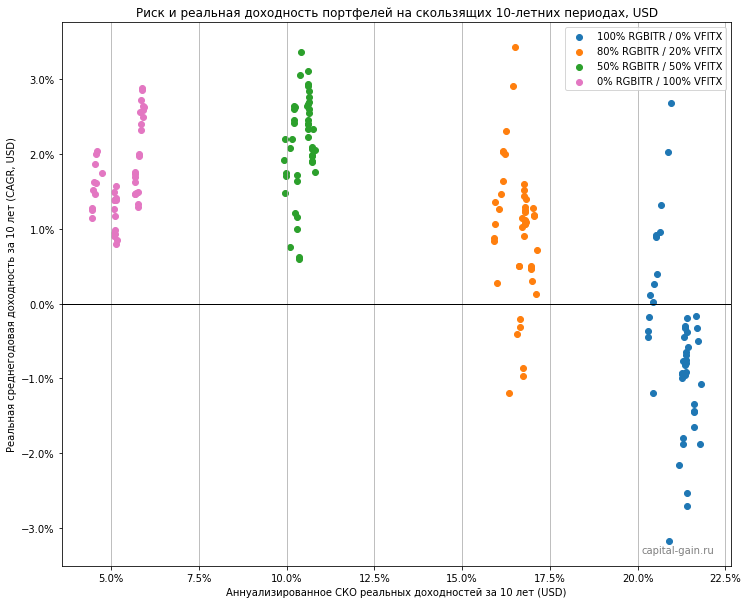

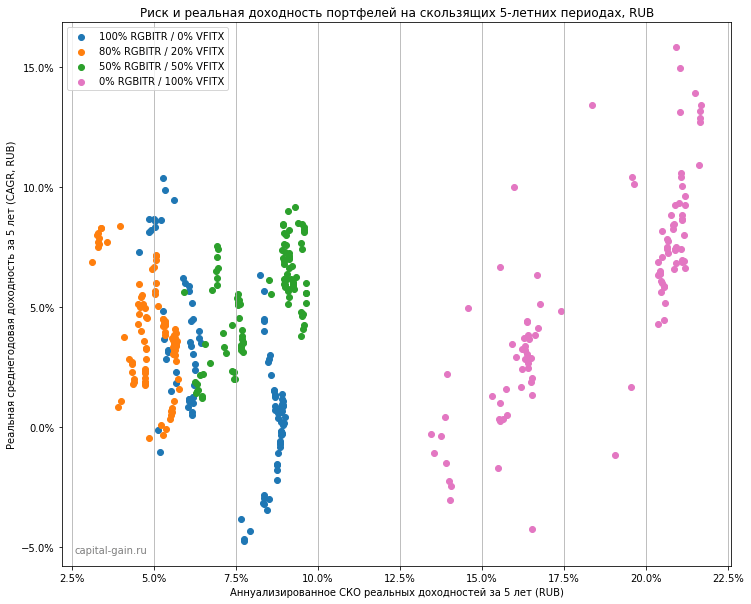

Чтобы это продемонстрировать, достаточно построить десяток регулярно ребалансируемых (что важно) портфелей с разным содержанием местных и зарубежных облигаций, роль которых в нашем случае будут выполнять среднесрочные ОФЗ (RGBITR) и государственные облигации США (VFITX), и посмотреть на то как меняется риск этих портфелей:

Поскольку доходность зарубежных облигаций на довольно коротком рассматриваемом периоде была аномальной, приводить обычный график риска и доходности по этим данным нет смысла, а вот визуализация риска и реальной доходности на скользящих пересекающихся 10-летних периодах в двух валютах более интересна:

Ребалансировка ежегодная.

Источник: данные Nasdaq, МосБиржи, ЦБ РФ и Росстата, расчёты capital-gain.ru

Посмотрите как меняется риск одинаковых портфелей при выражении результатов в разных валютах. В случае, если валюта целей инвестора — доллар США (второй график), добавление любого количества российских облигаций не имеет никакого смысла. Это увеличивало риск, то есть разброс возможных доходностей и, как следствие, конечных результатов инвестора.

Но в случае рублевых целей добавление в портфель вплоть до 40% зарубежных облигаций с лучшим кредитным качеством, несмотря на их валютный риск, не увеличивало общее СКО реальных доходностей, а уменьшало его, делая такие портфели более эффективными. По сравнению с СКО около 7% у портфеля из ОФЗ, добавление 20% надежных зарубежных облигаций снижало среднегодовой риск на 10-летних периодах до 5%.

Если рассматривать 5-летние интервалы, то результаты будут похожими. Хоть точки портфелей в этом случае и не разделены так же хорошо, мы видим, что портфель с 20% зарубежных облигаций остаётся наименее рискованным, а портфель только из зарубежных облигаций демонстрирует максимальный риск:

Подчеркну, что речь о пользе добавления зарубежных облигаций в портфель идёт в контексте риска, а не доходности. На рассмотренном периоде высок вклад в доходность валютных курсов, эффект от которых на длительных периодах нивелируется силами ППС. Тут, как и всегда, вместо выбора конкретного актива по его прошлой доходности лучше просто включить в портфель оба и получить среднюю доходность.

В завершение стоит отметить, что снижение риска на достаточно длинных интервалах, хоть его и можно заметить на прошлых данных, не является таким уж значительным и не делает добавление зарубежных облигаций в портфель обязательным. Для каких целей подходят такие инструменты подробнее обсудим в разделе с рекомендациями.

Фонды или отдельные облигации?

Большую часть курса мы концентрировались на акциях и той их особенности, что выбор отдельных акций в портфель вместо широкой диверсификации через покупку целого рынка в виде фонда не просто не рекомендуется, а вреден. Это обусловлено множеством факторов, которые мы рассматривали, в частности, необходимостью диверсифицировать риск конкретных компаний-эмитентов и тем фактом, что всего несколько процентов акций приносят доходность выше одномесячных казначейских векселей США.

В случае корпоративных облигаций правило диверсификации и предпочтительной их покупки через фонд сохраняется — дефолты по выпускам корпоративных облигаций вполне возможны и способны создать большие потери в портфелях из одной или нескольких таких бумаг.

Государственные же облигации — несколько иная история, в которой это «табу» на покупку отдельных бумаг перестает иметь смысл по двум причинам:

- дефолт по выпускам государственных облигаций в местной валюте считается наименее вероятным;

- фонды на государственные облигации конкретных стран не дают диверсификации по эмитентам — он всегда один.

Однако смысл покупки фондов суверенных облигаций всё же есть — для поддержания нужной дюрации инвестору в отдельные бумаги с постоянным купоном (ОФЗ-ПД в случае России) придется самостоятельно и вовремя их роллировать (перекладываться из коротких бумаг в более длинные) и реинвестировать купоны, что создаёт необходимость следить за портфелем, совершать лишние сделки и платить за них комиссии и налоги.

На зарубежных торговых площадках можно найти глобальные фонды облигаций, включающие в себя облигации множества государств и/или корпораций. Применение фондов в этом случае сильно упрощает как диверсификацию, так и доступ к бумагам (паи фондов стоят дешевле).

На выбор между фондами и отдельными облигациями влияют и налоговые соображения. Законодательство часто меняется, поэтому я не буду приводить примеры, но в зависимости от размера комиссии за управление фонда, налоговых условий и величины налоговой базы по конкретным облигациям покупка фонда может быть дешевле, равной или дороже по суммарным затратам для инвестора.

В целом можно сделать вывод, что в случае необходимости диверсификации по эмитентам (корпоративные облигации) или желании выйти на глобальный рынок, как и в случае с акциями, лучше подыскать подходящий фонд. А при покупке государственных облигаций своей страны набор вариантов расширяется: фонды всё ещё могут иметь смысл, но иногда можно обойтись и отдельной облигацией — о таком случае и поговорим далее.

Инфляционные линкеры (ОФЗ-ИН)

Кроме снижения общего риска портфеля инвесторам иногда требуется защитить свою покупательную способность, исключив пусть даже краткосрочную просадку реальной стоимости части своего портфеля. Речь, конечно, в основном о пенсионных портфелях в фазе распределения капитала, когда инвестору регулярно требуется снимать какие-то суммы на текущие расходы.

Среднесрочные российские облигации могут находится в реальной просадке и по 5 лет, что, в случае если другие активы в портфеле подведут в то же время, может быть неприятно.

Короткие ОФЗ, как мы убедились в разделе про срок до погашения, в некоторых ситуациях способны находится в просадке по реальной стоимости на протяжении почти 10 лет, а история по казначейским векселям США знает и худшие эпизоды.

Депозиты и фонды денежного рынка долгосрочно проигрывают инфляции и, хоть и могут помочь в моменты волатильности на рынке в номинальном выражении, но сохранить свою реальную стоимость на фоне ускорения инфляции — не всегда.

На помощь тут может прийти другой тип ОФЗ, который полезен для минимизации риска даже краткосрочной потери покупательной способности (защиты от инфляции) — это облигации с индексируемым на размер инфляции номиналом, называемые также инфляционными линкерами за их привязку к размеру инфляции (index-linked bonds). В России они называются ОФЗ-ИН, в некоторых других странах тоже есть такой инструмент (например, к TIPS в США применимо почти всё из описанного ниже).

Номинал этих облигаций при выпуске, как обычно, равен 1000 рублей. Каждый месяц он индексируется на изменение индекса потребительских цен Росстата (ИПЦ), зафиксированное 3 месяца назад. Таким образом, номинал облигации догоняет рост (или падение) ИПЦ с задержкой в 3 месяца. Минимальное значение номинала установлено в 1000 рублей, то есть в случае дефляции облигация не может быть погашена по меньшей стоимости.

По ОФЗ-ИН выплачивается купонная ставка, фиксированная в решении о выпуске. Здесь мы рассмотрим самый первый выпуск ОФЗ-ИН 52001, размер купона по которому установлен в 2,5% от проиндексированного значения номинала, а выплачивается он раз в 6 месяцев.

То, что ставка купона применяется именно к текущему значению номинала, позволяет не просто защитить деньги от инфляции, но и получить реальную доходность, до налогооблажения равную ставке купона (при условии покупки облигации по цене 100% от номинала и удержания её до погашения, либо продаже по цене номинала). Поэтому ставку купона по таким облигациям называют «реальной ставкой».

Кроме защиты от инфляции, их плюсом является и то, что они меньше подвержены риску изменения процентных ставок, потому что в условиях их повышения индексация номинала на инфляцию компенсирует какую-то часть потерь в рыночной цене (выраженная в процентах для облигаций, она применяется к проиндексированному номиналу). Конечно, это сработает только в случае повышения ставок на фоне именно ускорения инфляции.

По сути покупка такой облигации — всё равно что покупка корзины товаров, по которой рассчитывается ИПЦ, и которая не только меняет свою стоимость соразмерно инфляции (что само по себе интересно), но ещё и приносит вам доходность в виде купонных выплат.

Этот инструмент, будучи привязанным непосредственно к официальной инфляции, лучше всего способен застраховать вашу покупательную способность в конкретной стране, если ваша личная структура расходов более или менее соответствует официальной потребительской корзине, что скорее всего так.

ОФЗ-ИН можно отнести к реальным активам, потому что она меняет свою цену вслед за инфляцией гораздо лучше биржевых товаров или недвижимости — других популярных реальных активов, которым обычно приписывают свойства инфляционного хеджа, но которые в нужный момент зачастую эту роль в портфеле не выполняют в силу своей волатильности и из-за ряда других факторов, влияющих на их рыночные цены.

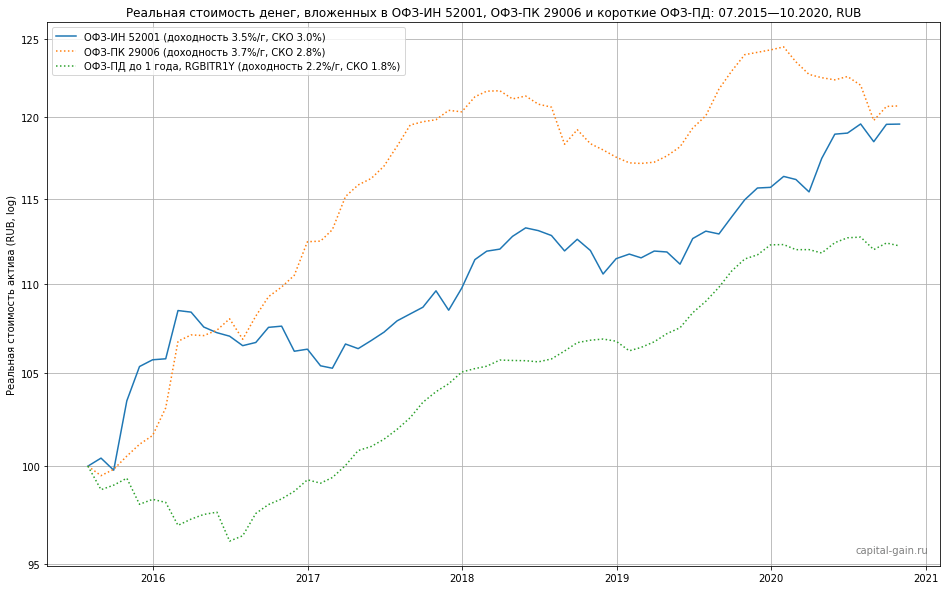

Возвращаясь к роли ОФЗ-ИН в портфеле (сохранение покупательной способности, особенно краткосрочной), сравним динамику её полной реальной доходности, включающей накопленный купонный доход, с индексом коротких ОФЗ с постоянным купоном и выпуском ОФЗ-ПК 29006 с переменным купоном (зависящим от текущей процентной ставки). Учитывая пенсионную цель этого анализа, выплаченные купоны по ОФЗ-ИН и ОФЗ-ПК не реинвестировались, а просто суммировались к рыночной цене облигаций и НКД бегущим итогом.

Инфляция на графике находится на уровне 100.

Источник: данные МосБиржи и Росстата, расчёты capital-gain.ru

На фоне скачка инфляции в начале показанного периода реальная стоимость коротких ОФЗ-ПД уходила в отрицательную зону, но не глубоко. При этом их волатильность была наименьшей из всех вариантов. Однако если вспомнить график, где я сравнивал их с другими дюрациями, к этому моменту они уже 5 лет как находились в просадке по реальной стоимости.

Возросший купон ОФЗ-ПК позволил ей не только отбить инфляцию, но и получить доходность, динамика которой позже замедлилась вместе со снижением текущей ставки. По волатильности она была сравнима с ОФЗ-ИН, хоть и имеет немного большую дюрацию.

Индексирование номинала ОФЗ-ИН позволило сохранить покупательную способность вложенных в неё денег, а выплаты фиксированных купонов приносили небольшую стабильную доходность.

И ПК, и ИН облигации показали себя достаточно хорошо, но ОФЗ-ИН, будучи напрямую связанной с инфляцией, ожидаемо является лучшим кандидатом на роль инфляционного хеджа в портфеле.

Замечу также, что ОФЗ-ИН на момент написания статьи не включалась ни в какие индексы облигаций МосБиржи и индексные фонды, то есть владение ей возможно только напрямую.

Роль облигаций в портфеле

В отличие от акций, доходность облигаций ограничена сверху их заранее известными характеристиками. Повысить её можно только выбором наиболее длинных по сроку до погашения бумаг, либо эмитентов не лучшего кредитного качества.

Это неизбежно приводит к росту волатильности цен на такие облигации и вероятности дефолтов по ним, что в совокупности может дать риск максимальной просадки, больше похожий на акции, чем на облигации, при этом всё равно уступив в доходности. Получается, что за доходностью лучше идти в акции, а облигации нам нужны для:

- снижения общего риска портфеля согласно распределению активов, что позволяет защитить инвестора от самого себя, избежав продажи активов с убытком из-за паники;

- стабилизации денежного потока от пенсионных портфелей и снижения риска продажи активов с убытком из-за необходимости поддерживать текущие расходы.

Рекомендации по включению в портфель облигаций

Финансовые цели бывают разными, но на самом деле все они сводится к двум простым сценариям:

- Накопить и потратить быстро (сразу или за несколько лет)

- Накопить и потратить медленно (пенсия, финансовая независимость, статус рантье — суть одна).

Добавьте к этому планируемый срок накопления (может быть 0, если деньги уже есть и вы сразу начинаете тратить) и валюту расходов, и у вас будет вся информация для выбора облигаций.

При этом отношение к риску и требуемая доходность в деле выбора подклассов облигаций главную роль уже не играют, потому что оно было учтено на предыдущем шаге распределения активов в виде общей доли облигаций в портфеле, которую теперь мы и пытаемся заполнить. И, если заполнять её не мусорными, очень длительными или только корпоративными бумагами, то риск большой просадки общей стоимости портфеля будет сокращен за счет выбранной доли облигаций.

Для простоты рекомендации будут даны для инвесторов с рублевыми расходами. Если вы живете не в России или планируете переезд, и ваши цели выражены в другой валюте, следует заменить российские облигации на облигации конкретной страны или глобальный фонд облигаций, хеджированный в нужную валюту.

Учитывая всё сказанное в этой статье, мы будем выбирать не из всего возможного спектра облигаций, а из следующих:

- российские облигации:

- простые государственные облигации с фиксированным купоном (ОФЗ-ПД) и средним сроком до погашения (около 5 лет);

- могут быть дополнены местными корпоративными облигациями (не еврооблигациями) со сроком до погашения в 3-5 лет;

- отдельные инфляционные линкеры (ОФЗ-ИН) или ОФЗ-ПК;

- отдельные ОФЗ-ПД или облигации государственных корпораций с определенной датой погашения, соответствующей сроку накопления;

- простые государственные облигации с фиксированным купоном (ОФЗ-ПД) и средним сроком до погашения (около 5 лет);

- диверсифицированные глобальные фонды облигаций, либо фонды государственных облигаций инвестиционного уровня конкретной страны.

Также добавлю, что я не могу учесть все возможные ситуации и не исключаю какие-то другие разновидности облигаций полностью. Об их применимости в вашем портфеле вы можете подумать самостоятельно (или задать вопрос в комментариях).

Срок накопления

До 5 лет

Начнем с самого короткого срока накопления в диапазоне примерно до 5 лет. В этом случае проще всего использовать депозиты, о которых здесь вряд ли требуется писать подробнее.

Если вы видите, что доходность к погашению облигаций с нужным вам сроком обращения превышает текущие ставки по депозитам, то можно рассмотреть вариант с отдельными ОФЗ-ПД или облигациями государственных корпораций (как наиболее надежных эмитентов). Срок обращения при этом подбирается так, чтобы погашение облигации произошло незадолго до момента, когда понадобятся деньги.

Это однозначно сложнее депозита и точно влечет за собой дополнительные расходы — комиссии брокера и биржи за сделки покупки бумаг и реинвестирования купонов, а также налоги. Их надо посчитать и вычесть из доходности к погашению, после чего такой вариант легко может оказаться менее выгодным, чем депозит.

Также в случае облигаций существует риск реинвестирования купонов и вообще пополнений портфеля, которые будут происходить по текущей ставке доходности к погашению, а не изначальной. Срочные депозиты, в отличие от облигаций, позволяют зафиксировать ставку доходности, что можно рассматривать как их плюс. Впрочем, там она тоже изменится после пролонгации, если срок депозита будет меньше срока накопления.

5–10 лет

Если копить планируется дольше, можно посмотреть в сторону среднесрочных облигаций в валюте цели. Здесь пригодятся фонды государственных или корпоративных облигаций, которые сами будут поддерживать дюрацию на постоянном уровне и незамедлительно реинвестировать купоны.

Выбирать фонды или отдельные облигации с большой длительностью не имеет смысла, потому что они приносят больше риска, чем доходности. Отказываться от доходности среднесрочных бумаг в пользу коротких тоже вряд ли стоит.

Что касается выбора типа эмитента, в портфель лучше включать либо государственные облигации, либо весь рынок облигаций, а не только корпоративные бумаги, потому что поведение последних чуть больше привязано к акциям, ведь их эмитентами выступают те же компании, акции которых у вас скорее всего будут в портфеле. А значит корреляция таких вложений с акциями будет выше, что не может повышать диверсификацию портфеля.

От 10 лет

Часто копить нужно десятилетиями — либо потому что средства понадобятся в далеком будущем, либо из-за размера требуемой суммы.

В облигационной части портфеля здесь, как и в предыдущем случае, хорошей основой станут среднесрочные облигации в виде диверсифицированных фондов, потому что повышать дюрацию облигаций дальше, как мы уже выяснили, смысла в контексте доходности на единицу риска практически не имеет (для повышения доходности лучше подходят акции, тем более на таких сроках инвестирования).

Крупная покупка

Если за накоплением любой длительности последуют краткосрочные расходы (единовременные или когда деньги тратятся за несколько лет), это значит, что вся их сумма к тому моменту должна быть в портфеле, а внезапные просадки требуется исключить заблаговременно.

Для этого по мере приближения к цели риск следует снизить, переложив необходимые средства в наименее волатильные инструменты. Когда именно это сделать сказать сложно, но чем больше риска несут использованные инструменты, тем раньше стоит начать уменьшать их долю в портфеле.

Разумным выглядит вариант, когда примерно за 5 лет, с которых я и начал раздел про срок накопления, имеющаяся ликвидность оказывается в инструментах, описанных в том разделе.

Не забывайте, что в деле накопления важнее всего размер пополнений, а не доходность. Погнавшись за доходностью, особенно когда копить остается недолго, можно попасть на просадку стоимости портфеля, тем самым отдалив свою покупку на неопределенный срок.

Пенсия

В отличие от единовременных расходов, пенсионная цель не требует перекладывания всего портфеля в низкорисковые инструменты. Более того, такой ход окажется вреден, ведь пенсионный портфель не продается сразу, а существует всю вашу жизнь, поэтому так резко снижать его долгосрочную доходность не имеет смысла.

Обычно рекомендуется покрыть облигациями 5–10 лет запланированных расходов, чтобы на них можно было рассчитывать в случае неудачного периода у акций. В зависимости от размера капитала, расходов на жизнь и выбранного распределения активов, это может либо увеличить выбранную ранее долю облигаций в портфеле, либо нет, но в любом случае это вопрос именно распределения активов по классам.

Так как речь здесь идёт о длинных сроках инвестирования и необходимости поддерживать долгосрочную доходность портфеля на приемлемом уровне при не самом высоком риске, в качестве основного заполнителя облигационной части портфеля подойдут фонды на весь рынок местных облигаций. Такой набор облигаций усреднит срок погашения до среднего, при этом включив в себя как короткие, так и длинные бумаги с разной выпуклостью и реакцией на изменение ставок, что позволит достичь лучшей диверсификации вне зависимости от текущего состояния рынка.

Отдельные среднесрочные государственные облигации тоже станут неплохим выбором в силу того, что имеют не слишком низкий или высокий процентный риск и, в отличие от корпоративных облигаций, не требуют сложной для частных инвесторов покупки множества отдельных бумаг для диверсификации кредитного риска. Тем не менее, покупка отдельных выпусков имеет свои сложности, которые мы уже обсудили (может быть на пенсии они вас и не остановят).

Учитывая максимальный срок инвестирования, вполне возможным здесь является и вариант добавления в портфель зарубежных облигаций в умеренном количестве (до 1/3 части) для диверсификации кредитного риска. Как мы выяснили выше, это также позволяет рассчитывать на небольшое снижение общей волатильности портфеля.

Если же мы когда-нибудь увидим глобальные облигации с хеджированием в рубль (или для вашей валюты расходов такие фонды существуют), то их применимость в портфеле возрастёт, хотя фактор местной инфляции и реакции на неё процентных ставок для сохранения покупательной способности в конкретной стране всё равно остаётся важным. В связи с этим больше половины доли облигаций даже в таком случае вряд ли стоило бы отдавать зарубежным бумагам.

Важным моментом в случае пенсии является поддержание стабильности расходов, то есть сохранение покупательной способности инвестора при скачках инфляции. А кроме поддержания расходов на нужном уровне, наличие в портфеле облигаций, растущих, когда другие облигации падают, позволило бы так же снизить риск последовательности доходностей, о котором подробнее я расскажу в другой части курса.

Всему этому тоже может помочь включение в портфель облигаций с высоким кредитным качеством в иностранной валюте. Рост ставок в домашней стране (и падение цен на облигации с фиксированным купоном) не обязательно сопровождается их ростом во всём мире, что диверсифицирует риск изменения процентной ставки. А местная инфляция в режиме плавающего курса заставляет обесцениваться местную валюту.

Всё это позволяет уменьшить глубину общей просадки облигационной части портфеля и увеличить скорость её восстановления. При этом достаточно добавления в портфель оговоренных выше 10–30% от доли облигаций, чтобы их влияние оказалось значительным. Это видно на графике ниже по спектру портфелей, показанному серым фоном:

Источник: данные Nasdaq, МосБиржи, ЦБ РФ и Росстата, расчёты capital-gain.ru

В таких условиях зарубежные облигации скорее всего можно будет продавать без убытка или с прибылью, что позволит не только поддержать уровень текущих расходов, но и снизить риск нехватки денег в пенсионном портфеле в будущем из-за того, что сегодня вам пришлось продать что-то в убыток, потеряв будущую доходность этих лотов.

Другой вариант для защиты своих текущих расходов от инфляции, более доступный для российских инвесторов — ОФЗ-ИН. Подробности мы уже обсудили выше, а здесь остается решить в каком количестве их можно включать в портфель.

Короткая история этого инструмента не позволяет посмотреть на него в прошлом, но в виду его меньшего риска стоит ожидать и немного меньшую доходность, чем от рынка ОФЗ-ПД или корпоративных облигаций сравнимой дюрации.

Это значит, что заполнять ОФЗ-ИН всю облигационную часть портфеля не стоит (к тому же уменьшение количества ведущих себя по разному активов в портфеле ведёт к потере части портфельного эффекта), но ОФЗ-ИН вполне может покрывать собой пару лет планируемых расходов, чтобы сгладить худшие моменты и дать время отрасти другим активам.

Защита от скачков инфляции — это хорошо, но, как я уже говорил выше, повышение ставок не всегда происходит на фоне ускорения инфляции. В таком случае ОФЗ-ИН, имея фиксированный купон, тоже могут терять часть своей реальной рыночной стоимости.

Чтобы хеджировать и этот риск, пенсионеры могут направить часть портфеля в ОФЗ-ПК, купонная доходность по которым растёт вслед за изменением ставки RUONIA (очень близкой к ключевой ставке ЦБ), поэтому их рыночная цена гораздо меньше зависит от изменения ставок. Короткие ОФЗ-ПД, простые депозиты или накопительные счета, не имея этого риска, с такой задачей тоже могут справиться.

Источник