- Анализ эффективности финансовых инвестиций

- ГОТОВАЯ КОНТРОЛЬНАЯ.doc

- Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel

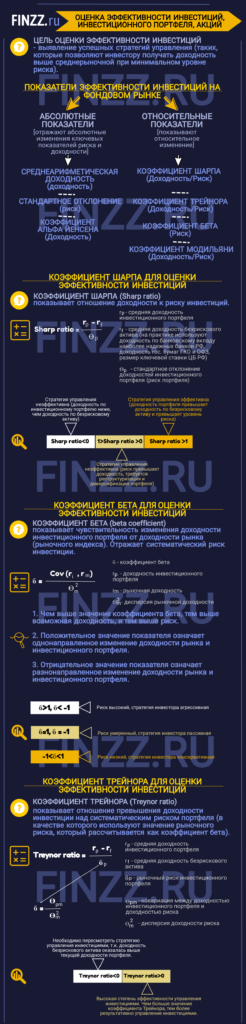

- Инфографика: Оценка эффективности инвестиций, инвестиционного портфеля, акций

- Показатели эффективности инвестиций на фондовом рынке

- Доходность инвестиций. Оценка и анализ акций

- Пример оценки доходности акций ОАО «Газпром» в Excel

- Прогнозирование доходности акции

- Оценка риска акции в Excel

- Оценка эффективности инвестиций. Коэффициент Шарпа

- Формула расчета коэффициента Шарпа

- Оценка эффективности инвестиций по коэффициенту Шарпа

- Оценка эффективности инвестиций по коэффициенту бета

- Оценка эффективности инвестиций на основе коэффициента Трейнора

Анализ эффективности финансовых инвестиций

Автор: Пользователь скрыл имя, 04 Ноября 2012 в 22:22, контрольная работа

Описание работы

В процессе инвестиционной деятельности инвестор сталкивается с ситуацией выбора объектов инвестирования с различными инвестиционными характеристиками для наиболее полного достижения поставленных перед собой целей. Современная инвестиционная деятельность непосредственно связана с так называемой “портфельной теорией” (portfolio theory).

Работа содержит 1 файл

ГОТОВАЯ КОНТРОЛЬНАЯ.doc

Тема №7 «Анализ эффективности финансовых инвестиций».

7.3. Анализ эффективности портфеля инвестиций.

В процессе инвестиционной деятельности инвестор сталкивается с ситуацией выбора объектов инвестирования с различными инвестиционными характеристиками для наиболее полного достижения поставленных перед собой целей. Современная инвестиционная деятельность непосредственно связана с так называемой “портфельной теорией” (portfolio theory). Она основывается на том, что большинство инвесторов избирают для своей инвестиционной деятельности несколько объектов реального или финансового инвестирования, т.е. формируют определенную их совокупность (инвестиционный портфель).

Инвестиционный портфель — целенаправленно сформированная совокупность объектов реального и финансового инвестирования, предназначенная для реализации инвестиционной политики предприятия в предстоящем периоде.

Главной целью формирования инвестиционного портфеля является обеспечение реализации основных направлений инвестиционной деятельности предприятия путем подбора наиболее доходных и безопасных объектов инвестирования.

С учетом сформулированной главной цели строится система конкретных локальных целей формирования инвестиционного портфеля, основными из которых являются:

- Обеспечение высоких темпов роста капитала. Позволяет обеспечить эффективную деятельность предприятия в долгосрочной перспективе. Достигается инвестированием средств в проекты с высоким значением чистого дисконтированного дохода;

- Обеспечение высоких темпов роста доходов. Предполагает получение регулярного дохода в текущем периоде. Достигается включением в портфель проектов с высокой текучей доходностью, обеспечивающих подержание постоянной платёжеспособности предприятия;

- Обеспечение минимизации инвестиционных рисков. Отдельные инвестиционные проекты, в частности, обеспечивающие высокие темпы роста дохода, могут иметь высокий уровень рисков, однако в рамках инвестиционного портфеля в целом уровень риска должен минимизироваться. Причём основное внимание должно быть уделено минимизации риска потери капитала, а лишь затем минимизации риска потери доходов;

- Обеспечение достаточной ликвидности инвестиционного портфеля. Предполагает возможность быстрого и безубыточного (без существенных потерь в стоимости) обращения инвестиций в наличные деньги в целях обеспечения быстрого реинвестирования капитала в более выгодные проекты.

Перечисленные конкретные цели формирования инвестиционного портфеля в значительной степени являются альтернативными. Так, обеспечение высоких темпов роста капитала в долгосрочной перспективе в определенной степени достигается за счет снижения уровня текущей доходности инвестиционного портфеля (и наоборот).

Темпы роста капитала и уровень текущей доходности инвестиционного портфеля находятся в прямой зависимости от уровня инвестиционных рисков.

Приоритетность целей формирования инвестиционного портфеля определяет принципиальный его тип — агрессивный (приоритетом формирования которого является получение высокого текущего дохода); компромиссный или умеренный (приоритетом формирования которого является обеспечение высоких темпов роста капитала или среднего уровня текущей доходности при сбалансированном среднем уровне риска); консервативный (приоритетом формирования которого является минимизация инвестиционных рисков и обеспечение высокой ликвидности).

Разработка политики управления финансовыми инвестициями предприятия осуществляется в разрезе следующих основных этапов:

1. Анализ состояния финансового инвестирования в предшествующем периоде. В процессе этого анализа изучаются объемы, формы и эффективность финансового инвестирования на предприятии.

На первой стадии анализа изучается общий объем инвестирования капитала в финансовые активы, определяются темпы изменения этого объема и удельного веса финансового инвестирования в общем объеме инвестиций предприятия в предплановом периоде.

На второй стадии анализа изучается состав конкретных финансовых инструментов инвестирования, их динамика и удельный вес в общем объеме финансового инвестирования.

На третьей стадии анализа оценивается уровень доходности отдельных финансовых инструментов и финансовых инвестиций в целом. Он определяется как отношение суммы доходов, полученных в разных формах по отдельным финансовым инструментам (с ее корректировкой на индекс инфляции), к сумме инвестированных в них средств.

Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала.

Проведенный анализ позволяет оценить объем и эффективность портфеля финансовых инвестиций предприятия в предплановом периоде.

2. Определение объема финансового инвестирования в плановом периоде.

3. Определение форм финансового инвестирования.

4. Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов, — основным показателем оценки выступает уровень их доходности.

5. Формирование портфеля финансовых инвестиций. Это формирование осуществляется с учетом оценки инвестиционных качеств отдельных финансовых инструментов.

При анализе формирования портфеля реальных инвестиций оцениваются принятые решения о включении в портфель тех или иных инвестиционных проектов. Для этого анализируется система приоритетов, на основе которой бы сформирован портфель, объем конкретных проектов на соответствие объему капитальных вложений и источникам финансирования, предусмотренным в инвестиционном плане на текущий плановый период.

Тема №8 «Анализ альтернативных проектов».

8.1. Анализ альтернативных проектов при разных масштабах инвестиций.

Инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Значение экономического анализа для планирования и осуществления инвестиционной деятельности трудно переоценить. При этом особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусмотрены по проекту. Как правило, в расчетах принимается во внимание временной аспект стоимости денег.

Весьма часто предприятие сталк ивается с ситуацией, когда имеется ряд альтернативных (взаимоисключающих) инвестиционных проектов. Естественно, возникает необходимость в сравнении этих проектов и выборе наиболее привлекательных из них по каким-либо критериям.

В инвестиционной деятельности существенное значение имеет фактор риска. Инвестирование всегда связано с иммобилизацией финансовых ресурсов предприятия и обычно осуществляется в условиях неопределенности, степень которой может значительно варьировать.

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем объем финансовых ресурсов, доступных для инвестирования, у любого предприятия ограничен. Поэтому особую актуальность приобретает задача оптимизации бюджета капиталовложений.

По признаку взаимозависимости можно выделить два вида инвестиционных проектов: 1) альтернативные (взаимоисключающие) (принятие одного из них означает невозможность принятия другого) и 2) независимые (принятие одного из них не влияет на решение о принятии другого).

При анализе инвестиционных проектов исходят из определенных допущений. Во-первых, с каждым инвестиционным проектом принято связывать денежный поток (Cash Flow), элементы которого представляют собой либо чистые оттоки (Net Cash Outflow), либо чистые притоки денежных средств (Net Cash Inflow). Под чистым оттоком в k-м году понимается превышение текущих денежных расходов по проекту над текущими денежными поступлениями (при обратном соотношении имеет место чистый приток). Денежный поток, в котором притоки следуют за оттоками, называется ординарным. Если притоки и оттоки чередуются, денежный поток называется неординарным.

Чаще всего анализ ведется по годам, хотя это ограничение не является обязательным. Анализ можно проводить по равным периодам любой продолжительности (месяц, квартал, год и др.). При этом, однако, необходимо помнить о сопоставимости величин элементов денежного потока, процентной ставки и длины периода.

Выбор оптимального альтернативного проекта обусловлен следующими причинами:

— вероятность применения различных схем: лизинг или покупка оборудования, производство запчастей собственными силами или покупка на стороне, импортное или отечественное оборудование, собственная торговая сеть или посредники и т. д.;

— возможность привлечения различных источников финансирования: полностью собственные средства, сочетание собственных и заемных ресурсов;

— ограниченность финансовых ресурсов для осуществления всех проектов.

Выбор наилучшего варианта рекомендуется проводить в такой последовательности:

- Определение сферы возможного вложения средств (производственная или непроизводственная, отрасль).

- Установление границ риска, допустимых для участника проекта (высокий риск, средний, низкий).

- Выбор из проектов, отобранных с учетом критериев сопоставимости сферы деятельности и степени риска, наиболее эффективного.

Предложенная последовательность должна соблюдаться для обеспечения сопоставимости альтернативных проектов, необходимой для проведения анализа на основании количественных критериев эффективности. Прежде всего необходимо отобрать проекты по качественным характеристикам. В первую очередь это касается степени риска. Сравнивать количественные показатели проектов с разной степенью риска (например, проект по расширению действующего производства и проект разработки и внедрения новой технологии) нельзя! Затем нужно определить границы риска, допустимые для участников проекта, и уже в рамках выбранных границ осуществлять поиск и отбор проектов для инвестирования.

После отбора проектов, сопоставимых по качественным параметрам, можно производить их сравнение по количественным критериям эффективности. Здесь необходимо иметь в виду, что в случае принятия решений на основании нескольких показателей эффективности сделать выбор бывает довольно-таки сложно, так как применяемые показатели не дают однозначного ответа на вопрос о том, какой проект наиболее эффективен. Ниже рассмотрены основные проблемы интерпретации показателей эффективности и предложены пути их решения.

Объемы инвестиций

1. Показатель внутренней нормы доходности (IRR) является относительной величиной и, соответственно, не позволяет сделать вывод о вкладе проекта в увеличение капитала компании. Особенно хорошо это видно, если проекты различаются по объемам инвестиций.

Компания планирует создать собственную базу для перегрузки нефтепродуктов — перевалочно-распределительный комплекс. При этом возможны два варианта его местонахождения. В зависимости от расположения базы меняются доходы и затраты проекта (табл. 1).

Таблица 1. Основные показатели проектов строительства баз с разным местоположением

Источник

Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel

Разберем: как проводится оценка акций, инвестиционных портфелей, паевых инвестиционных фондов и инвестиционных стратегий. Рассмотрим на практическом примере с использованием программы Excel как можно самостоятельно провести анализ акций и оценить эффективность инвестиций (инвестиционных портфелей). Предметом оценки эффективности управления выступают инвестиции, под которыми понимается широкий пласт различных производных финансовых инструментов: акции, облигации, фьючерсы, инвестиционные портфели, паевые инвестиционные фонды, хеджевые фонды, а также инвестиционные стратегии на фондовом рынке.

Инфографика: Оценка эффективности инвестиций, инвестиционного портфеля, акций

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Показатели эффективности инвестиций на фондовом рынке

Для оценки инвестиций на фондовом рынке используют различные коэффициенты эффективности управления, которые можно разделить на две группы: абсолютные показатели эффективности инвестиций и относительные. Так абсолютные показатели эффективности инвестиций отражают абсолютные изменения ключевых показателей риска и доходности. Относительные коэффициенты показывают относительное изменение. В инвестиционном анализе доходность и риск являются ключевыми параметрами оценки любой инвестиции. В таблице ниже приводится классификация коэффициентов по различным группам: типу показателя и характеру оценки.

| Коэффициенты | Тип показателя | Характер оценки | |

| Относительные | Абсолютные | ||

| Среднеарифметическая доходность | Доходность | + | |

| Стандартное отклонение | Риск | + | |

| Коэффициент Шарпа | Доходность/Риск | + | |

| Коэффициент Трейнора | Доходность/Риск | + | |

| Коэффициент Бета | Риск | + | |

| Коэффициент Альфа Йенсена | Доходность | + | |

| Коэффициент Модильяни | Доходность/Риск | + | |

Цель оценки эффективности инвестиций является определение успешных и результативных стратегий управления на фондовом рынке, которые позволяют получать доходность выше среднерыночной при минимальном уровне риска. Данные показатели используется для ранжирования и сопоставления между результатов управления портфелями. На основе коэффициентов принимаются дальнейшие решение об использовании стратегии и ее модификациях.

| ★ Excel таблица для формирования инвестиционного портфеля ценных бумаг (рассчитай портфель за 1 минуту) + оценка риска и доходности |

Доходность инвестиций. Оценка и анализ акций

Первый один из самых важных показателей инвестиции (акции, облигации, фьючерса и т.д.) является ее доходность. Она отражает привлекательность финансового инструмента для инвесторов. Для примера мы будем оценивать доходность акции. Так чем выше привлекательность акции, тем выше ее доходность и стоимость на фондовом рынке. Для того чтобы оценить доходность акций воспользуемся сервисом сайта finam.ru, который позволяет получить текущие котировки акций в режиме реального времени.

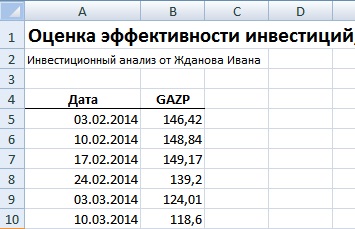

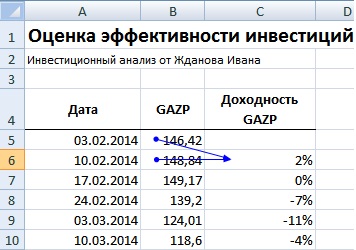

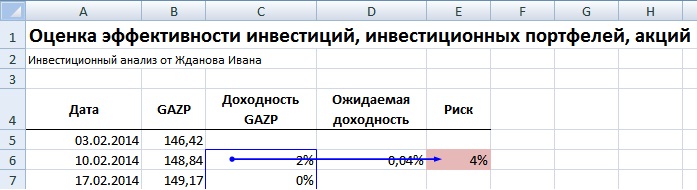

Пример оценки доходности акций ОАО «Газпром» в Excel

Рассмотрим оценку доходности акции ОАО «Газпром» (GAZP) в Excel. Были загружены недельные котировки за 31.01.2014 – 31.01.2015 г. Далее необходимо вставить котировки акций в таблицу, как представлено на рисунке ниже.

Котировки акции ОАО “Газпром”

Для расчета доходности акции можно воспользоваться следующей формулой:

Доходность ОАО «Газпром» = (B6-B5)/B5

Второй вариант расчета доходности акции производится с помощью натурального логарифма доходностей. Расчет по данной формуле будет иметь аналогичный итоговый результат:

Доходность ОАО «Газпром» =LN(B6/B5)

Расчет доходности акции ОАО “Газпром” в Excel

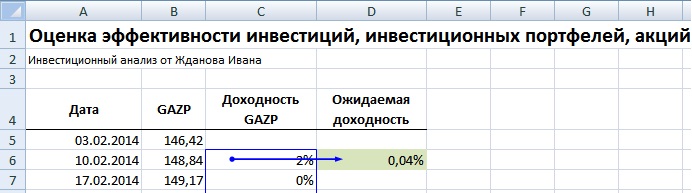

Прогнозирование доходности акции

Одним из самых простых способов прогнозирования доходности акций является использование математического ожидания. Для оценки будущей (ожидаемой) доходности акции используют среднеарифметическое значение прошлых доходностей.

На рисунке ниже показан результат расчета будущей доходности ОАО «Газпром» по данной модели. Формула оценки доходности будет следующая:

Доходность акции ОАО «Газпром» =СРЗНАЧ(C6:C56)

Оценка будущей доходности акции ОАО “Газпром”

Оценка риска акции в Excel

Под риском акции подразумевается его волатильность или изменчивость (данную трактовку ввел Г.Марковиц). То есть чем больше чувствительность изменения котировок, тем выше риск акции. Для расчета риска необходимо рассчитать стандартное отклонение доходностей акции от среднего. На рисунке ниже представлена формула расчета стандартного отклонения доходностей акции ОАО «Газпром».

Оценка риска акции ОАО «Газпром» =СТАНДОТКЛОН(C6:C56)

Оценка эффективности инвестиций. Коэффициент Шарпа

Коэффициент Шарпа (англ. Sharp ratio) – самый распространенный коэффициент оценки эффективности инвестиций на фондовом рынке, был введен экономистом У. Шарпом в 1966г. Данный коэффициент используют для анализа акций, фьючерсов, инвестиционных портфелей, стратегий. Коэффициент Шарпа показывает отношение доходности к риску инвестиции.

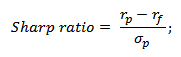

Формула расчета коэффициента Шарпа

Формула расчета коэффициента Шарпа следующая:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

σp – стандартное отклонение доходностей инвестиционного портфеля (риск портфеля).

Как видно, коэффициент Шарпа показывает отношение избыточной доходности инвестиционного портфеля к риску. За безрисковую доходность по активу, на практике, берут:

- Доходность по банковскому вкладу наиболее надежных банков РФ;

- Доходность государственных ценных бумаг (ГКО, ОФЗ);

- Размер ключевой ставки ЦБ РФ;

Экономический смысл заключается в том, что инвестору необходимо получить доходность выше, чем минимальный уровень иначе инвестиция не имеет смысла, поэтому происходит сравнение полученной доходности инвестиционного портфеля и безрисковой процентной ставки.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Оценка эффективности инвестиций по коэффициенту Шарпа

Рассмотрим более подробно анализ коэффициента Шарпа, чем выше значение показателя, тем более эффективно управляется инвестиционный портфель, тем более инвестционно привлекателен финансовый инструмент. В таблице ниже раскрывается анализ инвестиций на основе показателя Шарпа в зависимости от его значения.

| Значение коэффициента Шарпа | Оценка эффективности инвестиции | |||

| Sharp ratio >1 | Высокая степень эффективности управления инвестиционным портфелем, инвестициями | |||

| 1>Sharp ratio >0 | Уровень риска вложения в данную инвестицию выше, чем ожидаемый уровень доходности | |||

Sharp ratio 2 m – дисперсия рыночной доходности. Оценка эффективности инвестиций по коэффициенту бетаВ таблице ниже показан пример анализа по коэффициенту бета инвестиции на фондовом рынке. Чем выше значение показателя, тем выше возможная доходность, но в тоже время и выше риск. Для каждого типа инвесторов подходит свое значение беты. Знак коэффициента отражает направление изменения доходности инвестиции. Положительное значение беты показывает однонаправленное изменение доходности рынка и инвестиционного портфеля, отрицательное наоборот противоположное направление.

|