- Как стать инвестором с нуля в 2021? 8 ответов на актуальные вопросы об инвестировании и тест

- 1. С каких сумм можно начинать инвестировать?

- 2. Чем отличаются инвестиции и сбережения?

- 3. Почему говорят, что инвестирование безопаснее, чем сбережения?

- 4. С чего начинать инвестировать, если я пока без денег ?

- 5. А можно ли как-то защитить сбережения и будущие инвестиции?

- 6. Как выбрать объект для инвестиций?

- 7. Как не попасть на удочку мошенников, выдающих себя за инвестиционную компанию?

- 8. Как действовать, когда сумма для старта уже есть?

- Выводы

- FAQ: популярные вопросы и ответы про инвестиции

- Содержание:

- Что такое инвестиции? Зачем нужно инвестировать?

- Как начать инвестировать?

- Какие стратегии инвестирования существуют и какую лучше выбрать?

- Куда лучше вкладывать деньги?

- Какую доходность приносят инвестиции?

- Какую доходность может приносить инвестиционный портфель?

- Какая сумма нужна для инвестиций?

- С какими рисками можно столкнуться при инвестировании?

- Как защищены мои инвестиции? Что будет, если компания обанкротится?

- Стоит ли инвестировать в валюту, покупать доллар или евро?

Как стать инвестором с нуля в 2021? 8 ответов на актуальные вопросы об инвестировании и тест

Несмотря на то, что в нашем блоге много статей по инвестициям, вопросов по такому способу увеличения доходов меньше не становится. Поэтому здесь мы ответим на самые волнующие из них, чтобы дать основное понимание того, как можно научиться правильно инвестировать

1. С каких сумм можно начинать инвестировать?

Опытные профессионалы часто не рекомендуют новичкам стартовать на фондовом рынке с сумм меньше 1 500 долларов. Они объясняют это тем, что с меньшим капиталом нет смысла начинать — доходность бумаг будет слишком мала.

Другая категория инвесторов утверждает, что чем раньше вы начнете движение в эту сторону, тем лучше для вас. Чем меньше капитал, тем меньшими суммами потерь вы рискуете. А поскольку потери все равно неизбежны, то научившись управлять небольшими инвестициями, потом будет проще оперировать и большими суммами. И даже совсем крохотные деньги за 10-15 лет превращаются во внушительные доходы, если не слиться по дороге. Поэтому универсального ответа здесь нет и быть не может.

2. Чем отличаются инвестиции и сбережения?

Когда деньги просто накапливаются где-то на счете в связи с тем, что вы что-то ежемесячно откладываете, то это сбережения. Их цель — сохранить часть дохода, который вы зарабатываете.

А инвестируем мы сохраненные деньги с целью их приумножить на бирже. Как утверждает статистика, откладывать деньги умеет только треть россиян, а инвестировать с умом — всего 1 %.

3. Почему говорят, что инвестирование безопаснее, чем сбережения?

Потому что в экономике бывают сумасшедшие скачки инфляции, когда люди годами собирали большие суммы денег на покупку жилья или обучение детям, а в один ужасный день эти суммы превращались в фантики.

Старшее поколение прекрасно помнит, как пришли лихие 90-е и в один миг на всех сберкнижках все обнулилось как у богатых, так и у бедных. Но кто-то позже сумел выкарабкаться, а подавляющее большинство осталось за бортом.

Еще нюанс: если держать сбережения в банках, то депозит отчасти защитит их от инфляции, но нарастить капитал он не поможет.

В западных странах с более развитой финансовой культурой у людей годами наработана привычка откладывать что-то на отдельный банковский счет с каждого поступления денег. Причем они выбирают такие виды вложений, в которых фигурирует сложный процент. Именно в этом секрет того, что после выхода на пенсию они могут всю оставшуюся жизнь сохранять прежние привычки и не менять стиль жизни. Но это в случае, если жить скромно и не путешествовать. А ради того, чтобы на пенсии иметь возможность повидать мир, западные пенсионеры ищут возможность стать инвестором в акции, чтобы обеспечить себе будущую пенсию с юных лет — приумножить доходы можно только таким способом.

На то, чтобы более-менее приумножить с нуля первоначальный капитал надо не менее 3-х лет, а лучше 5. Любой вид инвестирования, пусть даже на форекс, всегда будет более рисковой деятельностью, чем банковский депозит. Но и прибыль от инвестиций потенциально в разы больше.

4. С чего начинать инвестировать, если я пока без денег ?

Если денег пока нет, то можно начать инвестировать время: в чтение книг по инвестированию, в обучение, в поиск контактов, то есть погружаться в нишу и дотягиваться до всего, что только возможно.

И параллельно собирать сумму, с которой вы будете стартовать. Это сложно, если вы еще ни разу не пробовали откладывать. А если пробовали, но ничего не получилось, то скорее всего, вы не ведете бюджет, не контролируете свои траты и не знаете, сколько денег вам нужно на текущий семейные расходы, сколько в месяц реально можно отстегнуть от семьи, чтобы отложить для будущего старта как инвестора.

Поэтому приучите себя записывать доходы и расходы — по реальным цифрам легко увидеть слабые места, дыры в бюджете, некоторые виды расходов, без которых можно безболезненно обойтись.

Пример: кофеманы за день тратят 200 руб. на кофе из «Старбакса». Это, соответственно, около 6 тысяч руб. в месяц. Умножаем на 12 месяцев — итого 72 000 руб в год. Как вам цифра? А если такую сумму положить в банк под 8% годовых, то через год сумма составит 77 760 руб. Особо заинтересованным задание — посчитать, какая сумма получится через 5 лет и написать в комментариях, какие эмоции она вызывает и что вы по этому поводу думаете. И помните, что речь идет всего о чашке кофе!

5. А можно ли как-то защитить сбережения и будущие инвестиции?

Не только можно, но и нужно. Рисковать надо с умом и это отдельный навык, которому можно научиться. Называется диверсификация, когда деньги вложены в несколько разных активов с разной доходностью и степенью рисков. Про яйца в разных корзинах не слышал только ленивый. Это как раз оно и есть — если вдруг бумаги одного предприятия обесценятся, то растущие проценты от дивидендов других компаний с лихвой перекроют потери по первым бумагам.

6. Как выбрать объект для инвестиций?

Всегда первична цель. А под нее уже выбирают объект инвестирования, сроки и суммы.

- Если вам сегодня тридцать и вы хотите финансово благополучную старость, до которой лет столько же — подойдут ценные бумаги, на которых степень риска средняя.

- Чем меньше вам лет и больше суммы, которые можно выделить на инвестирование, тем в более рискованные проекты можно вкладывать, например, в стартапы.

- Если лет больше, а суммы меньше — ваш инвестиционный портфель должен быть более консервативным и безопасным.

Банковский депозит в данном случае вообще не вариант — деньги обесцениваются каждые лет 5. И то, что вы могли себе позволить купить 5 лет назад, несопоставимо с тем, что возможно купить сейчас. Примеров этому множество.

Так, куда стоит инвестировать начинающему инвестору ? Опытные финансисты не рекомендуют пользоваться высокорисковыми инвестициями, даже если надо собрать за 1-2 года крупную сумму — рынок имеет свойство периодически проседать. И никто не может гарантировать, что во время выхода из инвестиции вы сможете избежать убытков.

Вообще основных видов инвестирования пять:

1. ПАММ счета, которыми успешно управляют квалифицированные трейдеры, и которым можно доверить деньги в управление.

2. Хедж-фонды, порог входа в которые достаточно высокий. При грамотном подходе и профессиональном управлении лучшие из них могут давать 19-45% доходности.

3. ПИФы, стартовать в которых можно с любой суммы. Только до того, как выбрать какой-то из них, просмотрите статистику за максимально большой промежуток времени. И еще надо заранее понимать размер своих будущих расходов, связанных с паями.

4. ETF-фонды, главный плюс которых — низкая комиссия и стабильная прибыльность. А минус в том, что вход для инвесторов из России составляет от $10 000.

5. Фондовый рынок — пожалуй, это самый безопасный способ инвестирования, ведь он регулируется законодательством. И чтобы на нем благополучно балансировать, нужен продуманно смешанный портфель акций.

Каждый из вариантов требует тщательного анализа до того, как ему будет отдано предпочтение.

7. Как не попасть на удочку мошенников, выдающих себя за инвестиционную компанию?

- У них нет лицензии. Любые разговоры о том, что их деятельность не требует лицензирования, сигнализируют о том, что вам надо уносить ноги, пока не поздно.

- Они обещают высокую доходность и некие новые сверхприбыльные виды инвестирования, торопят с принятием решения, не предупреждают о возможных рисках.

- Отсутствует информация о реквизитах компании и ее руководителях, договор составлен хитрым образом, чтобы в случае краха инвесторам ничего не выплачивалось. С вас требуют расписку о неразглашении конфиденциальной информации.

- Выплату «дивидендов» производят не за счет прибыли, а за счет вкладов новых инвесторов . Но скорее всего, не всем, и только в начале деятельности, чтобы успокоить новичков, предоставив им реальные отзывы реальных людей.

8. Как действовать, когда сумма для старта уже есть?

Займитесь созданием стратегии. Самостоятельно (долго, муторно, бесплатно и медленно) или с наставником (быстро, продуктивно, практично, за умеренную плату в рамках группового курса по инвестированию).

Наметьте долгосрочную и среднесрочную цель (будущая пенсия, вуз для ребенка, ремонт или отпуск, путевка в санаторий для пожилых родителей). В процессе реализации среднесрочных целей вы будете видеть промежуточные результаты, которые будут мотивировать идти дальше и хотеть больше. Так вы потихоньку дойдете и до воплощения долгосрочных целей.

Когда определитесь со стратегией и целями, начинайте составлять финансовый план.

Выводы

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Нажимая на кнопку я подтверждаю, что я

прочел(-ла) и принимаю Условия оказания услуг

и Политику конфиденциальности

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Полная версия материала доступна зарегистрированным пользователям

Введите email, который вы

указывали при регистрации

Источник

FAQ: популярные вопросы и ответы про инвестиции

Автор: Алексей Мартынов · Опубликовано 11.12.2017 · Обновлено 05.04.2019

Когда человек задумывается об инвестировании денег, у него сразу возникает большое количество вопросов. В этой статье вы найдете ответы на самые популярные вопросы про инвестиции для тех, кто только начинает инвестировать.

Содержание:

Что такое инвестиции? Зачем нужно инвестировать?

Инвестиции — это вложение денег сейчас с целью получить больше денег в будущем. У каждого человека есть два варианта распорядиться собственными деньгами: первый — все потратить, второй — часть сэкономить и вложить. Те, кто предпочитает все тратить, живут сегодняшним днем. Те, кто инвестирует — думают о будущем. На память приходит всем известная басня про стрекозу и муравья:

Попрыгунья Стрекоза

Лето красное пропела,

Оглянуться не успела,

Как зима катит в глаза.

Помертвело чисто поле,

Нет уж дней тех светлых боле,

Как под каждым ей листком

Был готов и стол и дом.

Стрекоза жила только сегодняшним днем и оказалась не готова к грядущей зиме. Муравей в то же время работал, и при наступлении зимы у него проблем не возникло. Мораль сей басни такова: не хочешь зимой мерзнуть и голодать – работай летом. Не хочешь остаться в будущем без денег — сберегай и инвестируй сейчас.

Забота о своем будущем — не единственная причина начать инвестировать. Инвестиции — это источник пассивного дохода. В отличие от активного заработка, пассивный доход поступает независимо от того, работаете вы или нет. Благодаря инвестициям появляется дополнительный и независимый источник дохода, что снижает риски остаться без денег в случае потери работы. То есть инвестиции -это путь к финансовой безопасности.

Со временем доход от инвестиций может стать существенной частью личного бюджета или даже превысить доход от основной работы. Таким образом, инвестиции — это еще и путь к финансовой независимости.

Со временем деньги обесцениваются из-за инфляции. Если хранить их «под матрасом», через несколько лет их покупательная способность существенно уменьшится. Хранение денег на банковских вкладах в лучшем случае только сохраняет деньги от инфляции. Поэтому инвестиции — это способ не только сохранить, но и приумножить покупательную способность ваших денег.

У всех есть желания — купить машину, квартиру или дом, отправиться в путешествие или что-то другое. Все — это финансовые цели, которые требуют денег. Если денег не хватает, то приходится брать кредит и платить банку проценты. Однако, если позаботиться об этом заранее, начать откладывать деньги и инвестировать их, к нужному сроку у вас будет нужная сумма и необходимость в кредите отпадет. Поэтому инвестиции — это способ достижения ваших финансовых целей.

Как начать инвестировать?

Инвестирование всегда начинается с создания личного финансового плана. Инвестировать без плана — все равно что отправляться в путешествие без карты, компаса и маршрута.

Первое, что вы должны сделать — определиться со своими финансовыми целями (Как ставить финансовые цели?). У каждого человека есть как минимум одна финансовая цель — это обеспечить себя на пенсии. Среди других финансовых целей может быть квартира, дом, зарубежная недвижимость, образование детям или что-то другое.

Каждая цель должна быть описана подробно. Как минимум должны быть определены следующие параметры: страна, валюта, срок достижения и будущая стоимость. Например, если это квартира, то в каком городе, в каком районе, какой площади, какой стоимости и через сколько лет. Если пенсия — то в какой валюте, начиная с какого года, и ее месячная величина в будущих деньгах.

Начните вести ежемесячный учет доходов и расходов (Как вести личный бюджет). Это поможет вам узнать, откуда и сколько к вам приходит денег, на что вы их тратите, и сколько у вас остается в конце месяца — это ваш свободный денежный поток, который можно инвестировать. Если у вас есть долги, постарайтесь избавиться от них в первую очередь.

Создайте финансовую подушку безопасности, которая защитит вас в случае потери работы или крупных непредвиденных расходов. В этом случае вам не придется изымать деньги из вашего инвестиционного портфеля.

Какие стратегии инвестирования существуют и какую лучше выбрать?

Куда лучше вкладывать деньги?

Это самый популярный вопрос, на который все хотят знать ответ. Но готового и универсального ответа на этот вопрос быть не может. Самой лучшей инвестиции не существует, так же как не существует универсальной таблетки от всех болезней. Для каждой болезни — свое лекарство, для каждого инвестора — свой инвестиционный портфель.

Поэтому вопрос «Куда вкладывать деньги?» всегда индивидуальный. Ответ на него зависит от множества параметров: возраст, финансовые цели, срок инвестирования, стартовый капитал, тип инвестора и другие.

Сегодня есть возможность инвестировать в большое количество разных финансовых инструментов: инвестиционные фонды ETF, ПИФы, банковские вклады, акции, облигации, структурные продукты, накопительное и инвестиционное страхование жизни, недвижимость, Unit-linked, золото, зарубежные фонды и ценные бумаги.

Гораздо проще перечислить, куда лучше не инвестировать: это форекс, хайпы, ПАММ, финансовые пирамиды и любые другие инвестиции, где вам обещают высокую доходность без рисков.

Один и тот же финансовый инструмент может отлично подходить одному инвестору и совершенно не подходить другому. Например, если клиент хочет вложить деньги сроком на год, очень консервативно и с возможностью забрать их в любой момент, лучше всего ему подойдет банковский вклад.

К сожалению, иногда встречаются случаи, когда клиенты приходят в банк, чтобы открыть вклад, а сотрудники банков под видом вкладов с «более высокой доходностью» предлагают инвестиционное страхование жизни (ИСЖ), которое сильно отличается по своей сути от вклада. Это как раз тот пример, когда клиенту предлагают то, что ему не подходит.

Если не сильно вдаваться в подробности, можно дать несколько общих советов. Консервативным инвесторам, которые не хотят рисковать своим капиталом, а имеют цель сохранить его или получать стабильный процентный доход, лучше всего подойдут банковские вклады и облигации надежных эмитентов, а так же фонды облигаций.

Если ваш срок инвестирования более трех лет, рассмотрите возможность инвестирования через Индивидуальный инвестиционный счет — брокерский счет с налоговыми льготами. Он дает возможность получения налогового вычета в виде 13% от суммы, внесенной на счет за один год, или полностью освободить полученный на счете доход от налогообложения.

Тем, кто желает получить более высокую доходность и готов пойти на риск, можно вложить часть денег в акции и фонды акций. Не стоит вкладывать в акции все деньги, так как такой рискованный портфель подходит лишь небольшому числу агрессивных инвесторов. Желательно определить подходящую долю акций в портфеле согласно своим целям и готовности к риску.

Наиболее простым способом инвестирования в акции будет покупка фонда акций. Это может быть ПИФ, но лучше ETF — фонд, торгуемый на бирже, так как его комиссии намного ниже комиссий в ПИФах.

Однако, из-за риска в акции не рекомендуется вкладывать, если срок инвестирования совсем небольшой. Поэтому в акции лучше инвестировать только в тех случаях, когда ваши деньги вам понадобятся не раньше чем через 5 лет.

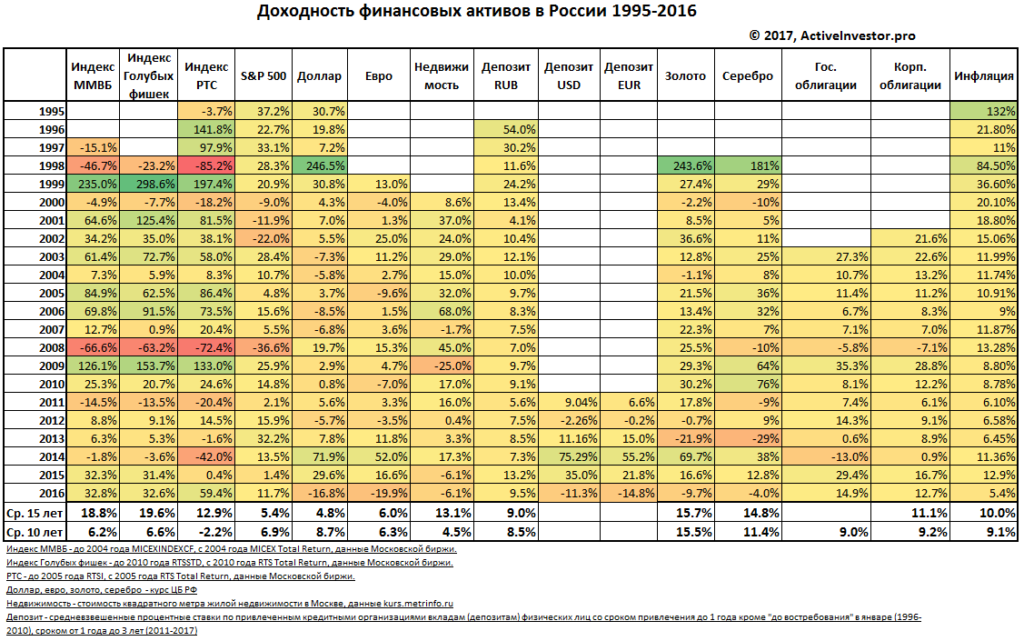

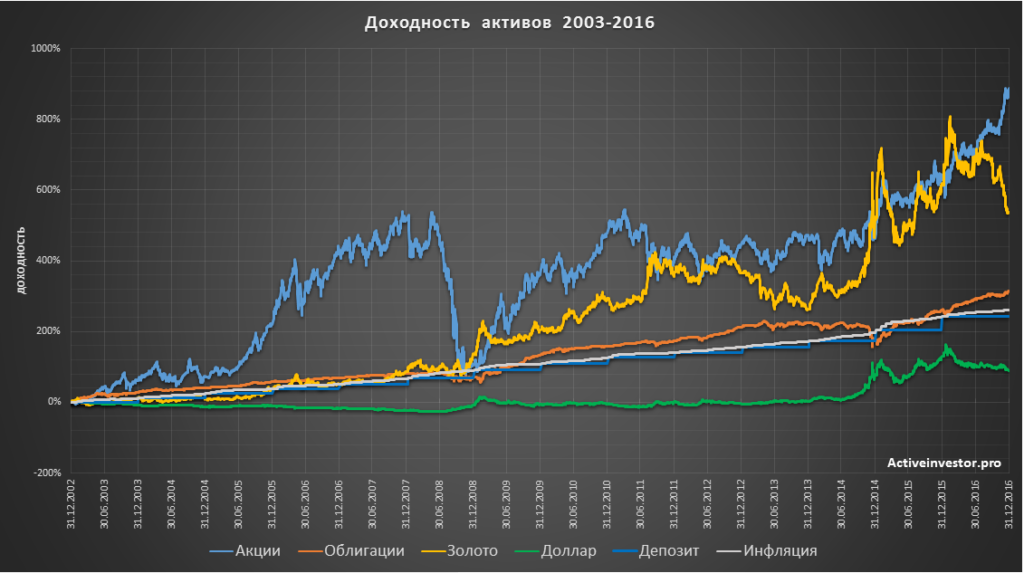

Какую доходность приносят инвестиции?

Какую доходность приносил тот или иной класс активов в России, можно узнать из таблицы ниже. В ней показаны номинальные доходности различных классов активов по годам. Нижние строки показывают среднегодовую доходность за 10 и 15 лет. Например, за последние 15 лет наибольшую доходность принесли инвестиции в акции и драгметаллы. Но это не говорит о том, что это самые лучшие инвестиции.

Доходность активов в России в рублях, 2003-2016

Исторически акции приносят наибольшую доходность, так как это вложения в бизнес. Но их доходность может сильно колебаться из года в год. Доходность облигаций и депозитов более стабильна, но находится примерно на уровне инфляции. Вложения в иностранную валюту на длительном сроке являются самым невыгодным способом вложения денег.

Фондовый рынок США имеет гораздо более длительную историю. Согласно историческим данным с 1972 года самым доходным активом в США стали акции средней и малой капитализации, которые принесли около 12% годовых. 100 долларов, вложенные в акции средней капитализации, к 2016 году выросли бы до 16 106 долларов. Та же сумма, вложенная в облигации, выросла бы до $3000. (подробнее: Историческая доходность акций и облигаций по странам).

Доходность активов в США в долларах, 1972-2016. Логарифмический график.

Однако, не стоит бежать и вкладывать все деньги в акции. Во-первых, акции — это рискованный актив, который может падать на 50% и даже больше. Во-вторых, акции могут в течении нескольких лет не расти. Поэтому самым грамотным решением будет сформировать портфель из различных классов активов, которые сбалансируют риск и доходность вашего портфеля.

В результате исследования ученые пришли к заключению, что распределение активов определило 93,6% результата фондов. Говоря простым языком, доходность пенсионных фондов на 93,6% зависела от распределения активов, то есть инвестиционной политики. Выбор отдельных ценных бумаг определил только 4% доходности фондов, а маркет-тайминг только 2%.

Какую доходность может приносить инвестиционный портфель?

Доходность, которую будет демонстрировать ваш портфель, зависит от выбранного распределения активов. Чем больше доля агрессивных инструментов, тем больше ожидаемая доходность портфеля, но и больше риск. В основном все портфели можно поделить на три категории:

Консервативный — основной задачей такого портфеля является сохранение капитала и получение стабильного текущего дохода. Такой портфель хорошо подходит инвесторам с небольшим сроком инвестирования до 5 лет или инвесторам, нацеленным на получение стабильного пассивного дохода. Долгосрочная доходность такого портфеля обычно составляет 3-6%.

Умеренный — такой портфель хорошо подходит для инвестиций на срок от 5 лет и более для инвесторов умеренно склонных к риску. Умеренный портфель нацелен сбалансировать риск и доходность, чтобы получить оптимальные темпы роста и не допустить экстремальных колебаний стоимости портфеля. Доходность такого портфеля может находиться в диапазоне от 6% до 9%.

Агрессивный — основная задача агрессивного портфеля — приумножение капитала на длительном сроке в инструментах с высоким потенциалом доходности. Такой портфель хорошо подходит инвесторам со сроком инвестирования от 10 лет и психологически устойчивым к сильным колебаниям стоимости портфеля. Он обладает наибольшим потенциалом долгосрочной доходности от 9% до 12%.

Примеры инвестиционных портфелей, составленных из зарубежных индексных ETF, можно посмотреть на моем сайте.

Какая сумма нужна для инвестиций?

Фондовый рынок хорош тем, что начать инвестировать на нем можно даже с очень небольшой суммы. Для открытие счета у российского брокера вам потребуется от 30 000 до 50 000 рублей. Много брокеров не имеют требований по сумме для открытия счета.

Для покупки большинства акций тоже не требуется много денег. Например, сегодня для покупки одного лота акций Сбербанка (10 штук) требуется всего 1910 рублей. Газпрома — 1260 рублей.

Индексные ETF, доступные на Московской бирже, сегодня стоят примерно от 1000 до 6 000 рублей в зависимости от фонда.

Рублевые облигации имеют очень низкий порог входа — около 1000 рублей за облигацию.

Что касается ПИФов, то необходимая сумма для инвестиций зависит от управляющей компании. В большинстве случаев минимальная сумма для первоначальной покупки ПИФа составляет от 5000 до 15000 рублей (и в редких случаях 50 000 и больше). Минимальная сумма дополнительных взносов еще ниже и обычно не превышает 1000 рублей.

Инвестиции за рубежом так же доступны очень многим. Для открытия счета у зарубежного брокера понадобится сумма от 2 000 до 10 000 долларов США. Этой суммы хватит, чтобы сформировать портфель из зарубежных ETF.

Для открытия накопительной программы unit-linked в зарубежной страховой компании понадобится сумма от 100 до 500 долларов США в месяц в зависимости от компании. Или от 30 000 до 75 000 долларов США единовременно для открытия счета по типу брокерского.

С какими рисками можно столкнуться при инвестировании?

Инвестиции неразрывно связаны с риском. Но этот риск оправдан. Чтобы получить доходность больше банковского вклада, нужно рисковать.

Инвестиционные риски могут проявляться по-разному: в падении цен, в банкротстве эмитентов, в обесценивании денег и т.д. Более подробно про виды рисков можно прочитать здесь.

Основным способом защиты от рисков является диверсификация — это способ снижения инвестиционных рисков с помощью включения в портфель множества не связанных друг с другом ценных бумаг. Если в портфеле много различных активов, то даже сильное падение какого-то одного актива не сильно отразится на общей стоимости портфеля и прибыли.

Риски можно снизить, но всегда какой-то риск остается.

Основной риск — рыночный, то есть риск колебаний стоимости актива. Снизить рыночный риск можно с помощью включения в портфель активов , которые ведут себя независимо друг от друга, то есть имеют низкую корреляцию.

Как защищены мои инвестиции? Что будет, если компания обанкротится?

Существуют различные механизмы защиты активов инвестора на случай банкротства компании, через которую происходят инвестиции.

При работе через брокера ваши ценные бумаги хранятся в депозитарии — это специальный профессиональный участник рынка, который занимается хранением и учетом прав на ценные бумаги.

Поэтому в случае банкротства брокера ваши ценные бумаги никуда не исчезают, а по прежнему будут принадлежать своему владельцу. После банкротства брокера с ними можно продолжить работу у другого брокера. Денежные средства клиентов у российских брокеров в случае банкротства никак не застрахованы. (Что делать, если брокер обанкротился?)

У американских брокеров помимо того, что ценные бумаги клиентов так же хранятся в депозитарии, а денежные средства на отдельных счетах, существует дополнительный механизм защиты.

SIPC (Корпорация по защите инвесторов в ценные бумаги) обеспечивает защиту в размере $500 000 (включая $250 000 на денежные средства) на случай банкротства или мошенничества брокера. Защита распространяется на ценные бумаги, ETF, но не распространяется на фьючерсы. Главное условие — чтобы брокер являлся членом SIPC. В Британии и странах Европы так же существуют схожие механизмы защиты.

При инвестировании в российские ПИФы средства пайщиков тоже защищены. На законодательном уровне закреплено, что имущество фонда отделено от имущества управляющей компании. В случае ее банкротства требования кредиторов к УК не могут быть удовлетворены за счет имущества фонда. Паи всех клиентов так же учитываются и хранятся в депозитарии.

При инвестировании через полисы unit-linked активы клиентов могут быть защищены разными механизмами в зависимости от юрисдикции. Например, на Каймановых островах, законодательством предусмотрена форма организации Segregated Portfolio Company (Компания с сегрегированным портфелем активов).

Страховая компания создает сегрегированный портфель, в котором хранит активы клиентов обособленно от собственных средств. На данный портфель не может быть наложено взыскание кредиторов на случай банкротства компании. Сами активы хранятся в банке-депозитарии.

На острове Мэн, действует механизм защиты инвесторов в виде специально созданного фонда страховых компаний. Согласно законодательству, в случае банкротства компании, клиентам из данного фонда будет выплачено до 90% их активов.

Стоит ли инвестировать в валюту, покупать доллар или евро?

За последние 15 лет доллар рос в среднем на 5%, а евро на 6% в год. За этот же период инфляция составила 10%. Таким образом, если бы вы купили иностранную валюту, то в реальном выражении ничего не заработали.

На курс рубля влияет большое число факторов, поэтому его поведение, особенно в краткосрочном периоде, прогнозировать очень трудно. (подробнее: От чего зависит курс рубля и как его прогнозировать). Поэтому покупать валюту с целью заработать на ее краткосрочных колебаниях — занятие малоперспективное.

Российская экономика и валюта значительно зависят от цен на нефть. За последние десятилетия рубль неоднократно девальвировался по отношению к валютам развитых стран. Поэтому желательно, чтобы инвестиционный портфель был диверсифицирован по валютам.

Однако, в портфель нужно включать не саму валюту, а финансовые инструменты, номинированные в иностранной валюте: иностранные акции, облигации или фонды иностранных акций и облигаций. Они не только принесут инвестиционный доход, но и смогут защитить ваш портфель от обесценивания рубля.

Vanguard Total Stock Market Index Fund в рублях

Например, за последние 15 лет, индексный фонд американских акций Vanguard Total Stock Market Index Fund в рублях рос в среднем на 12,3%, обогнав инфляцию на 2,3% в год. За последние 10 лет рост составил 16% при инфляции 9,1%.

Источник