- Доходность ценных бумаг. Основные методы оценки и прогнозирования

- Какие бумаги потенциально самые прибыльные

- Формулы расчёта доходности ценных бумаг

- Ожидаемая доходность ценных бумаг

- Оценка доходности на основе математического ожидания

- Оценка доходности на основе исторических данных

- Мультипликаторы: как выбирать акции для инвестирования. Часть 2

Доходность ценных бумаг. Основные методы оценки и прогнозирования

Ни для кого не секрет, что основной целью инвестиций в ценные бумаги является получение максимально возможной прибыли при сохранении приемлемого уровня риска. В этой статье я расскажу вам о том, какие виды ценных бумаг обладают потенциально большим потенциалом доходности. Вы узнаете о том из чего складывается их доходность и каким образом она вычисляется. Наконец, мы с вами подробно поговорим о том, как можно провести предварительную оценку и рассчитать ожидаемую доходность ценных бумаг ещё на этапе их выбора.

Какие бумаги потенциально самые прибыльные

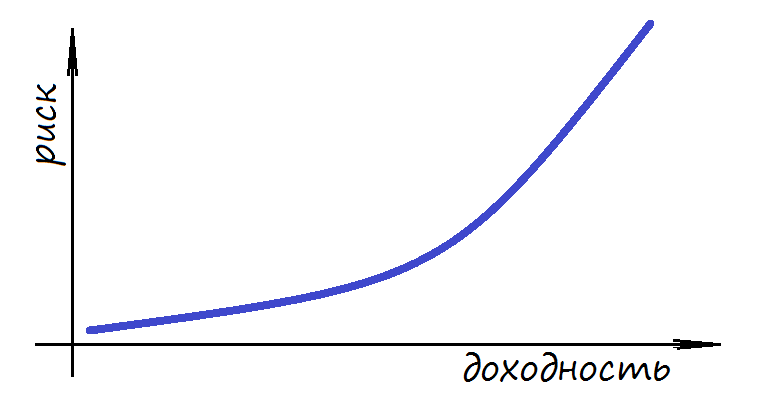

Ответ на этот вопрос довольно прост: самый большой потенциал в плане прибыли имеют ценные бумаги с таким же большим уровнем риска. Чем выше риск, который готов взять на себя инвестор, тем выше тот доход, который он может в итоге получить. Ключевое слово в данном случае – «может», поскольку с увеличением степени риска вероятность получения дохода постепенно тает.

Соотношение риска и доходности

То есть, другими словами, увеличивая степень риска инвестор одновременно и повышает свою потенциальную доходность, и снижает вероятность её получения. Поэтому в инвестициях так важно найти ту самую золотую середину, тот уровень риска при котором можно рассчитывать на относительно высокую прибыль с достаточно большой вероятностью её получения.

Минимальным риском, но и наименьшей степенью доходности отличаются такие бумаги, как государственные облигации. Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

На ступеньку выше стоят корпоративные облигации крупнейших компаний. Они также обладают достаточной степенью надёжности, но позволяют получить чуть большую прибыль (в отличие от бумаг выпущенных государством). Ещё выше по доходности – акции тех же самых компаний, но и риск по ним тоже чуть выше. Облигация по природе своей — долговая ценная бумага, то есть она подразумевает возврат долга и процентов по нему в любом случае. А вот акция — бумага долевая. Она даёт своему владельцу долю в бизнесе компании её выпустившей, но вместе с этим он принимает на себя и определённые риски (в частности, убытки в результате возможного снижения курса акций).

Ещё более рисковыми, но и потенциально более доходными являются акции и облигации выпущенные не столь известными и не столь крупными компаниями. При этом, чем менее известна компания, тем большую прибыль она вынуждена обещать по своим облигациям (иначе никто не захочет их покупать) и тем сильнее могут в итоге «выстрелить» её акции. Ведь согласитесь, что у автосервиса за углом вашего дома, потенциал к возможному росту куда выше чем, например, у Газпрома или Сбербанка. Автосервис может увеличиться в тысячи раз развивая свой бизнес в сеть по всему городу, по всей стране или, в конце концов, даже по всему миру (вовсе не обязательно что он это сделает, но, тем не менее, теоретическая возможность этого ведь существует). А вот Газпром это уже и так достаточно крупная организация и вряд ли он сможет увеличить свою рыночную капитализацию даже в 5-10 раз.

Есть ещё такие бумаги как фьючерсные и опционные контракты. Торговля ими осуществляется с использованием кредитного плеча (левериджа) и, соответственно, размер потенциальной прибыли в данном случае гораздо выше, он прямо пропорционален размеру предоставляемого плеча. Аналогичным образом растёт и риск.

Предположим, что вы решили приобрести фьючерс на акции IBM. Спецификация данного фьючерсного контракта подразумевает его торговлю с размером левериджа 1 к 10. То есть, при цене одной акции в 135 долларов, обладая суммой в 1350$, вы можете приобрести не десять, а сто таких акций. Хотя если говорить точнее, в данном случае вы приобретёте не сами акции IBM, а фьючерсный контракт на их покупку. Но сути дела это сильно не меняет, ведь по истечении срока данного контракта вы сможете получить прибыль равнозначную той, которая была бы у вас при продаже этих самых акций. Правда при этом и возможный убыток будет равен тому, который вам принесло бы обладание 100 акциями IBM в случае снижения их курсовой стоимости.

Формулы расчёта доходности ценных бумаг

Вообще, доходность по ценным бумагам может складываться из следующих величин:

- Спекулятивный доход получаемый в результате реализации курсовой разницы при покупке и продаже ценных бумаг;

- Доход получаемый в виде дивидендов по акциям или в виде процентов по облигациям (купонный доход).

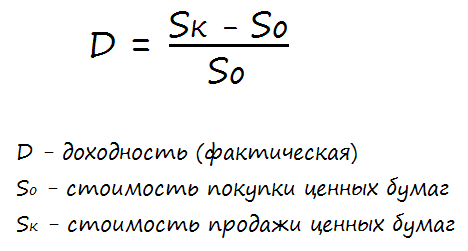

Кроме этого можно говорить о фактической и ожидаемой доходности инвестиций. Фактическая доходность отражает ту величину прибыли, которая была получена, что называется, постфактум. А ожидаемая — показывает ту её величину, которую можно будет получить в будущем.

Про ожидаемую доходность мы поговорим в следующем разделе, а сейчас давайте рассмотрим как рассчитывается фактическая доходность инвестиций в ценные бумаги.

Если речь идёт о чисто спекулятивной доходности (от разницы курсовой стоимости), то её легко можно рассчитать по формуле:

В том случае, если помимо курсовой разницы были получены ещё проценты или дивиденды, доход рассчитывается по формуле:

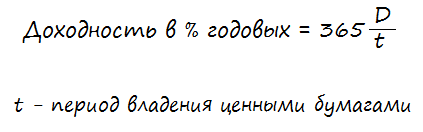

Обычно доходность рассчитывается в процентах годовых. Для того чтобы привести рассчитанные по вышеприведённым формулам результаты к годовой доходности, следует воспользоваться этой зависимостью:

Ожидаемая доходность ценных бумаг

Грамотное инвестирование в ценные бумаги, предполагает вероятностную оценку рисков и возможностей, выбор допускаемого значения риска и сопоставимого с ним потенциального уровня доходности**. Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

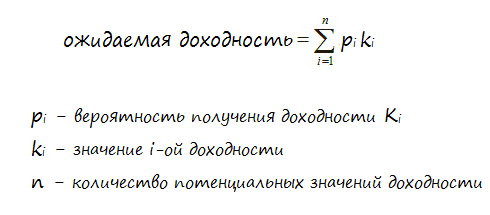

Оценить ожидаемую доходность (ОД) можно двумя различными методами. Первый метод основан на вероятностях (математическом ожидании), а второй — на исторических данных. Давайте начнём с вероятностного метода оценки.

** Как мы уже говорили с вами выше, риск и доходность ценных бумаг находятся в прямо пропорциональной зависимости друг от друга. Чем выше риск, тем выше потенциальный уровень доходности и наоборот. Такое положение вещей обусловлено тем, что рынок сам устанавливает данное соотношение, ведь никто не хочет покупать высокорисковые бумаги с небольшим уровнем доходности.

Оценка доходности на основе математического ожидания

В данном случае учитываются все возможные варианты размера предполагаемой доходности вкупе с их вероятностью. Причём наибольший вес придаётся тем значениям, вероятность получения которых выше.

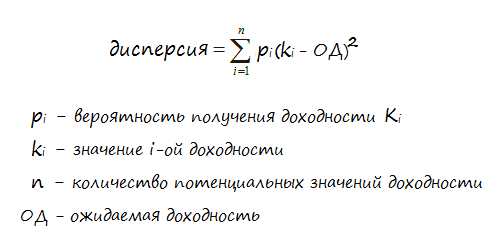

Расчёт производится по формуле:

Для наглядности вычислений, давайте приведём простой пример. Допустим перед инвестором встал выбор из двух бумаг со следующим распределением вероятностей прибылей по ним:

- Бумага А предположительно принесёт доходность в 10% с вероятностью в 50%, доходность в 7% с вероятностью в 30% или доходность в 4% с вероятностью в 20%;

- Бумага Б. Вероятность доходности в 12% составляет 30%, вероятность доходности в 8% составляет 35% и вероятность доходности в 5% составляет 35%.

Сначала рассчитываем ожидаемую доходность для бумаги А:

ОД = (0,1*0,5) + (0,07*0,3) + (0,04*0,2) = 0,079 = 7,9%

А теперь рассчитаем ожидаемую доходность для бумаги Б:

ОД = (0,12*0,3) + (0,08*0,35) + (0,05*0,35) = 0,081 = 8,1%

Очевидно, что фактическое значение доходности, скорее всего, будет несколько отличаться от рассчитанного по вышеприведённой формуле. Оценить разброс значений фактических, относительно значений расчётных, можно рассчитав величину дисперсии.

Дисперсия рассчитывается по формуле:

Для нашего примера получим дисперсию для бумаги А:

0,5(0,1 — 0,079) 2 + 0,3(0,07 — 0,079) 2 + 0,2(0,04 — 0,079) 2 = 0,000549

И дисперсию для бумаги Б:

0,3(0,12 — 0,081) 2 + 0,35(0,08 — 0,081) 2 + 0,35(0,05 — 0,081) 2 = 0,000793

Дисперсия показывает тот уровень риска, который повлечёт за собой инвестирование в бумагу для которой была рассчитана ожидаемая доходность на основе вероятностей (математического ожидания). Чем больше дисперсия, тем больше возможное отклонение фактического значения ОД от расчётного.

В нашем примере дисперсия для бумаги Б несколько выше аналогичного показателя для бумаги А. Однако, разница между ними совсем незначительная (не на порядок), поэтому можно считать, что риски рассматриваемых бумаг примерно равны. Следовательно, при прочих равных, инвестирование в бумагу Б является предпочтительным.

Оценка доходности на основе исторических данных

Как вы понимаете, не всегда есть возможность объективно оценить вероятности получения того или иного размера прибыли. Поэтому, на практике часто используют второй метод оценки ОД. Для второго способа расчёта ОД предполагается наличие данных по доходности за несколько равных временных периодов (например, за несколько лет).

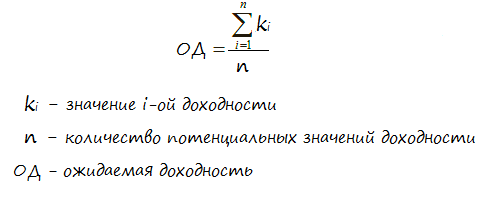

Расчёт производится по следующей формуле:

Для примера, давайте опять сравним акции двух компаний А и Б. Для простоты примера возьмём статистику годовой доходности за три последних года. Пускай акции компании А приносили доход в размере:

- Первый год — 10%;

- Второй год — 8%;

- Трети год — 15%.

А акции компании Б:

- Первый год — 5%;

- Второй год — 15%;

- Третий год — 10%.

Подставляя эти значения в формулу получим, для акций компании А:

Для акций компании Б:

Как видите, согласно расчёту, акции компании Б оказываются чуть более выгодными. Однако следует иметь ввиду, что значения доходности в прошлом, не гарантируют её в будущем. Так, в данном примере, на третий год произошло некоторое снижение прибыли. Это может быть вызвано как временными, но преодолимыми трудностями (вызванными, например, изменением конъюнктуры на рынках сбыта), так и свидетельствовать о более серьёзных проблемах компании (наличие которых, скорее всего, повлечёт за собой дальнейшее снижение прибыльности её бумаг).

Источник

Мультипликаторы: как выбирать акции для инвестирования.

Часть 2

Эти мультипликаторы помогают оценить экономическую эффективность бизнеса и его способность получать прибыль.

ROE или Return on Equity — показатель рентабельности капитала. Он позволяет понять, сколько копеек чистой прибыли сгенерировала компания на каждый вложенный рубль акционерного капитала. Например, если ROE равен 20%, то капитал сгенерировал 20 копеек с одного вложенного рубля.

Как оценивать : чем больше ROE, тем лучше. Чтобы оценить рентабельность конкретной компании, сравните ROE с показателями конкурентов, средним значением мультипликатора по отрасли и с собственными показателями компании в прошлом. Если ROE увеличивается на протяжении нескольких лет — компания развивается, у ее акций есть потенциал для роста.

В идеале ROE не должен быть ниже средней доходности по депозитам в крупных банках и гособлигациям. Если рентабельность капитала ниже процентных ставок по низкорисковым инструментам, бизнес будет невыгодным для владельцев и инвесторов. В январе 2021 года доходность вкладов в крупнейших банках не превышает 4,5% годовых, доходность гособлигаций — 5,72% годовых.

Пример

Посчитаем рентабельность капитала для «Газпром нефти» и «Башнефти». Собственный капитал — разница между активами компании и долгами — есть в финансовой отчетности. Там же можно найти показатель чистой прибыли.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Собственный капитал – 2034 млрд рублей

ROE – 5,7%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Собственный капитал – 478,6 млрд рублей

ROE – 1,2%

Судя по ROE, «Газпром нефть» почти в пять раз эффективнее использует акционерный капитал. Кроме того, мультипликатор «Башнефти» за последний год оказался ниже средней доходности низкорисковых активов. Это значит, что в этом периоде компания «Газпром нефть» была эффективнее, и ее капитал окупается гораздо быстрее. Инвестору выгоднее выбрать «Газпром нефть» нежели «Башнефть».

При этом средний ROE по российской энергетической отрасли — 1,7%. Значит, «Газпром нефть» опережает результаты рынка, а «Башнефть» — отстает от них.

Показатель рентабельности капитала не учитывает обязательства компании, поэтому его можно искусственно завысить за счет заемных средств. Чем больше обязательств, тем ниже собственный капитал и выше ROE. В такой ситуации мультипликатор может оказаться недостоверно высоким даже при небольшой прибыли.

Коэффициент ROE не подходит для оценки компаний из разных секторов. При этом он удобен для сравнения банков, так как связан с оценкой эффективности использования активов.

ROA или Return On Assets — рентабельность активов. Он показывает, насколько эффективно компания использует активы. В отличие от ROE, рентабельность активов учитывает не только собственный капитал, но и заемные средства.

Как оценивать : чем выше показатель, тем лучше. Низкий показатель рентабельности активов говорит, что компания неэффективно использует активы или у нее много заемных средств. Лучше оценивать ROA в динамике и относительно среднего значения по отрасли. Если мультипликатор со временем снижается, то либо компания теряет прибыльность, либо у нее все больше долгов. Такие инвестиции невыгодны в долгосрочной перспективе.

Единого норматива ROA нет — все зависит от отрасли. Для капиталоемкого бизнеса мультипликатор будет ниже, например, у энергетических или добывающих компаний. У компаний сферы услуг или розничной торговли относительно небольшие капитальные вложения и быстрая оборачиваемость, поэтому ROA выше.

Расчет рентабельности активов имеет смысл при положительной прибыли. ROA лучше оценивать в паре с ROE — чем больше между ними разница, тем больше заемных средств у компании.

Пример

Посмотрим рентабельность активов для «Газпром нефти» и «Башнефти». В статье использовали информацию на 2 января 2021 года, поэтому опираемся на данные с начала октября 2019 года по конец сентября 2020 года.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Активы – 4030 млрд рублей

ROA – 2,9%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Активы – 782,9 млрд рублей

ROA – 0,8%

За последний год компания «Газпром нефть» эффективнее использовала свои активы — ROA и ROE у нее выше, чем у «Башнефти». То есть акции «Газпром нефти» сейчас привлекательнее. Но с другой стороны, рентабельность активов «Газпром нефти» снижается на протяжении нескольких кварталов — это негативный сигнал для инвестора. Тенденция на снижение рентабельности предполагает снижение стоимости бизнеса.

Мультипликаторы рентабельности и мультипликаторы из предыдущей статьи можно применить практически к любой отрасли. Но часто они не учитывают особенности ведения бизнеса и налогообложения, поэтому для некоторых отраслей используют отдельные мультипликаторы.

Банки и финансовые компании . У кредитных организаций особый учет доходов и долговой нагрузки, поэтому коэффициенты P / S, EV / EBITDA и Debt / EBITDA для них неприменимы. Из уже рассмотренных мультипликаторов для оценки подойдут P / BV, ROA и ROE.

Пример

Сбербанк

Чистый процентный доход – 1553 млрд рублей

Чистая процентная маржа – 5,53%

ROE – 22,8%

ВТБ

Чистый процентный доход – 504,3 млрд рублей

Чистая процентная маржа – 3,7%

ROE – 4%

Банк «Санкт-Петербург»

Чистый процентный доход – 24,7 млрд рублей

Чистая процентная маржа – 3,99%

ROE – 12,9%

Сбербанк эффективнее ВТБ и БСПБ использует активы относительно привлеченных средств, а его доходность акционерного капитала выше. При этом по показателю P/BV Сбербанк выглядит переоцененным относительно других банков. Возможно, если инвестор рассматривает эту бумагу для покупки, ему стоит подождать временного падения цены акций и только тогда инвестировать в них — купить «на просадке».

Еще одним показателем для банков будут чистый процентный доход и Net Interest Margin — чистая процентная маржа. Она отражает эффективность использования активов относительно привлеченных средств. Если коэффициент выше среднего по отрасли — компания эффективно контролирует расходы и предоставляет услуги по цене, превышающей издержки. Это позитивный знак для инвестора. Инвесторы желательно оценивать норму чистой прибыли — она показывает, как хорошо компания преобразует доход в прибыль, которую поделят между собой акционеры.

Кроме этого, банки сравнивают по коэффициенту стоимости риска Cost of Risk. Чем больше показатель, тем выше риск операций и необходимость увеличения резервов. Кредитным организациям важно поддерживать уровень резервов на достаточном уровне, чтобы продолжать работу, если кредитоспособность клиентов ухудшится.

Нефтегазовые компании. Для оценки нефтегазового сектора вместо EV / EBITDA часто используют EV / EBITDAX — стоимость компании по отношению к прибыли до вычета налогов, процентов, амортизации и расходов на разведку. У добывающих компаний может быть разная учетная политика расходов, поэтому мультипликатор EBITDAX необходим, чтобы устранить различия в учете затрат на разведку месторождений.

Еще два стоимостных мультипликатора для нефтегазовых компаний — EV / Production и EV / Capacity. Первый позволяет оценить соотношение стоимости компании к ее ежедневной добычи, а второй — к мощности производства.

Технологические и телекоммуникационные компании. Для IT и медиакомпаний подходят уже известные нам по предыдущей статье P / E и P / S, а также P / Cash Flow, то есть цена акции на денежный поток. Мультипликатор P / Cash Flow позволяет оценить свободные средства компании, которые могут быть направлены на дивиденды. Чем меньше мультипликатор, тем лучше.

Пример

Посчитаем показатели для российских IT-компаний за 2020 год.

«Яндекс»

Капитализация – 1634 млн рублей

Чистая прибыль – 24,1 млрд рублей

Выручка – 218,3 млн рублей

Денежный поток от операционной деятельности – 32,6 млн рублей

P / E – 67,7

P / S – 7,5

P / Cash Flow – 50,1

«Mail.ru Group»

Капитализация – 474,2 млн рублей

Чистая прибыль – — 21,2 млрд рублей

Выручка – 100,5 млн рублей

Денежный поток от операционной деятельности – 23 млн рублей

P / S – 4,7

P / Cash Flow – 20,6

Оценить P / E для Mail.ru мы пока не можем — холдинг не генерирует прибыли. Поэтому рассчитываем P / S и P / Cash Flow — оба бизнеса переоценены рынком, причем «Яндекс» сильнее, чем Mail.ru. Это частая ситуация для технологических компаний — их бумаги активно скупают инвесторы, которые верят в рост IT-сектора и его эмитентов.

Медиакомпании и разработчики приложений считают EV / Subscribers — стоимость компании относительно количества пользователей. Высокие значения показателей говорят о способности компании извлекать прибыль из каждого пользователя. Телекоммуникационные компании зачастую используют мультипликатор ARPU или Average Revenue per User — среднюю выручку на одного пользователя.

Отраслевых мультипликаторов очень много, мы рассмотрели лишь основные. Для качественной оценки лучше рассчитывать базовые и специфические мультипликаторы в динамике и в сравнении с другими компаниями отрасли. Если стоимостные коэффициенты у компании ниже, чем в среднем по отрасли, то она может быть недооценена инвесторами и имеет потенциал для роста.

Источник